Zoltan Pozsar von der Schweizer Großbank Credit Suisse ist wohl einer der klügsten Strategen auf den Märkten. Er gehörte zu den ersten, die über die Möglichkeit einer neuen Währungs- und Weltordnung geschrieben haben. In seinem ersten Aufsatz des neuen Jahres betonte er nochmals, dass Anleger sich auch im Jahr 2023 der Gefahr nichtlinearer Risiken bewusst sein sollten.

Er machte seine Aussagen mit Hilfe des sogenannten Tolstoi-Syndroms deutlich.

Das Tolstoi-Syndrom ist eine Beschreibung des Verhaltens von Menschen, die die Wahrheit trotz überwältigender Beweise ignorieren.

Leo Tolstoi (1828-1910 bekannt aus Krieg und Frieden und Anna Karenina):

„Die einfachste Sache kann dem intelligentesten Menschen nicht klar gemacht werden, wenn er fest davon überzeugt ist, dass er sie bereits ohne den Schatten eines Zweifels kennt.”

Ich möchte ein weiteres Zitat aus dem Blog-Artikel „Eine einfache Wahrheit: Computer-Klimamodelle können nicht funktionieren“ aufgreifen – eine sehr kluge Feststellung Tolstois, die heute immer noch volle Gültigkeit besitzt:

„Ich weiß, dass die meisten Menschen, auch diejenigen, die mit den kompliziertesten Problemen zurechtkommen, selten die einfachste und offensichtlichste Wahrheit akzeptieren können, wenn diese sie zwingen würde, die Falschheit von Schlussfolgerungen zuzugeben, die sie mit Freude ihren Kollegen erklärt haben, die sie mit Stolz anderen beigebracht haben und die sie Faden für Faden in das Gewebe ihres Lebens eingewebt haben.”

Laut Herrn Pozsar sollten Anleger ihren Vermögensaufbau nicht mehr mit einem Mix bestreiten aus 60% Aktien und 40% Anleihen, die 2022 den schwersten Rückgang seit 150 Jahren verbüßten. Sie sollten stattdessen in eine Komposition investieren aus 20% Liquidität (Geldmarkt), 40% Aktien, 20% Anleihen sowie 20% Rohstoffen.

Zwar scheint das Inflationsrisiko hoch, doch so lange die Zinsen am kurzen Ende relativ attraktiv bleiben, bieten Geldmarktanlagen trotzdem einen gewissen Schutz vor Schwankungen und eine Option, Wertpapiere nachzukaufen, sollten die Kurse plötzlich unvermittelt fallen.

Was die Ausrichtung des Rohstoff-Anteils betrifft, rät Pozsar uns zu gelbem Gold, schwarzem Rohöl und weißem Gold, also Koka… ähh nein, Lithium!

Zoltan Pozsar betont:

„Rohstoffe sollten auch eine Reihe anderer Dinge wie Kupfer (…) umfassen, und das allgemeine Thema, das Rohstoffe antreibt, ist, dass nach jahrelanger Unterinvestition das Angebot außerordentlich knapp wurde, während wir aufrüsten, umschichten, aufstocken und das Stromnetz neu verkabeln.“

Zwar würde der US-Dollar nicht über Nacht entthront, doch die Entdollarisierung und Digitalisierung (CBDCs) durch BRICS+-Zentralbanken würden die Dominanz des Greenback und die Nachfrage nach Staatsanleihen verringern, schreibt Pozsar.

Kurz vor Weihnachten veröffentlichte ein hochrangiger Bankier der russisch-staatlichen Sberbank seine Einschätzung für das „enorme Potenzial“ einer BRICS-Reservewährung.

Es geht um das Bündnis der sogenannten BRICS-Staaten, welche die Vormachtstellung der USA infrage stellen könnten. Die Gruppe versteht sich traditionell als Zusammenschluss wachsender Volkswirtschaften, deren geopolitisches Gewicht immer weiter zunimmt.

Daraus schließe ich: Die Stellung des US-Dollars als Weltreserve- und Leitwährung könnte in Zukunft ernsthaft ins Taumeln geraten.

Russland hat seine Abkehr vom US-Dollar schon längst umgesetzt und 2017 sämtliche US-Anleihen verkauft…:

…um die Erlöse in Gold umzuschichten:

Wie Reuters jüngst berichtete:

„Russland wird im nächsten Jahr damit beginnen, Yuan auf dem Devisenmarkt zu kaufen, wenn die Öl- und Gaseinnahmen die Erwartungen erfüllen, so zwei Quellen. Damit wird eine neue Front in einem sich beschleunigenden Entdollarisierungsprozess eröffnet, der die Abhängigkeit des Landes von westlichen Finanzmitteln verringern soll.“

Lissowolik erklärte, dass die BRICS-Reservewährung in den letzten Monaten besondere Bedeutung erlangt habe. Obwohl die Debatte über eine neue Reservewährung erst noch am Anfang stehe, so würde sie das globale Finanzsystem grundlegend verändern.

Bislang wird die Reservewährung R5 oder R5+ genannt, da alle Währungen der 5 BRICS-Staaten mit dem Buchstaben „R“ beginnen (Real, Rubel, Rupie, Renminbi, Rand).

Lissowolik stellte klar, dass eine neue BRICS-Reservewährung nicht geschaffen werden soll, um die nationalen Reservewährungen der einzelnen Länder zu ersetzen, sondern um diese zu ergänzen und zu verbessern. Schritt für Schritt könnte die BRICS-Währung eine größere Rolle spielen und so auch einen steigenden Anteil der Währungstransaktionen der Weltwirtschaft übernehmen.

„Wichtig ist, dass der Spielraum für den Einsatz der neuen Reservewährung in der Weltwirtschaft angesichts des enormen Potenzials für eine Entdollarisierung beträchtlich ist.“

Offiziell befindet sich die BRICS-Währung noch in den Kinderschuhen, aber alleine der Drang zu einer neuen Reservewährung unter den rohstoffreichen Ländern dürfte dafür sorgen, dass sich den USA die Nackenhaare aufstellen.

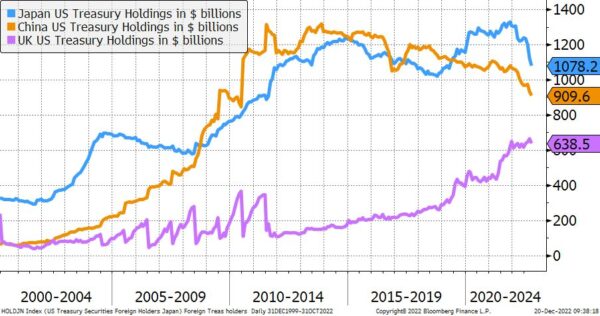

China verkaufte Ende 2022 – zusammen mit Japan – die meisten US-Anleihen, während die Briten ihre Bestände erhöhten:

Eine neue Reservewährung könnte sich nicht nur auf das internationale Finanzsystem, sondern auch auf die Gold- und Rohstoffpreise auswirken. Sollte eine neue Währung geschaffen werden und sich als Reservewährung durchsetzen, könnte dies zu einem Rückgang der Nachfrage nach dem US-Dollar führen, der eng an den Goldpreis gebunden ist. Auch die meisten anderen Rohstoffe werden in US-Dollar abgerechnet.

Dies könnte zu einem Wertverlust des Dollars gegenüber dem Goldpreis führen, der zusätzlich eine erhöhte Nachfrage als Wertspeicher erfahren dürfte.

Die BRICS-Mitglieder haben schon einmal gemeinsam versucht, die beherrschende Stellung des US-Dollars in der gegenwärtigen globalen Reservewährungsstruktur zu brechen.

Im März 2009 rief der damalige Gouverneur der chinesischen Zentralbank, Zhou Xiaochuan, dazu auf, die Sonderziehungsrechte (SZR) des Internationalen Währungsfonds (IWF) – eine Recheneinheit in Form eines vom US-Dollar dominierten Währungskorbs – zu einer „super-souveränen Reservewährung“ zu machen.

Sogar eine UN-Generalversammlung unterstützte im März 2009 im Schatten der Weltfinanzkrise diesen Vorschlag, um mittels SZRs die Schaffung demokratischerer globaler Strukturen zu erreichen:

„Ein neues globales Reservesystem, möglicherweise auf der Grundlage stark erweiterter SZR, könnte nach Ansicht der Kommission zu wirtschaftlicher Stabilität und Gerechtigkeit beitragen.“

Ende der unipolaren Weltordnung treibt den Goldpreis bis 2025 auf eine neues Hoch bei 3.000 US$

Aktuell wird der US-Dollar als stärkste Währung weltweit akzeptiert – bis zu einem Punkt, an dem sich die BRICS-Staaten entschließen könnten, ihre Exporterlöse in eigenen Währungen abwickeln zu wollen. Um zu stabilen Wechselkurs-Verhältnissen zurückzufinden, die in den letzten Jahrzehnten wegen der weltweiten Schuldenpolitik leider verloren gingen, wäre eine neue Währungsordnung dringend angezeigt.

Es ist davon auszugehen, dass hier der Goldpreis als Wertmaß wieder eine größere Bedeutung erfahren wird.

Wie sich die Etablierung der BRICS-Währung in der Realität auswirken wird – vorausgesetzt, sie wird tatsächlich eingeführt –, ist bislang noch eine Spekulation, die nur von wenigen Anlegern verfolgt wird.

Ich bin jedoch sicher: Das Großereignis einer neuen Weltwährung als Dollar-Alternative wird die Börsenwelt von 2023-2025 völlig auf den Kopf stellen.

Daher sollten Sie das Thema nicht aus den Augen verlieren.

Es ist doch so: Je mehr rohstoffreiche Länder sich nicht mehr unter die USA stellen wollen, desto gefährdeter ist die Reservestellung des US-Dollars. Schon heute halten die BRICS etwa die Hälfte der weltweiten Rohstoffe- und Güter-Produktion in ihren Händen.

Der Goldpreis kann bislang auch in der zweiten Kalenderwoche 2023 glänzen und scheint nun tatsächlich auf dem Kurs Richtung 1.900 US$ zu sein. Das würde ein starkes Signal an Investoren senden und das Gesamtbild weiter aufhellen.

Nach dem starken Anstieg über die letzten Wochen dürfte allerdings wieder eine Korrektur angemessen sein, bevor der Goldpreis sich tatsächlich über die 2.000-US$-Marke absetzen kann.

Ich sehe zudem ein gewisses Korrekturrisiko zwischen März bis Juni voraus – vor allem weil ich noch nicht vor Herbst bis Jahresende mit entscheidenden Beschlüssen der BRICS-Staaten rechne. Jedoch kann auch ich mich täuschen und eine vorzeitige, überraschende Abkehr vom US-Dollar würde den Weg für den Goldpreis >2.000 bis mindestens 3.000 US$ frei machen.

Schauen Sie: Was ist der Goldpreis anderes als die kumulierte Summe aller Lügen der Politiker seit Gründung der US-Notenbank 1913?

Ich frage noch einmal bei Ihnen nach: Haben Sie für dieses Szenario ausreichend Gold & Silber sowie Minenaktien im Depot?

Wer glaubt, dass Politiker fortwährend lügen, kommt dementsprechend um eine Goldanlage nicht herum!

Ihr