Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

der Weihnachtsmann steht schon so gut wie vor der Tür. Hoffentlich hat sein Schlitten Räder, denn auf Schnee müssen wir auch in diesem Jahr leider verzichten.

Besonders Anleger, die erst seit wenigen Jahren im Rohstoffsektor investieren, würden sich über eine kleine Aufmerksamkeit des Weihnachtsmanns sicherlich freuen.

Für mich persönlich und alle Anleger, die jetzt kurz davor stehen, wieder einmal oder überhaupt erstmals in Rohstoffe zu investieren, wirken die tiefen Aktienkurse vieler erstklassiger Rohstoffunternehmen tatsächlich wie ein Weihnachtsgeschenk.

Und sollten Sie schon länger mit dabei sein, brauchen Sie jetzt garantiert nicht aufzugeben.

Leider gibt es an der Börse höchst selten Geschenke. Die meisten kurzfristig erzielbaren Gewinne müssen mit knallharter Recherchearbeit, Nervenstärke, Mut und Erfahrung erkauft werden.

Doch langfristig führt kein Weg an Rohstoffaktien, besonders an Gold und Goldaktien vorbei.

Lassen Sie mich Ihnen dies mit zwei Grafiken auf den Punkt bringen, die ich der Präsentation des legendären Peter Hambro, Gast beim diesjährigen Denver Gold Forums, aufgeschnappt habe. Das Denver Gold Forum ist für mich so etwas wie eine Pflichtveranstaltung. Da ich dort alle professionellen Goldanalysten und Großinvestoren treffen und mich über die neuesten, besten und aussichtsreichsten Minenprojekte informieren kann.

1 Mio. Britische Pfund in Gold sahen 1963 so aus:

Quelle: Denver Gold Forum Presentation of Petropavlovsk

Heute bekommen Sie für 1 Mio. Pfund diese Menge an Gold:

Quelle: Denver Gold Forum Presentation of Petropavlovsk

Als jemand, der die Entwicklung der Rohstoffaktien bis Mitte der 90er Jahre zurückverfolgt hat, stelle ich fest, dass dieses Jahr die mit Abstand längste Verlustperiode, gemessen an den aufeinander folgenden Minusmonaten, erfolgte. Auf ähnlich starke Verlustperioden folgte bislang immer eine Gegenbewegung, die sich hochprofitabel handeln lässt.

Dieses Jahr passt der Zeitpunkt für den Kauf von Gold und Silber, zum Jahresende hin, ganz besonders gut, weil die Stoppkurse für spekulative Anleger gar nicht mehr weit entfernt liegen müssen.

Alle Edelmetalle befinden sich nahe mehrjähriger, langfristiger Unterstützungszonen.

Es wäre sehr unwahrscheinlich, wenn diese Unterstützungen einfach durchbrochen würden, ohne dass nicht zumindest eine ganz kräftige Gegenbewegung vorausgeht.

Unter Risiko- Ertragsgesichtspunkten bietet sich darum jetzt eine willkommene Gelegenheit.

Im Grunde dreht sich alles um die 1.000er Marke beim Goldpreis.

Meine Überzeugung ist – und das führe ich im Strategieteil noch aus – dass der Kräftetank der Pessimisten so gut wie leer ist.

Es ist zwar durchaus möglich, dass die 1.000er Marke beim Gold noch heftig attackiert wird und kurzfristig sogar fällt.

Aber statt des erwarteten Totalzusammenbruchs, gehe ich im Gegenteil eher davon aus, dass der Goldpreis nicht exakt an dieser Marke dreht, sondern entweder leicht darüber oder auch leicht darunter, lassen Sie es 1.050 US$ oder 950 US$ sein.

Die 1.050er Marke haben wir seit Oktober schon zweimal erfolgreich verteidigt. Darum besteht mindestens eine 50% Wahrscheinlichkeit, dass dies der vorübergehende Boden beim Gold war und dieser vorläufig auch hält.

Deshalb werde ich nun folgendermaßen verfahren:

- Kaufen Sie ausgesuchte Gold- und vor allem auch Silberminenwerte, mit einem Anlagehorizont von wenigstens 3 Monaten.

- Steigen Sie in ein Hebelzertifikat beim Gold ein. Gelingt die Bodenbildung um 1.050 US$ noch nicht, dann starten Sie um 900-950 US$ einen zweiten Versuch. Leider lässt es sich nicht vermeiden, dass wir notfalls einige Anläufe starten müssen, um das Tief auszuloten, denn exakt kann das niemand vorhersagen.

Erste starke Zeichen sprechen sprechen dafür, dass wir die 1.000 US-Dollarmarke vorerst gar nicht mehr sehen werden.

Der dreifache Hexensabbat, vom Freitag, brachte zwar die von mir erwartete Marktschwäche für den Gesamtmarkt.

Doch die Rohstoff- und Minenwerte hielten sich dagegen bombenfest und dies obwohl die Spekulanten ihre Gold-Leerverkäufe, vor der US-Zinserhöhung, noch einmal kräftig erhöht hatten.

Um mehr als 50% wurden die Leerverkäufe auf Gold ausgeweitet und dies ohne einen entsprechenden Preisrückgang auszulösen.

Gleichzeitig lassen die Produzenten ihre Terminmarktgeschäfte auslaufen und sichern sich derzeit kaum noch vor weiteren Preisrückgängen ab. In der Regel wissen diese Marktteilnehmer besser Bescheid als die Spekulanten, wann ein attraktives Niveau für Goldverkäufe besteht und wann nicht. Die letzte große Verkaufswelle der Produzenten wurde Ende 2011 getätigt, zu einem Zeitpunkt als noch alle Welt euphorisch für den Goldpreis war und Spekulanten munter kauften.

Wenn es den Spekulanten kurzfristig nicht gelingt, den Goldpreis an die 1.000 US-Dollarmarke zu führen, dann dürften massive Eindeckungskäufe folgen und dies müsste den Goldpreis stark steigen lassen.

Darum halte ich den Kauf von Goldminen- und Silberaktien jetzt durchaus für angebracht.

Sie können deshalb auch die von mir in den ersten beiden Ausgaben des Goldherz Report empfohlenen Kauflimits ein wenig anpassen, sprich erhöhen und zusätzlich noch ein Hebelzertifikat sowie ein Zertifikat auf Silberaktien erwerben.

Die Haltedauer für diese Aktien und Zertifikate sehe ich mittelfristig, das heißt voraussichtlich mindestens bis März. Beim Hebelzertifikat stehen kurzfristige Gewinne im Vordergrund.

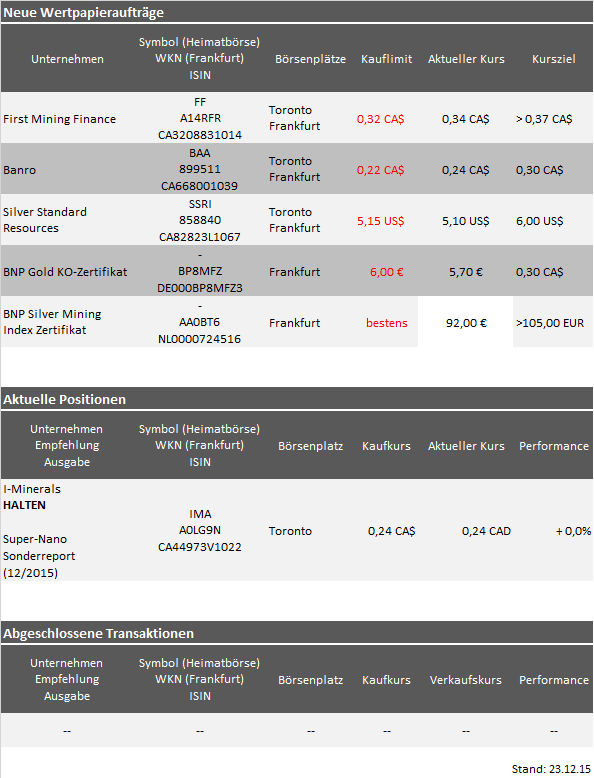

Aktuelle Aufträge und Positionen

Updates zu den Empfehlungen

Zu unserem bisher einzigen Depotwert I-Minerals gab es in der letzten Woche keine neuen Entwicklungen.

Ende Teil I

Neuempfehlung 1/2 – Konservative Investition – BNP Paribas Silver Mining Index Zertifikat

Mit Silver Standard Resources hatte ich Ihnen im Goldherz Report #2 einen meiner ganz großen Favoriten für 2016 genannt. Doch neben der reinen Einzelwerteauswahl halte ich, auf Sicht der nächsten Monate, vor allem eine Anlage in einem breiter gestreuten Index-Zertifikat für aussichtsreich.

Open-End Zertifikat auf BNP Paribas Silver Mining Index Zertifikat WKN: AA0BT6 / ISIN: NL0000724516 Aktueller Kurs: 91,87 € – Indexzusammensetzung.

Damit vermeiden Sie die unternehmensspezifischen Einzelrisiken und bauen vor allem auf eine nachhaltige Erholung der Silberpreise und der mit ihm ausverkauften Silberaktien.

Wie stark Silberaktien ausverkauft sind sehen Sie anhand des folgenden Charts:

Quelle: Finanztreff.de

In den letzten drei Jahren fielen die Aktien der weltweit wichtigsten, im Zertifikat enthaltenen Silberproduzenten um -65%, während Silber um -40% fiel. Das liegt daran, dass Silber seinen fundamentalen Wert weiterhin behält und Silberaktien natürlich nur dann profitabel arbeiten, wenn ihre Förderkosten unterhalb des aktuellen Silberpreises liegen. Bei den derzeit schwachen Silberpreisen schwindet dagegen die Marge der Produzenten dahin.

Aktuell fördern viele Silberproduzenten mit geringen Margen, von weniger als 5 US$ pro Unze. Bei einem Silberpreis von 10 US$ wären die Margen größtenteils dahin. Dies wiederum würde eine Marktbereinigung beschleunigen und Zusammenschlüsse im Minensektor begünstigen. Das würde zu einer Verknappung des Angebots beitragen und den Silberpreis wieder nach oben hieven.

Anschließend würden sich auch wieder die Gewinnmargen, bei einem höherem Silberpreis von vielleicht 20 US$, wieder stark verbessern.

Diesen Hebeleffekt können Sie nutzen, indem Sie immer, am langfristigen Tief, anstatt Silber, die besten und größten Silberminenaktien kaufen.

Dass der Silberpreis nahe eines Tiefs steht und gegenüber Gold das größere Aufwertungspotential besitzt, ist jetzt schon absehbar.

In meiner Karriere, die bis 1994 zurückreicht, habe ich dreimal erlebt, dass Silber nur ein äußerst geringer Wert beigemessen wurde so wie derzeit. Danach hat sich Silber jedes Mal wieder geradezu fantastisch entwickelt.

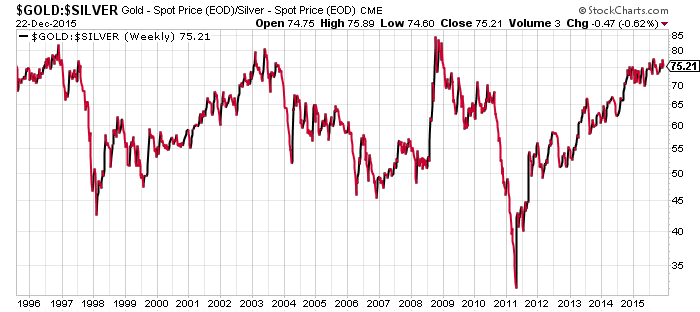

Schauen Sie nur auf folgenden Chart, der das Gold-Silberpreisverhältnis seit 1995 aufzeigt

Sie erhalten aktuell 75 Unzen Silber für den Preis von einer Unze Gold. Das ist enorm günstig. In den letzten 20 Jahren war eine solche Konstellation nur 1996, 2003 und 2008 anzutreffen.

Einige Leser erinnern sich vielleicht noch sehr gut an den massiven Anstieg von 1997/98? Als bekannt wurde, dass Warren Buffet und Bill Gates den Silbermarkt leerkauften. In Folge stieg der Silberpreis von 4,25 US$ über 7 US$ an. Siehe: Spiegel Artikel von 1998.

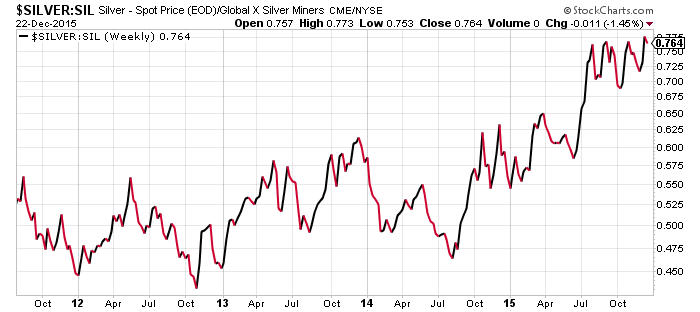

Gegenüber dem Silberpreis, sind Silberaktien ebenfalls historisch günstig bewertet. Auch hierzu kann zum Vergleich, das Verhältnis von Silberpreis und Silberaktien, gemessen an einem Silberminenaktien-ETF, herangezogen werden.

Vergleich Silberpreis mit Global X Silver Miners ETF

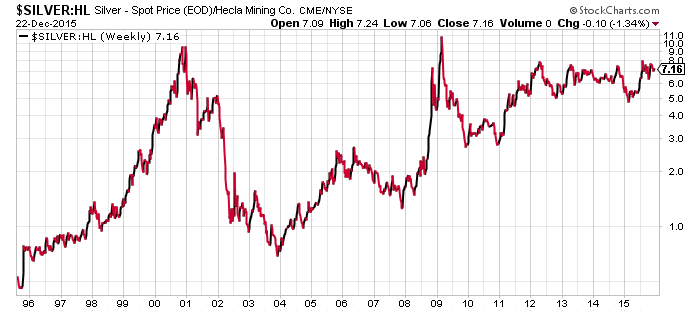

Längerfristig sieht man die Unterbewertung des Silberpreises auch am Verhältnis von Silber, zu einem der weltführenden Silberminenaktien, der Hecla Mining WKN 854693. Immer wenn Sie Hecla Mining für etwa eine zehntel Unze Silber kaufen konnten, war das ein gutes Geschäft. Von 2001 bis 2004 stieg die Aktie von 0,60 US$ auf 7 US$ (+1.060%) und 2009 bis 2011 von 2 US$ auf 10 US$ (+400%). Zurzeit kostet Hecla Mining gerade 1,99 US$.

Quelle: Stockcharts.com

Sie sollten aber beachten, dass sich Hecla Mining von einem Silberproduzenten, zu einem Mischkonzern entwickelt hat, der momentan 60% Gold und 40% Silber produziert. Darum empfehle ich momentan lieber das Zertifikat und warte bei Hecla noch etwas ab.

Es dürfte sich dennoch lohnen, die Hecla Mining und den Silberpreis jetzt ganz genau zu beobachten. Theoretisch wäre bei einem Silberpreisboden zwischen 12-16 US$, ein Tief zwischen 1,20 US$ und 1,80 US$ möglich. Das Jahrestief lag im August schon bei 1,81 US$.

Fazit

Eine Fortsetzung des zur Jahrtausendwende entfachten Silberbooms ist jederzeit möglich. Die Nachfrage ist weiterhin robust und der Silberpreis könnte um 14 US$ einen mittelfristigen Boden ausbilden. Einen Anstieg auf 20-30 US$, den ich langfristig erwarte, sehe ich kurzfristig leider nicht. Aber ein Rebound, in die Zone zwischen 16 bis 18 US$, bietet durchaus profitabel handelbares Kurspotenzial von 15% bis 30%. Wenn die Silberminen ein wenig stärker mitziehen wie der Silberpreis selbst, dann sind dort auch schnell mal 20%-40% Performance möglich.

Den stärksten Anstieg erwarte ich ab dem 1. Quartal 2016 und dieser könnte sich durchaus einige Monate oder sogar bis in das 2. Halbjahr hinein ziehen. Weitere fundamentale Betrachtungen zum Silbermarkt und der Silbernachfrage, habe ich für den Strategieteil aufgehoben.

Neuempfehlung 2/2 – Spekulative Tradingposition – BNP KO-Zertifikat auf Gold

Um den derzeit möglichen Doppelboden beim Goldpreis zu handeln, der so lange gültig bleibt, bis Gold deutlich unter die Marke von 1.040-1.045 US$ fällt, bietet sich der spekulative Kauf eines Gold-Hebelzertifikats an. Das BNP KO-Zertifikat auf Gold WKN BP8MFZ ist ein solches Instrument.

ACHTUNG: Bei diesem Hebelzertifikat handelt es sich um ein ausgesprochen spekulatives Handelsinstrument, das nur für erfahrene Anleger geeignet ist. Sollte der Goldpreis unter die Marke von 1008,37 US$ fallen, so wäre das Zertifikat wertlos. Darum sollten Sie entsprechend dieses Risikos, den Einsatz sehr gering halten.

Jede Bewegung des Goldpreises, um 10 US$, vollzieht das Zertifikat mit einem Anstieg oder Rückgang von rund 1,10 €.

Bei einem Basis- und KO-Level von 1008,37 US$, das täglich leicht zunimmt, ist der Stopp automatisch enthalten. Wenn der Goldpreis unter 1.030 US$ fällt, ist ein Angriff auf die 1.000er Marke fast schon zwingend. Darum habe ich dieses Zertifikat herausgesucht, das automatisch wertlos wird, sobald die 1.010 US$ fällt.

Fazit

Dreht der Goldpreis zum Jahresende oder zu Beginn des neuen Jahres wie erwartet nach oben und durchbricht dabei die Zone um 1.080 US$, so halte ich kurzfristige Gewinne bis rund 1.150 US$ für sehr wahrscheinlich. Das wiederum würde einem rechnerischen Zertifikatepreis von über 13 € bedeuten. Eine schöne 100% Chance.

Ende Teil II

Anlagestrategie – Gold – Hält die 1.000 US$ Marke oder nicht?

Fällt sie oder fällt sie nicht, die Rede ist von der 1.000 US$ Marke beim Goldpreis.

Die Deutsche Bank – die ebenfalls in Ermittlungen wegen illegaler Preisabsprachen beim Gold verstrickt waren… – glaubt fest daran, dass der Goldpreis noch auf 750 US$ fallen werde.

Wie wahrscheinlich ist es, dass diese Prognose eintritt?

Nun lassen Sie es mich so formulieren. Anfang 2011 war es ebenfalls die Deutsche Bank, die einen Goldpreis von “weit über 2.000 US$” prognostizierte. Im Herbst 2012 wurde diese Prognose sogar bekräftigt. Ein Goldpreis von 2.113 US$ und 44 US$ beim Silber. So lautete die lautstark formulierte Erwartung.

Das beweist, die Analysten der Deutschen Bank besitzen keine besseren, genaueren oder zeitnäheren Informationen wie alle anderen Marktteilnehmer und natürlich weder eine Glaskugel, noch ein Orakel.

Es liegt einfach in der Natur des Menschen und der des Analysten, dass er immer den gegenwärtigen Trend, pro-zyklisch fortschreibt und sich selbst durch klare Trendwenden wie 2002 oder 2011 nicht beunruhigen lässt.

Die 1.000er Marke ist aber psychologisch betrachtet so wichtig, dass die Bullen wahrscheinlich alles versuchen werden, um sie zu verteidigen. Während die Bären bereits am Limit sind. Die Masse an Leerverkäufen ist derart groß, dass kaum noch Raum für eine Ausweitung besteht.

Darum meine ich, dass die Chance dafür, dass wir vor dem Einbruch unter 1.000 US$, mindestens eine starke Erholung sehen werden. Für den Fall, dass ich mich täusche und die Marke von 1.000 tatsächlich getestet wird, dürfte sie mit einer großen Wahrscheinlichkeit auch um einige Prozentpunkte unterboten werden.

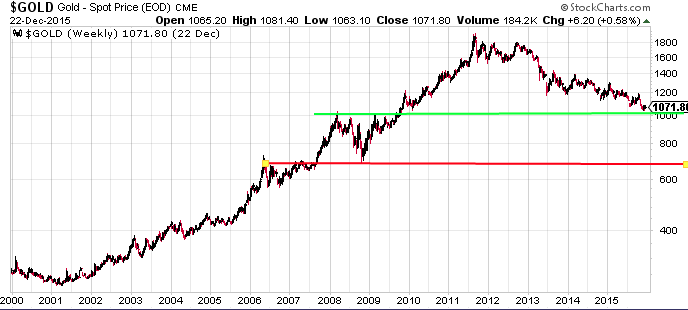

Der Chart veranschaulicht die Dramatik

Quelle: Stockcharts.com

Die 1.000 US$ Marke fungierte zwischen 2008 und 2010 als Widerstand und wurde erst überboten, nachdem zuvor ein 20% Rückschlag stattfand. Momentan wäre ein ähnliches Szenario möglich. Wobei die 1.o00 US$ Marke dieses mal von oben genommen würde, nachdem zuvor eine starke Erholung in Richtung von 1.200 bis 1.400 US$ erfolgen dürfte.

Aktuell würden kleinste Anzeichen dafür, dass einige Bären ins Lager der Bullen oder zumindest an die Seitenlinie wechseln, eine enorme Aufwärtsdynamik entfachen.

Anlagestrategie – Silber

Aufmerksame Investoren beschäftigen sich längst auch mit dem Silbermarkt. Nicht zuletzt weil Silber durchaus und kraftvoll der Tendenz des Goldes folgt. In einem positiven Goldmarktumfeld lässt sich meistens auch mit Silber sehr gut, wenn nicht sogar besser, verdienen.

Das liegt daran, dass es kein anderes Edelmetall gibt, dessen Industrienachfrage sich so robust hält wie beim Silber. Ende der 1990er Jahre wurde zwar der Untergang von Silber prognostiziert, weil die traditionelle Filmphotographie durch Digitalkameras ersetzt wurde. Doch davon ist längst keine Rede mehr. Heute verbraucht allein die Fertigung von Solarzellen rund 2.000 Tonnen Silber pro Jahr und damit mehr als die Reste der Photoindustrie, welche noch immer rund 1.500 Tonnen jährlich benötigt.

Zeitgleich wuchsen die modernen Anwendungsbereiche für Silber. Die Nachfrage der Elektroindustrie macht mittlerweile gut die Hälfte der gesamten Silberproduktion aus, nach einem Drittel im Jahr 1990, und nimmt mit einer Jahresrate von 4% zu.

Der Pro-Kopf Verbrauch an Silber liegt in den entwickelten Volkswirtschaften wie der EU, Japan, USA oder Südkorea, bei etwa einer halben Unze jährlich.

Demgegenüber verbrauchen Chinesen und Inder, die immerhin über 2 Milliarden Menschen umfassen und damit mehr als die vorgenannten Länder zusammen ausmachen, erst eine zehntel Unze.

Für Wachstumsfantasie ist damit gesorgt.

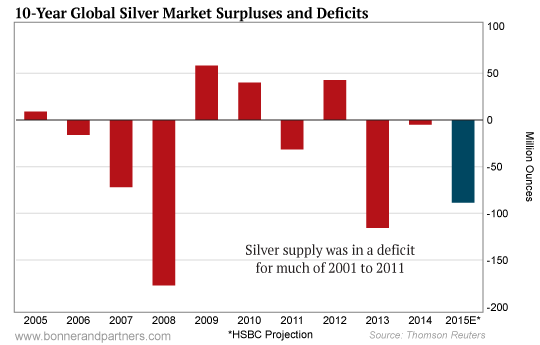

Die Scotiabank erwartet in ihrem jüngst veröffentlichten Silberreport, dass sich die Nachfrage weltweit, auch 2016, mit einer Jahresrate von 2% verbessern dürfte. Zeitgleich erwartet man ein sinkendes Minenangebot, das um rund 3% zurückgehen sollte, weil immer mehr Minen, wegen der niedrigen Preise, schließen müssen.

2016 dürfte somit das 4. Jahr in Folge sein, in dem die Silbernachfrage über dem Angebot liegen wird.

In den letzten 10 Jahren befand sich der Silbermarkt überwiegend in einem Defizit.

Silber ist zudem längst nicht so stark von der Investitionsnachfrage abhängig wie das Gold. 50-60% des Silbers wird in der Industrie verbraucht. 30% der diesjährigen Nachfrage gehen nach Indien, wo Silber auch das neue Gold für Sparanlagen der armen Bauern ist und die Chinesen setzen ebenfalls immer stärker auf Silber. Allein die Auflage der seit 1983 beliebten chinesischen Silbermünze, dem Silber-Panda, wuchs von 600.000 auf 8 Mio. Stück jährlich.

Die Investitionsnachfrage ist der Dreh- und Angelpunkt beim Silber

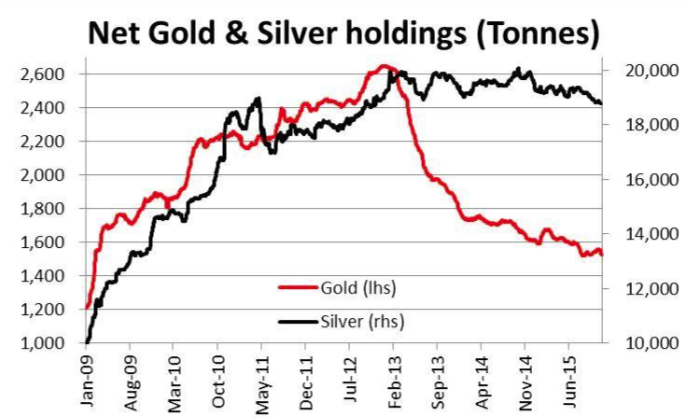

Entscheidend für Silber ist die Investitionsnachfrage. Diese wuchs von 2009 bis 2013 und pausiert seither.

Trotz des erheblichen Silberpreisrückgangs blieb die Nettoposition der Silber-ETFs vergleichsweise stabil, bei rund 18.000 Tonnen. Selbst wenn noch Teile davon verkauft würden, hätte dies angesichts des über 18.000 Tonnen liegenden jährlichem Verbrauchs wohl keine größeren Auswirkungen mehr auf den Preis.

Gleichwohl könnte ein jederzeit mögliches Rückkehr der Investitionsnachfrage den Preis schnell nach oben treiben, so wie es von 2009 bis 2011 geschah, als sich der Investitionsbestand von 1.000 auf 18.000 Tonnen erhöhte.

Der Wert der in ETF investierten Silberbestände beträgt nur etwa 8 Mrd. US$. Wogegen allein die Gold ETF-Bestände schon 55 Mrd. US$ ausmachen. Selbst Bitcoin kommt auf mittlerweile knapp 7 Mrd. US$ Marktwert. Von den Finanzmärkten wie den Aktien, die mit tausenden Milliarden bewertet werden, ganz zu schweigen.

Unter diesem Aspekt ist es interessant, die zusammengefassten Gold- uns Silberinvestitionen der ETFs zu betrachten (Silber: Rechte Skala in Tonnen):

Quelle: Scotiabank

Diese Zusammenhänge und vor allem der im Vergleich zum Goldpreis, massiv unterbewertete Silberpreis bestärkt mich in meiner Überzeugung, dass Sie mit Silberminen auf den richtigen Kandidaten für eine baldige Erholung setzen.

Bis zur nächsten Ausgabe.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Wichtiger Hinweis: Meine nächste Sprechstunde im Chat von www.sharedeals.de gebe ich Anfang Januar bekannt. Bis dahin hat auch der Goldherz Report Urlaub, am 30.12. gibt es also keine Ausgabe.

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: I-Minerals, First Mining Finance. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

1. I-Minerals: Die bull markets media GmbH wurde als Herausgeber für die Verbreitung des initialen Sonder-Reports vergütet. Darüber hinaus halten mit dem Herausgeber geschäftlich verbundene Parteien Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)