soeben habe ich die Analyse für meine nächste PLUS-Vermögensaufbau-Aktie aus dem Goldminensektor abgeschlossen.

Ich bin davon überzeugt, dass es die Börsenstory des Jahres wird und Sie mit Ihrer Anlage bis zu +350% Rendite erreichen werden!

Es ist mein Top-Wert und die beste Aktie, die ich seit mindestens zwei Jahren im Goldherz PLUS vorstellen werde.

Nach erfolgreichen PLUS-Investitionen wie:

- +800% in 24 Monaten mit der Aktie von Skeena Resources (Toronto: SKE),

- +180% in 12 Monaten mit der Aktie eines PLUS-Favoriten, die jetzt wieder in der Kaufzone notiert und meine zweitbeste Chance 2022 darstellt,

- +196% mit der Aktie von Leagold Mining bis zur Übernahme.

Erfahren Sie den Namen nächste Woche im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Doch warum sollten Sie ausgerechnet jetzt eine Goldminenaktie kaufen?

Lassen Sie mich Ihnen das ausführlich darlegen:

Heute früh sah ich, dass die Aktien des Facebook-Konzerns Meta Platforms (NASDAQ: FB) um -20% kollabierten, weil sie ihre Ertragsschätzungen geringfügig verfehlten.

Mittlerweile befinden wir uns in einem Neubewertungsprozess.

Praktisch über Nacht wurde die Mutter aller Blasen angestochen und lässt derzeit kräftig Luft ab.

Einige Beispiele:

- Paypal (NASDAQ: PYPL) -25% nach Zahlen -54% in 6 Monaten,

- Peloton (NASDAQ: PTON) -78% in 6 Monaten,

- Gamestop (New York: GME) -60% in 3 Monaten,

- Tesla (NASDAQ: TSLA), der Leithammel der übertriebenen Kurse, mit -25% im Januar.

- GOLD hingegen zählt auf Monatssicht unverändert als Fels in der Brandung!

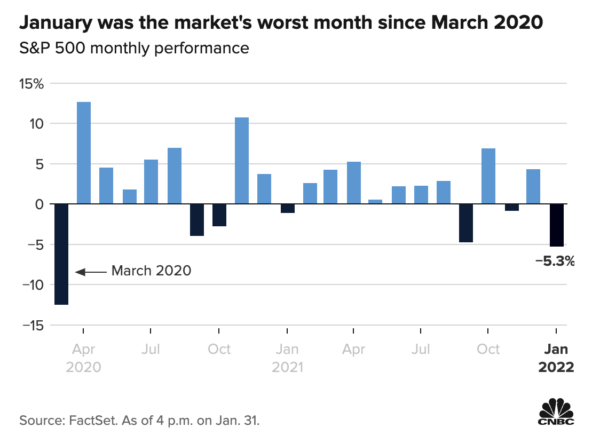

Der Januar war bereits der schwächste Börsenmonat seit dem Corona-Crash im März 2020.

Auch am vergangenen Montag, als sich die Kurse in den USA wieder deutlich erholten, zogen Anleger kräftig Geld ab und verkauften SPY-Anteile im Volumen von 6,96 Milliarden Dollar.

Hohe Abflüsse gab es auch an anderer Stelle. So verzeichnete der insgesamt 191 Milliarden Dollar schwere Invesco QQQ-ETF, der den Nasdaq-100 abbildet, im Januar Abflüsse in Höhe von 6,2 Milliarden Dollar. Das waren die höchsten Mittelabflüsse seit Platzen der Internetblase zu Beginn des Jahrtausends. Der Nasdaq-100 war wegen seines hohen Anteils an Technologieaktien im Januar sogar noch stärker eingebrochen als der Gesamtmarkt.

Die jüngste Volatilität deute eher auf einen Bärenmarkt hin als auf eine vorübergehende Korrektur der Hausse, sagte in dieser Woche David Roche von Independent Strategy, der ehemalige Leiter der Research-Abteilung und globaler Stratege bei Morgan Stanley. Wir könnten also am Anfang einer klassische Baisse stehen.

Roche äußerte sich am Montag in der CNBC-Sendung “Street Signs Asia”:

„Was wir gerade erleben, ist keine kleine Unterbrechung eines Bullenmarktes, sondern vielleicht ein Wendepunkt hin zu einem Bärenmarkt. Alle guten Faktoren, welche die Volkswirtschaften während der Pandemie angetrieben haben – wie die staatliche Finanzierung der Bilanzen von Haushalten und Unternehmen –, werden langsam zurückgehen”.

Das überschüssige Geld jage unzureichenden Vermögenswerten hinterher, so der Ex-Morgan-Stanley-Stratege. Dies führe zu einer Übertreibung, die nun erst etwa ein Viertel abgebaut wurde. Der lange Weg nach unten steht Anlegern also erst noch bevor.

Gold vor einem strategischen Kaufsignal wie Mitte 2018?

Russell Napier ist der langjährige Marktstratege und mehrfach ausgezeichnete Spitzenanalyst von CLSA, einem renommierten Investmenthaus aus Asien. Napier war lange Zeit im Lager derjenigen, die zunächst eine Deflation erwarteten, und änderte 2020 seine Meinung:

Anlagestratege Napier erwartet eine Inflationsrate von 4% und diese würde ein Goldpreisniveau von 7.000 US$ je Unze bis 2030 bedeuten!

Der CLSA-Analyst ist der Ansicht, dass die Zentralbanken irrelevant geworden sind.

So besäßen die Regierungen jetzt die Kontrolle, während EZB und Co. nur einen begrenzten Spielraum hätten, um die realen Zinssätze zu bewegen. Ob sie nun die Zinsen um 1% erhöhen oder senken, so Napier, mache bei den aktuellen Bewegungen von der Inflationsseite ohnehin keinen großen Unterschied.

Die Politik des billigen Geldes und der immer höheren Kreditaufnahme schafft so ein Umfeld, in dem der Produktivitätszuwachs erheblich sinkt. Dieser Trend ist seit Jahren sichtbar: Mehr Geld und immer weniger Wirtschaftswachstum. Das hat auch handfeste Gründe.

Die Regierungen haben neue Schulden aufgenommen und Bankkreditgarantien in der Covid-19-Notlage eingesetzt. Diejenigen, die glauben, dass diese finanzielle Unterstützung vorübergehend ist, verkennen aber die aktuellen Pläne zum Klimanotstand.

Napier ist derselben Ansicht wie ich, dass die grüne Bewegung riesige Mengen an Kapital verbrauchen wird. Der Bankensektor in Zusammenwirkung mit den Zentralbanken muss das Geld zur Verfügung stellen, während die Regierungen das Ausfall-Risiko dieser Kredite tragen.

Dem indischen Fernsehsender CNBC-TV18 gegenüber stellte er fest:

„Wenn die Regierung den Preis des Geldes und die Geldmenge kontrolliert, werden wir eine höhere Inflation sehen”.

Tatsächlich habe ich selbst niemals an die Unabhängigkeit der Zentralbanken geglaubt. Diese existierte vielleicht scheinbar einst mit der Deutschen Bundesbank oder der Schweizer Notenbank, die sich für stabile Währungen und niedrige Inflationsraten einsetzten. Mittlerweile sind diese Kontrollinstanzen jedoch längst aufgehoben worden, selbst in der ehrwürdigen Schweiz.

Napier spricht darum auch von einer Machtübernahme der Geldschöpfung durch die Politik:

„Wenn ich als Regierung also das Wachstum der Bilanzsumme der Geschäftsbanken kontrollieren kann, kann ich auch das Geldangebot kontrollieren. Und wenn ich das Geldangebot kontrollieren kann, habe ich einen übermäßigen Einfluss auf die künftige Inflationsrate. Und an diesem Punkt sind wir in der entwickelten Welt. Das ist von Land zu Land unterschiedlich, aber in den Industrieländern ist es eine Notwendigkeit.”

Das Prinzip der freien Marktwirtschaft wurde über die letzten zwei Jahre praktisch in allen westlichen Staaten aufgehoben, sagt der CLSA-Stratege. Der Grund: Anleger müssen zwangsweise Zinsen unterhalb der wahren Inflationsrate und somit negative Realzinsen akzeptieren.

Dieses Prinzip wird als finanzielle Repression bezeichnet!

Keine guten Aussichten für Anleger, die jetzt damit beginnen, ihre Altersvorsorge in Aktien zu investieren.

Hedgefonds-Manager Markus Sievers sagte darum in einem Interview mit dem Spiegel vor einer Woche, dass Anleger sich auf harte Zeiten einstellen müssten:

»Die fetten Jahre sind vorbei!«

Kein Wunder: Sind Anleger doch am liebsten als Herdentiere unterwegs und tun das, was der Leithammel ihnen vormacht. Womit wir wieder bei unserer eingangs erwähnten Elektroautobauer Tesla landen…

Meist treffen Anleger auch gar keine eigenverantwortlichen Entscheidungen mehr. Stattdessen legen sie ihr Vermögen in die Hand eines zumeist institutionellen Verwalters. Wegen erheblicher Auflagen des Gesetzgebers können die Pensionskassen oder Versicherungen gar nicht anders, als weiterhin in Staatsanleihen zu investieren.

Das nutzt die Politik aus, indem sie die Herde vor sich hertreibt und wie die Schafe zur Schlachtbank führt.

Der Finanzhistoriker Napier ist hingegen pragmatischer und betont:

„Eine finanzielle Repression zu vermeiden ist nicht schwer, erfordert aber entschlossenes Handeln!”

Die Vermögenswerte, die Russell Napier als erste Wahl vorschlägt, sind vor allem GOLD sowie Substanzwerte. Darunter sind Aktien von Unternehmen mit hohen Buchwerten zu verstehen sowie Emerging-Markets-Titel, die Kapital für weiteres Wachstum benötigen und sich nicht unisono an der finanziellen Repression des Westens beteiligen.

Diese Anlageklassen sind in den Depots unterrepräsentiert, weil sie weniger als 15% des global investierten Vermögens ausmachen. Napier rät diese Assets zu 100% in Ihr Portfolio aufzunehmen.

Ich kann Ihnen nur raten, dies zu tun. Bereits 2016 habe ich mein gesamtes Depot nach und nach in diese Anlageklassen umgeschichtet und werde diese Strategie auch beibehalten.

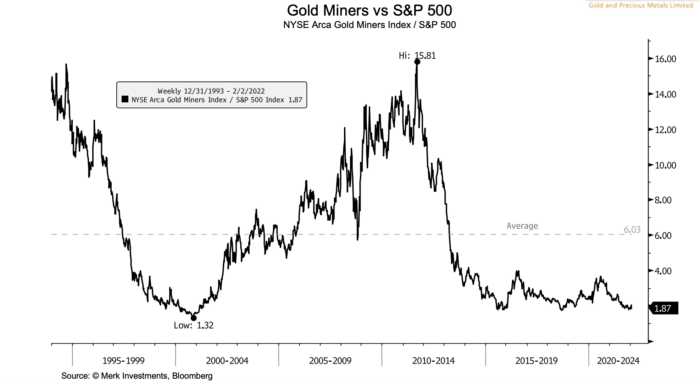

Das Preisverhältnis von Aktien (S&P 500) zu Gold hat unmittelbar im Januar ein Kaufsignal erzeugt:

Eine Zeit lang sah es so aus, dass Kryptowährungen einen Ausweg brächten, weil sie sich den möglichen Kapitalverkehrskontrollen trickreich entziehen können. Allerdings gibt es bis heute keinen wirklich überzeugenden Bewertungsansatz im virtuellen Universum.

Napier betont in seinem Interview dazu:

„Ich investiere aus diesem Grund nicht in Kryptowährungen, weil ich nicht weiß, wie ich sie bewerten soll, wenn sie keinen Nutzen haben. Gold hingegen hat sich als Wertaufbewahrungsmittel und in sehr kleinen Mengen sogar als Transaktionsmittel und in Indien auch als Schmuck bewährt. Ich würde also eher bei Gold als bei Kryptowährungen bleiben.”

Das wird die beste Goldminenaktie mit Höchstrenditen von +350%

Bei meiner neuesten Vorstellung handelt es sich um eine Goldminenaktie, die von der Wiederentdeckung des Goldes so massiv profitieren wird, wie kein anderer Wert.

Das Unternehmen entwickelt eine der innovativsten, umweltfreundlichsten und nachhaltigsten Minen in Nordamerika. Anleger sollten sich jetzt daran beteiligen, nachdem die Kurse so günstig notieren, wie noch nie zuvor.

Die Aktie wird für meine Leser und mich voraussichtlich die sichersten Prozente seit 2019 einfahren.

Beim aktuellen Goldpreis von 1.800 US$ wird die Goldmine in der Lage sein, mindestens 300 Millionen US$ an jährlichen Kapitalzuflüssen zu generieren.

Bei einer aktuellen Marktkapitalisierung von 600 Millionen US$ bedeutet das ein minimales Kurs-Cashflow-Verhältnis (KCV) von lediglich 2. Zur Einordnung: Barrick Gold (New York: GOLD) kommt auf ein KCV von 5 und Newmont Mining (New York: NEM) auf 8.

Damit bietet mein neuer Favorit Anlegern jetzt ein massives Kurspotenzial zwischen +150% und +300%.

Obendrein halte ich eine Goldpreisanstieg auf 2.300 US$ je Unze für sehr wahrscheinlich. Dieser ist in den Schätzungen noch gar nicht enthalten und würde das Kurspotenzial noch höher hebeln.

Wie hoch? Rechnen wir mit 2.300 US$ je Unze Goldpreisen, wären das 500 US$ je produzierter Unze an Mehreinnahmen bei gleichen operativen Kosten. Zudem würde dieses Preisniveau den Cashflow auf 450 Millionen US$ und das Mindest-Kurspotenzial auf +275% erhöhen. Am oberen Ende der Spanne wäre sogar ein Potenzial von +500% drin.

Was mich aber von dieser Aktie am meisten überzeugt und zu einer hohen fünfstelligen Investitionssumme bewogen hat, ist die zweite Meinung eines mir bekannten Geologen. Dieser hat mir versichert, dass er so aussichtsreiche Goldminen, wie sie dieses Unternehmen besitzt, noch nie gesehen hat.

Ich werde die Aktie in meiner nächsten Premium PLUS-Ausgabe ausführlich vorstellen.

Der Wert eignet sich für Sie, selbst wenn Sie nur eine einzige Gold-Aktie kaufen wollen, um in den nächsten 12-24 Monaten hohe Renditen zu kassieren.

Nach erfolgreichen PLUS-Investitionen wie:

- +800% in 24 Monaten mit der Aktie von Skeena Resources (Toronto: SKE),

- +180% in 12 Monaten mit der Aktie eines PLUS-Favoriten, die jetzt wieder in der Kaufzone notiert und meine zweitbeste Chance 2022 darstellt,

- +196% mit der Aktie von Leagold Mining bis zur Übernahme.

Erfahren Sie den Namen nächste Woche im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Der Goldminen-Sektor war selten so attraktiv wie HEUTE:

Eine Anlage in die Senior-Goldminensektor ETF (New York: GDX), der Schwergewichte wie Barrick oder Newmont hält, hat sich seit 2018 stark ausgezahlt. Der Kursanstieg des börsengehandelten Fonds betrug im betrachteten Zeitraum +41%. Der DAX Performance Index (orange Linie) schaffte trotz reinvestierter, nicht versteuerter Dividenden hingegen nur +18% – eine klare Outperformance, obwohl die Stimmung im Goldsektor zurzeit gedrückt ist.

Gerade deshalb rechne ich in den nächsten Monaten mit einem kräftigen Rebound!

Goldminen vor einer starken Aufwärtsbewegung gegenüber dem S&P 500:

Erfolgreich in Rohstoff-Aktien investieren

Die Welt stellt derzeit um auf saubere Energien und bei Investoren wächst die Vorliebe für Unternehmen, die bei ESG-Maßnahmen (kurz für Umweltschutz, Soziales und Unternehmensführung) gut abschneiden. Diese Dynamiken verknappen das Angebot von Rohstoffen wie Rohöl, Erdgas und Uran.

Anleger setzen traditionelle Energieunternehmen unter Druck und fordern sie auf, weniger in neue Ölquellen und Projekte für fossile Brennstoffe zu investieren. Stattdessen sollen die Konzerne ihre Rekord-Gewinne zum Rückkauf eigener Aktien und zur Zahlung höherer Dividenden verwenden.

Zwar begünstigen die langfristigen Investitionsaussichten vor allem umweltfreundliche Energieunternehmen; Aktien von Öl- und Gasunternehmen entwickeln sich jedoch äußerst positiv in diesen Zeiten, in denen die Preise für Rohöl und Erdgas steigen und die Nachfrage das Angebot übersteigt.

Die Energiesektor-Experten der Bank of America sagen, dass Rohöl in diesem Winter die Marke von 100 US$ pro Barrel überschreiten könnte.

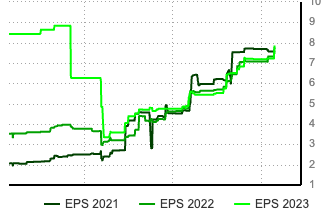

2022 erwarten Analysten im Energiesektor einen rekordverdächtigen Gewinnzuwachs

Für Energieunternehmen erwarten Analysten laut Earnings Tracker für 2022 gegenüber dem Vorjahr ein Gewinnwachstum von +30%. Das sind deutlich höhere Zuwächse, als die Experten dem breiten Markt (+7,5%) zutrauen.

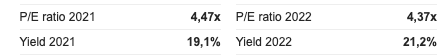

Meine Top-Öl-Aktie für 2022 weist für dieses Jahr eine erwartete Dividendenrendite zwischen 21% (Analystenkonsens) und bis zu 36% (beste Schätzung) auf.

Analystenschätzungen für mein Top-Öl-Investment 2022:

Gewinnschätzungen pro Aktie steigen und steigen…

Erfahren Sie alle Namen meiner Favoriten noch heute im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Ihr

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,