Goldherz Report Ausgabe 41/2016 – Dienstag, 25. Oktober 2016

Liebe Leserinnen und Leser,

ich bin diese Woche noch viel unterwegs. Dennoch wollte ich mich gerne heute, mit einem Update bei Ihnen melden. Entschuldigen Sie, dass die letzte Goldherz Ausgabe ausfallen musste. Es gibt auch zurzeit keine heiße Empfehlung und viel Neues tat sich bei den bekannten Werten nicht. Darum konnten Sie sich auch einmal anderen und vielleicht sogar wichtigeren Dingen zuwenden.

Es gab seit der letzten Ausgabe vom 13. Oktober (#40) kaum Veränderungen. Darum können wir nahtlos an die letzte Ausgabe anknüpfen.

Die wichtigsten Neuigkeiten in dieser Ausgabe:

Aufgrund zahlreicher Anfragen möchte ich Ihnen meinen wöchentlichen Sprechstundentermin mitteilen. Dort können Sie alle Ihre Fragen stellen und erhalten sofort (Live) meine Antwort. Einen festen Chat-Termin gebe ich jeweils in der aktuellen Goldherz Ausgabe bekannt und ein weiterer Termin wird marktabhängig als Überraschungsbesuch stattfinden.

Goldherz-Live-Chat am nächsten Montag 31. Oktober von 18:00 bis 19:00 Uhr

Eine weitere Stunde zu abwechselnden Wochentagen und Zeiten.

Immer im Live-Chat von Sharedeals.de![]()

Updates zu:

- Margaret Lake Diamond – Überzeichnete Finanzierung erfolgreich abgeschlossen!. Außerdem Minenproduktion auf dem nahegelegenen Kennady Südufer Projekt von Mointain Province und DeBeers läuft erfolgreich und zeigt das Potenzial für Margaret Lake.

- Perseus Mining – Erstmals positives Produktions-Update in diesem Jahr.

- Petropavlovsk – Starker Chart gegen den schwachen Goldpreis deutet auf Erholungschancen hin.

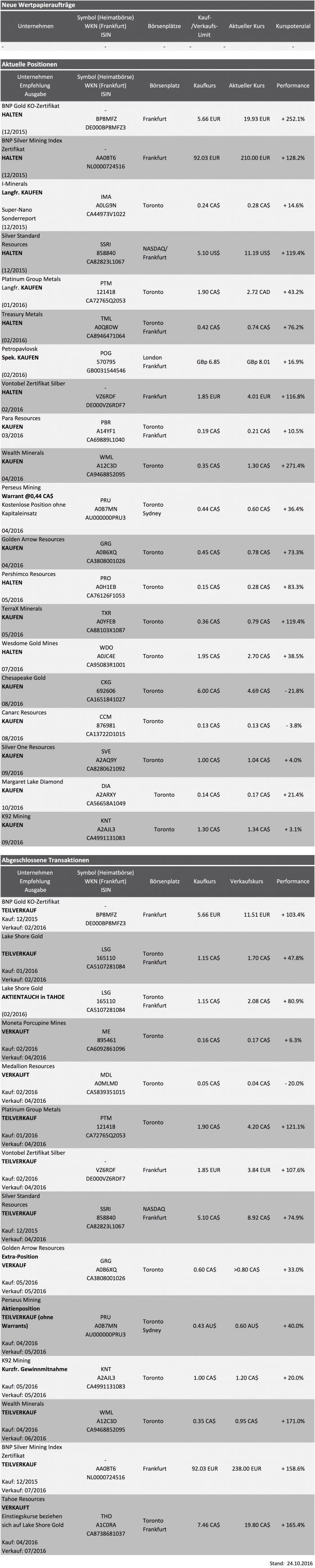

Aktuelle Aufträge und Positionen

Margaret Lake Diamonds (Toronto: DIA) – Kurs: 0.17 CA$ – Performance: +21% – Anlageurteil: KAUFEN

Margaret Lake Diamonds meldete gestern den Abschluss einer ersten Finanzierungsrunde über 785.000 CA$. Für ein Projekt in der Startphase ist dies schon eine ordentliche Summe, wenngleich ich davon ausgehe, dass weitere Runden, dann aber zu deutlich höheren Kursen, erfolgen werden. Für dieses und nächstes Jahr ist das Unternehmen nun gut aufgestellt und dies dürfte sich sehr bald am Aktienkurs bemerkbar machen.

Oft überliest man im Rahmen einer langfristigen Analyse wichtige Details. Darum rufe ich noch mal ein Zitat aus der Margaret Lake Diamond Empfehlung aus der Ausgabe #38 in Erinnerung:

“Gahcho Kué, am Kennady Lake Südufer, ist aktuell die größte, bekannteste und langlebigste Diamantenmine im Entwicklungsstadium und wird gemeinsam mit De Beers und Mountain Province Diamonds (Symbol: MPV) (1 Mrd. CA$ Marktkapitalisierung) entwickelt. Dort wurden Diamantenvorkommen mit einem geschätzten Wert von rund 8 Mrd. CA$ entdeckt.”

Weil es sich dabei um ein Nachbarprojekt von Margaret Lake handelt, beobachte ich die Entwicklungen bei MPV ebenfalls sehr aufmerksam.

Diese Mine ging am 20. September in Produktion und darum können wir sehr gut sehen, welche Diamanten in dieser Gegend so zu erwarten sind. Immerhin ist die Gahcho Kuè Mine, die weltweit größte, neue Diamantenmine der letzten 13 Jahre.

Heute am Dienstag, dem 25. Oktober meldete Mountain Province ein erfolgreiches Produktions-Update (engl. Pressemeldung als PDF).

Besonders interessant: Es wurde ein Diamant mit 50 Karat gefunden und insgesamt wurden von 1. August bis 30. September schon knapp 200.000 Karat gefördert.

Außerdem gab Margaret Lake Diamonds heute bekannt, dass man die Finanzierung erfolgreich und überzeichnet abgeschlossen hat. Das heißt, es wollten mehr Investoren in das Unternehmen investieren, als eigentlich ursprünglich vom Management vorgesehen. Insgesamt hat das Unternehmen so 785.000 CA$ eingesammelt (engl. Pressemeldung). Damit sollte das Unternehmen jetzt in der Lage sein, eigene Bohrarbeiten zu starten. Daraus resultierende News wären dann der Treibstoff für weiter steigende Kurse.

Fazit

Bei Margaret Lake Diamonds wird es nach meinen Informationen bald weitere positive Nachrichten geben. Doch alleine die abgeschlossene Finanzierung über knapp 800.000 CA$ ist schon positiv, weil man nun explorieren kann. Exploration ist das A und O für steigende Aktienkurse von Explorern. Bei Kursschwäche ist die Aktie daher kaufenswert. Wer noch gar keine Stücke hat, kann sich spekulativ, zwischen 0,14-0,15 CA$ mit seinen Kaufaufträgen positionieren.

Die Aktie bleibt kaufenswert!

Perseus Mining – Warrants (Sydney: PRU) – Kurs: 0.60 AU$ – Performance: +36% – Anlageurteil: HALTEN

Der Buchgewinn, der nach der Übernahme kostenlos in Ihrem Depot verbuchten “Warrants”, hat sich in den letzten Tagen wieder deutlich verbessert. Vor einer Woche meldete Perseus Mining seine Quartalszahlen zum 3. Quartal 2016 (Link zum engl. PDF der vollständigen Meldung).

Der wichtigste Eckpunkt waren die 9,1 Mio. Tonnen, welche im 3. Quartal verarbeitet wurden. Dies stellt schon eine erhebliche Steigerung der verarbeiteten Gesteinsmenge dar. So wurden im 1. Quartal nur 6,5 Mio. Tonnen verarbeitet. Die höhere Verarbeitungsmenge half dabei, die schwierigen Produktionsbedingungen mit den tieferen Graden auszugleichen. So wird zurzeit nur Material mit einem Goldgehalt von 1 g/t verarbeitet und teilweise auch noch alter Abraum beseitigt, welcher sogar nur 0,6 g/t beinhaltet.

Die Goldproduktionskosten, der einzigen Mine Edikan liegen zurzeit bei knapp 1.200 US$ bzw. >1.300 US$, wenn man die Kapitalaufwendungen mit berücksichtigt. 100.000 Unzen der künftigen Produktion konnte das Management bei 1.308 US$ verkaufen. Aus Betriebssicht war es eine richtige Entscheidung, den Goldpreis >1.300 US$ zu nutzen und angesichts der relativ hohen Produktionskosten sehr gut nachvollziehbar.

Für Oktober-Dezember stehen nun weitere operative Verbesserungen und eine Steigerung der Kapazitäten der Mühle auf dem Programm. Zudem arbeitet man weiter an der Umsiedlung einiger Hütten, die auf dem Tagebau-Konzessionsgebiet stehen und den Abbau hochgradiger Zonen behindern. Diese Umsiedlungen kosten natürlich relativ viel Geld, da man Ersatz-Häuser bereitstellt. Doch sind diese Prozesse abgeschlossen, fallen auch wieder die Produktionskosten deutlich.

Nach der Übernahme von Amara ist Perseus nun auch nicht nur eine Einminenunternehmung, sondern besitzt noch zwei weitere Projekte, die Ende 2017 in Produktion gehen werden.

Fazit

Perseus besitzt eine knapp profitable Mine, zwei hervorragende Minenprojekte sowie 136,9 Mio. AU$ an Liquidität. Die Marktkapitalisierung ist mit 600 Mio. AU$ relativ sparsam bemessen. Gelingt in den kommenden 12 Monaten die geplante operative Verbesserung der Edikan Mine und der Produktionsaufbau der beiden weiteren Minen, so müsste der Aktienkurs eigentlich locker Potenzial über 1 AU$ – 1.50 AU$ haben. Die Wahrscheinlichkeit genau einzuschätzen, ob dieses Potenzial erreicht wird, ist momentan leider relativ schwer, da das Management in diesem Jahr viele Probleme erst spät erkannte und den Markt leider nicht entsprechend sowie rechtzeitig informierte. Darum ist die Aktie nun kein Kauf mehr und die erste Position konnten Sie schon mit +40% Gewinn innerhalb von wenigen Wochen verkaufen. Die weiteren Gewinne sind demnach risikolos über die Optionen bzw. die Warrants möglich, die einen günstigen Wandlungskurs von 0,44 AU$ aufweisen.

Es wäre ärgerlich, hier zu früh einen Gewinn zu realisieren. Darum behalten Sie die Warrants bitte ruhig weiter und dies wahrscheinlich bis Ende 2017!

Petropavlovsk (London: POG) – Kurs: 8.00 p- Performance: +17% – Anlageurteil: Spekulativ Kaufen

In den letzten Wochen kam es zu einer langsamen und vollkommen marktunabhängigen Erholung bei meinem Spätzünder, der Petropavlovsk. Entgegen dem Korrekturtrend beim Goldpreis konnte die Aktie nun sogar ihren mittelfristigen Abwärtstrend überwinden und befindet sich auf dem Weg zur 9-10 Pence Marke.

Quelle: Stockcharts.com

Ende September meldete der russische Goldproduzent sein erstes profitables Halbjahr seit vier Jahren und berichtete ein Ergebnis vor Steuern von 4,8 Mio. USD. Das positive Ergebnis ist insofern sogar eine Überraschung, weil sich der Umsatz – u.a. wegen schlechtem Wetter – um 14,5% erniedrigte.

Wichtig war der Turnaround auch unter dem Aspekt der Neuverhandlungen über den Termin der Kreditrückzahlung, welcher sich bis 2022 vertagen lassen dürfte. Damit entsteht wieder genügend finanzieller Spielraum, um den erfolgreichen Turnaround und eine Produktionsausweitung ab 2017/18 zu ermöglichen.

Highlights des Halbjahres-Reports waren:

- Goldproduktion: 195 koz (ca. 400 koz p.a.)

- All-in Produktionskosten (AISC) von 762 US$ (1. HJ 2015: 963 US$) –> Kostensenkungen brachten 144 US$ und Rubel-Abwertung weitere 82 US$ an Einsparungen.

Kurzfristig werden aufgrund der Übernahme von Amur Zoloto noch etwa 40.000 Unzen Jahresproduktion dazukommen. Dies wird den Umstrukturierungsprozess erleichtern und etwas Spielraum bei der Produktionsrate ermöglichen.

In weiterer Zukunft wird man durch Beimischung von 5 bis 30 g/t Golderz aus dem Untertagebau wieder eine leichte Verbesserung der Grade erhalten, die im Tagebau von >1 g/t auf etwa 0,7 g/t zurückgingen.

Die Aktienbewertung entspricht 750 US$ Marktkapitalisierung pro jährlich produzierter Goldunze und der Unternehmenswert (inkl. Schulden) 2.250 US$ pro Produktionsunze. Dies liegt 2-5 Mal unter der durchschnittlichen Unternehmensbewertung vergleichbarer Goldproduzenten und spricht für langfristiges Kurspotenzial.

Fazit

Zum aktuellen Zeitraum ist die Aktie sicher nicht die beste und sicherste Empfehlung, die ich Ihnen nennen kann. Der Turnaround-Prozess bzw. die Geschwindigkeit des notwendigen Schuldenabbaus hat sich zuletzt auch markant verlangsamt, was jedoch gut auf die Investitionsnotwendigkeit zurückzuführen ist, um die Produktionsrate zu stabilisieren. Darum ist dies auch kein Kritikpunkt, jedoch ein Risiko für Aktionäre, denn das Unternehmen besitzt immer noch einen Schuldenberg von umgerechnet 600 Mio. US$, welcher die Marktkapitalisierung von rund 300 Mio. US$ um das doppelte übersteigt.

Darum bleibe ich bei meiner äußerst spekulativen Kaufempfehlung. Gelingt dem Unternehmen die richtige Weichenstellung, besitzt der Kurs dennoch erhebliches Kurspotenzial, dass sich weitgehend unabhängig vom Goldpreis selbst entwickeln dürfte.

Wer an den Turnaround von Petropavlovsk glaubt, kauft hier eventuell ein paar Stücke, mit Geld welches man notfalls auch vollkommen abschreiben kann, und legt sich die Aktie für mindestens ein bis zwei Jahre unter das Kopfkissen. Kurzfristige Chancen gibt es jedoch bei anderen Werten bessere und ich behalte mir darum vor, die Petropavlovsk-Empfehlung doch noch in eine kurz- bis mittelfristig aussichtsreichere Aktie zu tauschen.

Die letzten Wochen zeigte die Aktie dennoch eine stabilisierende Wirkung für das Depot. Darum wäre ein vorschneller Verkauf bisher auch nicht ratsam gewesen und ich bleibe vorerst dabei.

Ende Teil I

Anlagestrategie

Goldpreis stabilisiert sich völlig zu Recht!

Die alles entscheidende Frage, die Sie sich wahrscheinlich am häufigsten stellen: War es das nun mit dem Goldpreis 2016 und müssen wir nun wieder Kurse von 1.000-1.100 US$ befürchten oder unter 15 US$ beim Silber?

Ich bin optimistisch, dass die genannten Marken nicht mehr erreicht und idealerweise auch keine Goldkurse unter der Bandbreite von 1.150-1.250 oder Silber unter dem Band zwischen 16.50-17.50 US$ gehandelt werden. Alles was dazwischen liegt ist eine völlig normale Reaktion.

Positive Impulse für Gold und Silber könnten am Freitag auf uns warten. Dann werden die US-Wirtschaftszahlen für das 3. Quartal veröffentlicht und man rechnet hier mit einer Wachstumsrate von mindestens 2,5 Prozent. Bei den persönlichen Konsumausgaben wird ein Plus von 1,6 Prozent erwartet. Liegen die Wachstumsraten deutlich unter dieser Messlatte, dann wird die Zinserhöhungsfantasie schnell verpuffen und der Goldpreis sofort ansteigen. Aber auch eine erwartete Zahl oder ein darüber liegender Wachstumstrend (eher unwahrscheinlich) würde wiederum die Inflationsaussichten begünstigen und könnte – trotz einer hohen Wahrscheinlichkeit für eine weitere Zinserhöhung im Dezember – für eine Bodenbildung beim Gold/Silber sorgen.

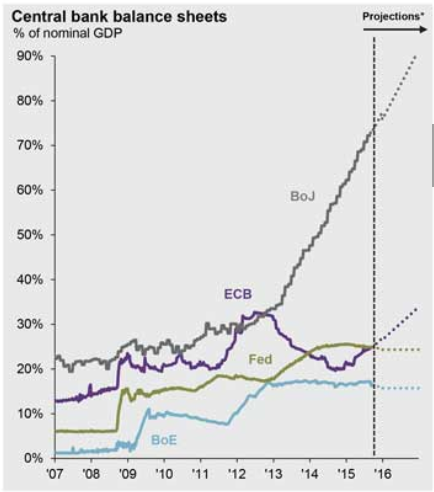

Die fundamentalen Daten und deren Veröffentlichungen sind daher lediglich ein Timing-Indikator und kein Richtungsindikator. Der positive Trend beim Goldpreis leitet sich vielmehr von den langfristigen Faktoren ab. Wobei ein Indikator der für mich relevanteste ist: Die aufgeblähte Bilanzsumme der Banken und in letzter Instanz, jene der Zentralbanken. Letztere Bilanz ist der Schrottplatz für alle problembehafteten Kredite weltweit und dürfte den größten Einfluss auf den Goldpreis haben. Obgleich diese Entwicklungen nie 1:1 laufen, sondern zeitverzögert. Mal läuft der Goldpreis der künftigen Geldmengn voraus und mal läuft der Goldpreis hinterher.

Folgende Grafik haben Sie wahrscheinlich, an anderer Stelle, schon 100-Mal gesehen. Doch ich präsentiere Sie trotzdem noch einmal.

Zentralbanken Bilanzsumme als Anteil am BIP:

Quelle: 3.bp.blogspot.com

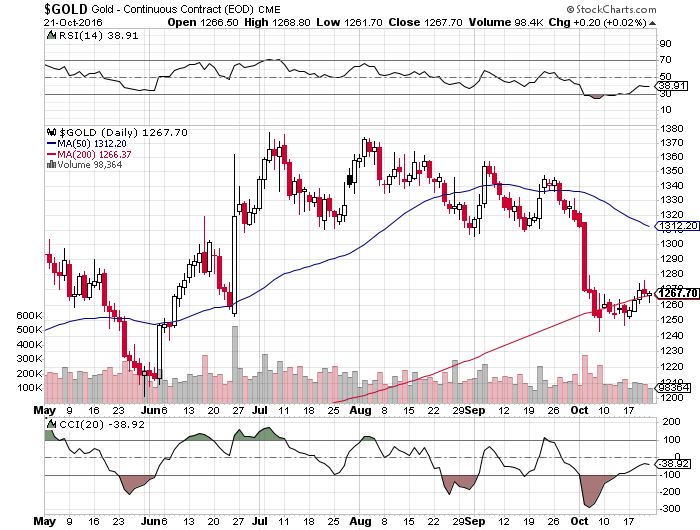

Nun knüpfe ich mit dem Goldchart an:

Chart für Gold:

Quelle: Stockcharts.com

Unter der 1.300 USD Marke befindet sich Gold in einer technisch interessanten Ausgangslage, die eine Fortsetzung der Konsolidierung zwischen 1.200 und 1.275 USD wahrscheinlich macht. Anders gesagt, wir stecken in einer Bodenbildungsphase, die vermutlich noch einige Wochen anhalten wird. Aktuell hangelt sich der Goldpreis an der (ganz wichtig: “steigenden”) 200-Tagelinie entlang und wird diese allenfalls für eine so genannte “Bärenfalle” unterbieten.

Goldherz Sentiment Indikator signalisierte im Juni eine drohende Korrektur

Langfristig ist das Bild ohnehin klar: So lange Gold über 1.100 US$ und Silber über 13, besser 15 US$ bleibt, mache ich mir gar keine großen Sorgen, dass wir schon in weniger als zwei Jahren Goldkurse >1.500 US$ und Silber >25-30 US$ sehen werden. Langfristig ist sogar ein Silberpreis von >50 US$ und ein Goldpreis von >2.500-3.000 US$ wahrscheinlich.

Außerdem war die Sentimentumfrage vom Juni ein voller Erfolg und ist ein großartiges Instrument für die Kursbestimmung. In diesem Zusammenhang möchte ich Sie auf die Ergebnisse meiner letzten Sentiment-Umfrage verweisen, die ich im Juni 2016 durchführte. In Ausgabe #26 wurde ein relativ hoher Grad an kurzfristigem Optimismus festgestellt:

“Für eine kurzfristige Korrektur beim Goldpreis spricht die sorglose Erwartungshaltung, wonach 99% der Leser den Goldpreis in 1 Jahr über 1.200 US$ sehen.”…

Diese kurzfristigen Bedenken haben sich nun auch bewahrheitet. Darum möchte ich auch in den nächsten ein bis zwei Wochen eine erneute Leserumfrage starten, um das Sentiment erneut abzufragen und die Prognose für die kurzfristige Preisentwicklung weiter zu verbessern.

Grundsätzlich gehe ich davon aus, dass der Grad der Optimisten von 99% mittlerweile stark zurückgegangen sein müsste. Doch die letzte Umfrage zeigt sehr deutlich, dass die Märkte sich kurzfristig immer dem Punkt des größtmöglichen Schmerzes annähern, bevor sie in die gewünschte Richtung laufen.

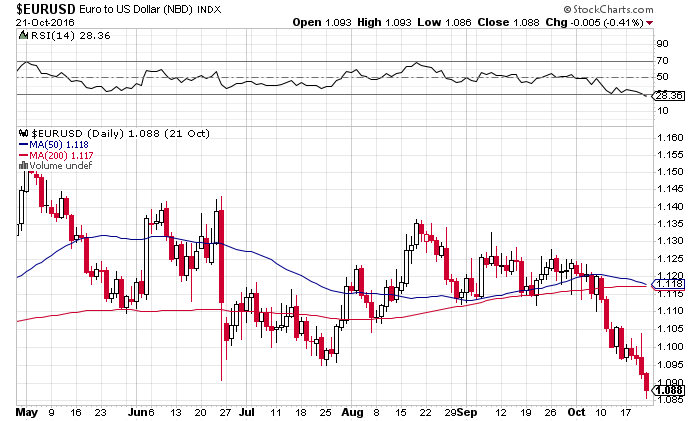

Währungsmärkte verunsichern die Goldinvestoren

Den größten Einfluss auf Gold und Silber üben zurzeit die USD-Wechselkurse und vor allem das Währungspaar EUR/USD aus. In den letzten Wochen kam es zu einem deutlichen Rückgang des Euros, der zum US-Dollar gleich 4 Cents verlor. Erstaunlicherweise wurde dieser Eurorückgang nicht von einem negativen Euro-Sentiment begleitet. Beziehungsweise die Stimmung der Anleger im Euro ist weniger eingetrübt als dies nach dem Kursrutsch eigentlich der Fall sein dürfte.

EUR/USD schwach:

Quelle: Stockcharts.com

Doch gleichzeitig wirkt der Anstieg des Dollars positiv für potenzielle Goldkäufe aus China.

USD/CNY Chart:

Quelle: Stockcharts.com

Der Yuan verlor in den letzten Wochen weitere 2,5% an Wert. Von Mai bis Juli war die Yuan Schwäche ein sehr positiver Faktor für Gold und ich nehme an, dass dies bald auch wieder der Fall sein könnte.

Die Euroschwäche wurde darum in der letzten Woche nicht mehr 1:1 vom Gold mitgetragen, so dass sich der negative Einfluss des Dollars langsam wieder normalisiert.

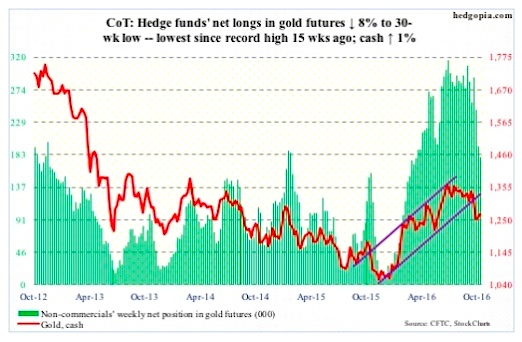

Terminmarktverkäufe sind weitgehend abgeschlossen

Beim Blick auf die Terminmarktpositionen beim Gold zeigt sich zudem, dass sich dort die vorherige, erhebliche Zahl an Long-Kontrakten bei den spekulativen Anlegern stark abgebaut hat. So waren im Juni noch fast 300.000 Gold Futures Long und nun sind es mit etwa 150.000 nur noch etwa die Hälfte.

Gleichzeitig halten die Minen, bei ihren Absicherungsgeschäften, entsprechend weniger Short-Positionen. Der bisherige Rückgang beim Gold ist angesichts dieser starken Futures-Verkäufe noch relativ unspektakulär. Schließlich wurden die spekulativen Goldpositionen auf das tiefste Niveau seit März zurückgefahren! Ähnliches gilt für weitere Rohstoffe ebenfalls. Es befindet sich damit genügend angestautes, kurzfristiges, spekulatives Kaufpotenzial in der Vorratskammer.

CoT Goldpositionen:

Quelle: Seeitmarket.com

Zeitgleich stiegen derweil die physischen Bestände (gemessen bspw. am GLD ETF) weiter an. Langfristige Goldinvestoren und Fonds zeigen sich von den Korrekturen eher unbeeindruckt und fahren mit ihrem Positionsaufbau ungehindert fort. Das ist ein sehr positives Zeichen.

Die Entwicklungen am Goldmarkt können und werden darum sehr schnell wieder ins Positive drehen.

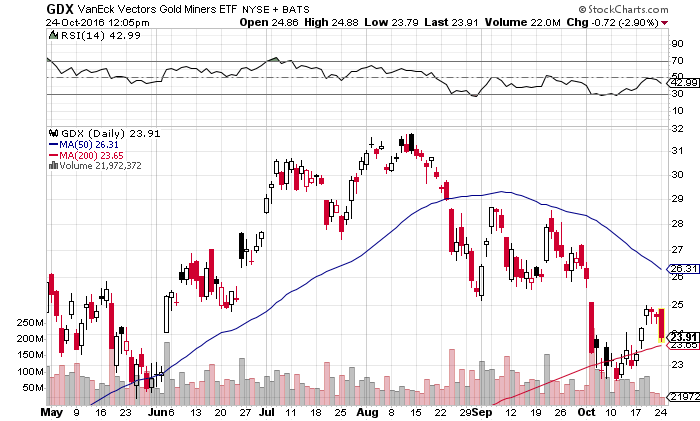

Die Goldminenaktien haben sich letzte Woche jedoch schon wieder deutlich erholt, was allerdings im Vergleich zum stagnierenden Goldpreis eher unschön wirkte und darum überrascht mich der aktuelle und erneute Rückgang wiederum nicht sonderlich. Ein finaler Ausverkauf in den Bereich 20-22 US$ ist weiterhin möglich und dürfte wiederum höchst interessante Perspektiven ermöglichen.

Goldminen-ETF GDX:

Quelle: Stockcharts.com

Meine Grundsatzentscheidung vor drei Wochen war, dass ich es noch für zu früh hielt, um spekulative und gehebelte Positionen auf Gold/Silber und die Minenwerte zu eröffnen. Wir stehen nun näher am Boden. Doch es besteht kurzfristig Korrekturpotenzial bis 1.200 US$. Da Sie und ich ohnehin viele hervorragende Gold- und Silberaktien halten sollten, ist es auch in dieser Woche nicht zwingend, dass Sie im Markt jetzt aggressiv kaufen. Die US-Wahlumfragen – denen ich natürlich selbst nicht traue – sagen auch einen Wahlsieg für Frau Clinton voraus. Bis es hier zu einer möglichen Überraschung in der Wahlnacht vom 8. auf den 9. November kommt, ist noch etwas Zeit. Tatsächlich besteht die Chance, dass die US-Wahlen so viele, neue Erkenntnisse bringen, dass wir ein vertikales Wunder erleben, beim Gold und Silber.

Positiv: Die komplette BREXIT-Euophorie-Welle von Juni und Juli wurde beinahe komplett wieder korrigiert und es herrscht schon wieder eine leicht überverkaufte Situation vor.

Dass entsprechende Kurspotenzial wird entsprechend täglich größer, beim Kauf von aussichtsreichen Titeln.

In den nächsten zwei bis drei Wochen werde ich darum höchstwahrscheinlich weitere Positionen zum Kauf empfehlen.

Das Tief für den Goldpreis oder die Fortsetzung des Aufwärtstrends könnte sich daher rund um den Novemberbeginn manifestieren. Damit käme es vier Wochen später als von mir erwartet. Doch auch dies hatte ich Ihnen soweit kommuniziert, dass meine mittelfristigen Prognosen immer einen Tick (4-12 Wochen) zu früh sind. Rückblickend bin ich aber lieber einen Monat zu früh dran als zu spät.

Fazit

Als Trader wäre und bin ich heute leicht LONG, mit ganz knappem Stop-Loss <3%, bei ca. 1.235 US$. Über 1.275/1.290 und 1.300 US$ hellt sich das charttechnische Bild wieder markant auf. Unter 1.240 US$ besteht jedoch noch einmal ein Abgaberisiko und träte dies ein, so würde ich gerne noch einen Rückgang auf etwa 1.205 USD abwarten wollen, bevor ich mein LONG-Engagements weiter erhöhen würde.

Als Investor brauchen Sie dagegen gar nichts weiter tun als abzuwarten, bis zur Rückeroberung der 1.300 US$ bzw. einem Anstieg über 1.310 US$. Spätestens bei rund 1.200 US$ sollten Sie aber den Mut und das Geld haben, um nötigenfalls noch einmal kräftig zu kaufen.

SHORT-Positionen halte ich – ausser zu Absicherungszwecken eines voll investierten Depots mit Goldminen – sowieso für unangebracht und selbst dann, ist eine Absicherung eher kontraproduktiv, denn bei einem wieder steigenden Goldpreis würden Sie zu viele Opportunitäten abgeben. Über eine solche Strategie könnte man sich in der Spätphase einer Hausse nachdenken, nachdem das Gold mehrere Jahre gestiegen ist, jedoch noch nicht heute, im ersten Erholungsjahr, nach einer mehrjährigen Baisse.

Für mich ist die Frage daher nicht, ob LONG oder SHORT, sondern nur ob mein Investitionsgrad <50%, 70% oder 100% angemessen ist. Aktuell sind 70-75% noch immer vollkommen angebracht und empfehlenswert.

Unabhängig ob die 1.200 USD noch getestet werden, rechne ich hernach wieder mit einem erneuten Anstieg über die 1.300 und schlußendlich über 1.375/1.400 USD.

Bis zur nächsten Wochenausgabe!

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

P.S. In den nächsten ein bis zwei Wochen könnte es sein, dass die gewohnt umfangreichen Wochenausgaben etwas kürzer ausfallen wie üblich, oder sich der Versandtermin um ein oder zwei Tage verschiebt, da ich für Sie und zwecks Erkundung potenziell neuer Goldherz Empfehlungen unterwegs sein werde. Dafür bitte ich Sie um Verständnis.

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, I-Minerals, K92 Mining, Margaret Lake Diamonds, Para Resources, Perseus Mining, TerraX Minerals, Treasury Metals, Wealth Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Margaret Lake Diamonds: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)