Energie war der beste Sektor für Anleger im Jahr 2022 und bleibt eines der Top-Themen im Investment-Bereich.

- Die konventionellen fossilen Energiequellen sprudeln und bescheren Anlegern bereits exorbitante Renditen im dreistelligen Prozentbereich. Selbst bei den schon deutlich höheren Kursen erreichen Anleger auf Jahressicht attraktive Dividendenrenditen von 7-15%. Dazu gleich noch mehr im Detail.

Über den Sinn oder Unsinn von alternativen Energien oder die Ölproduktion zu diskutieren, bringt mich als Investor nicht direkt weiter. Sie kennen ja meine persönliche Meinung längst… Trotzdem bewegen wir uns unmissverständlich in eine neue Zeit, in der nichts so bleibt wie es einmal war.

Dass die Solarerzeugung weiter wachsen wird, war mir schon bewusst, als ich vor 14 Jahren einen der ersten globalen Solarfonds mit initiiert habe. Solarerzeugung wird immer preiswerter unter der Voraussetzung, dass die Sonne scheint und der Strom vor Ort direkt verbraucht wird.

- Deshalb ist es keine Überraschung, dass die Nachfrage nach E-Autos boomt mit +100% Wachstum in 2 Jahren, während bei Solarsystemen +130% Umsatzzuwachs in 2 Jahren stattfanden.

- Damit wird die Zahl der E-Auto-Ladestationen Schätzungen zufolge bis 2027 um +927% wachsen.

Die Kombination aus E-Auto und Solaranlage macht immer mehr Sinn

In Deutschland bekommen Haushalte für die Einspeisung von Solarenergie gerade mal 0,08 €/kWh, während E-Autobesitzer und Stromverbraucher 0,41 €/kWh bezahlen müssen. Da ist also effektiv eine Marge von Faktor 5 für jede Kilowattstunde, die deutsche Haushalte verbrauchen. Umgekehrt sparen private Solaranlagenbetreiber, die den Strom selbst speichern, beziehungsweise E-Autos „betanken“ schon viel Geld.

Um diese Kombination von Solarenergie und E-Auto-Aufladung gab es hierzu auch eine starke News bei meinem spekulativen Investment Hypercharge Networks (WKN: A3DRX5 – ISIN: CA44916D1024 – NEO: HC – IR-Präsentation). Das Unternehmen meldete jetzt einen Großauftrag für die wichtigen Level-3-Lader. Was das bedeutet, erfahren Sie heute in meinem Brief. Die ausführliche Erst-Einschätzung konnten Sie im Goldherz Report #46/2022 lesen und seitdem bei IPO-Kursen um 0,60 CA$ kaufen.

Hypercharge, ein führender Anbieter von intelligenten Ladelösungen für Elektrofahrzeuge (EV) wurde in dieser Woche mit einem Großauftrag erfreut, der 20 Level 2 EV-Ladestationen für Inferno Solar-Standorte in ganz Westkanada vorsieht.

Inferno Solar, ein in Edmonton ansässiger Anbieter von EV- und Solarladelösungen, wurde 2019 gegründet und hat bis heute mehr als 10.000 Solarmodule installiert, die jährlich mehr als 4.700 MWh Strom liefern.

Chris Koch, Head of Growth & Partnerships bei Hypercharge:

„Inferno Solar ist ein Unternehmen, das seine Werte rund um die Reduzierung von Kohlenstoffemissionen und die Bereitstellung nachhaltiger Lösungen auf dem Markt wirklich lebt und atmet. Unsere Zusammenarbeit mit anderen in Kanada gegründeten, auf Nachhaltigkeit ausgerichteten Unternehmen wie Inferno Solar stärkt unser Ziel einer kohlenstoffneutralen Wirtschaft, die den Markt mit sauberer, zukunftsorientierter Technologie bereichert, um unsere Zukunft zu sichern. Inferno Solar arbeitete eng mit Hypercharge zusammen, um das Zero Emission Vehicle Infrastructure Program (ZEVIP) der kanadischen Regierung zu nutzen, das bis zu 50% der gesamten Projektkosten abdeckt.”

Goldman sieht 110 US$ pro Barrel – Barclays sieht Risiken

Obwohl fossile Energien tagtäglich kontrovers diskutiert werden, haben sie für Anleger im letzten Jahr starke Renditen abgeworfen. Für Öl- und Gasproduzenten wie Equinor (WKN: 675213), ExxonMobil (WKN: 852549) oder Shell (WKN: A3C99G) könnte auch das neue Jahr ähnlich stark ablaufen. Die Investmentbank Goldman Sachs erwartet 2023 weiter hohe Ölpreise und eine mögliche China-Öffnung könnte die These stützen.

Equinor ASA, ehemals Statoil, ist ein norwegischer Öl- und Gasproduzent, der sich mehrheitlich (67%) in staatlichem Besitz befindet. Im Jahr 2021 belief sich die Öl- und Gasförderung auf etwa 2 Millionen Barrel Öläquivalent pro Tag.

Die Ölpreise kühlen sich seit mehreren Monaten von ihren Höchstständen im Jahr 2022 ab. Das bedeutet allerdings nicht, dass der Sektor nicht weiter für Anleger spannend wäre – im Gegenteil.

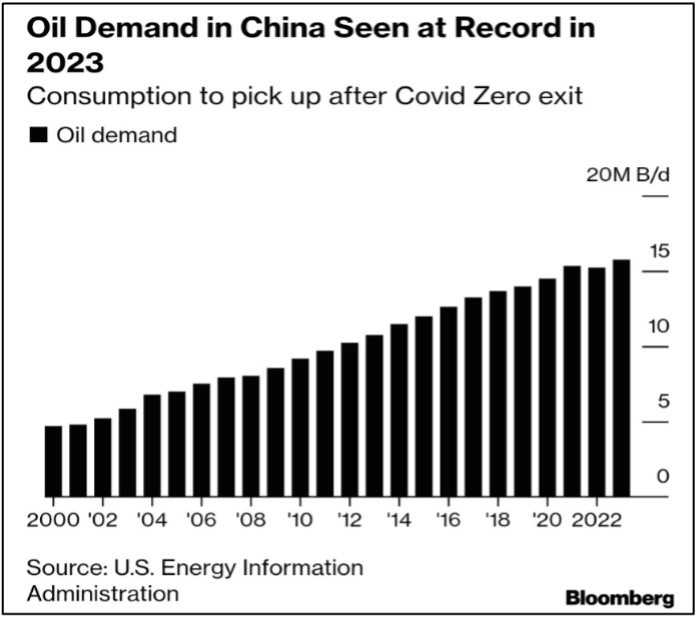

Laut Goldman Sachs könnten die Ölpreise in diesem Jahr stark von der Wiedereröffnung Chinas profitieren. In einem Interview mit Bloomberg Television sagte Jeff Currie, Leiter der globalen Rohstoffforschung bei Goldman, dass Öl die beste Wette für eine vollständige Wiedereröffnung Chinas sei, da dies zu einem erheblichen Anstieg der Ölnachfrage führen dürfte.

Currie meint daher, dass der Preis für ein Barrel Öl bis zum dritten Quartal 110 US$ erreichen könnte, wenn die Wiedereröffnung wie geplant verläuft. Nach Angaben von Bloomberg wird erwartet, dass der chinesische Ölverbrauch in diesem Jahr einen Rekordwert von etwa 16 Millionen Barrel pro Tag erreichen wird. Die tägliche Nachfrage könnte in diesem Jahr so um 800.000 Barrel pro Tag steigen.

Die britische Bank Barclays warnte jedoch, dass die Rohölpreise um 15 bis 25 US$ pro Barrel unter die derzeitige Prognose von 98 US$ pro Barrel fallen könnte. Grund dafür ist die mögliche anhaltende Verlangsamung der weltweiten Produktionstätigkeit. Dies könnte eine Verringerung der Nachfrageschätzungen der Bank um 1 bis 2 Millionen Barrel pro Tag bedeuten.

Trotzdem verweist Barclays auch auf die strukturellen Trends auf der Angebotsseite wie eine proaktiv reagierende OPEC+ und mögliche Auswirkungen der russischen Sanktionen. Schließlich hat Russland als Reaktion auf den Preisdeckel der EU bei 60 US$ je Barrel ein Dekret erlassen, dass von Anfang Februar bis Juli den Ölexport in Länder verbietet, die jenen Deckel anwenden.

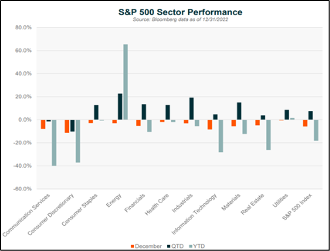

Energie: der beste Sektor 2022

Im Jahr 2022 hatten es viele Sektoren schwer. Der Energie-Sektor hingegen legte eine hervorragende Performance hin. Im S&P 500 war die Energie-Branche im Gesamtjahr 2022 mit Abstand der beste Ort, sein Geld zu parken. Dies bestätigt auch die folgende Grafik von Global X.

Auch wenn die Nachfrage-Erwartungen aufgrund der Rezessionssorgen für das laufende Jahr gedämpft werden, so ist ein weiteres gutes Jahr für den Sektor nicht ausgeschlossen. Vor allem die Angebotsseite könnte weiter unter Druck stehen, während eine mögliche China-Öffnung für einen ausgeprägten Nachfrageschub sorgen könnte.

Die Ölproduzenten konnten letztes Jahr massive Cashflows generieren, doch in Anbetracht der unsicheren Zukunftsaussichten fließt davon weniger in neue Öl- und Gasinvestitionen zurück. Stattdessen konzentriert sich die Branche auf saubere Bilanzen, Aktienrückkäufe und Dividendenausschüttungen.

Anleger dürften sich weiter an einer aktionärsfreundlichen Politik der Öl- und Gasproduzenten erfreuen. So wird für die norwegische Equinor beispielsweise eine Dividendenrendite von knapp 7,5% im laufenden Jahr erwartet und das bei einer EV/EBITDA-Bewertung von rund 1.

Bei einer Verschlechterung des Preisumfeldes für Öl und Gas korrigiert sich diese Bewertung zwar schnell nach oben; auf dem aktuellen Niveau ist Equinor dennoch äußerst günstig – primär im Vergleich zu den Bewertungen, die US-Peers erhalten.

Meinen Detailausblick über attraktive Gas-Investments wie Equinor und weitere ultra-dividendenstarke Investmentmöglichkeiten erfahren Sie natürlich exklusiv im PLUS+ Report.

Ihr