Goldherz Report Ausgabe 15/2020 – Donnerstag, 7. Mai 2020

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,

die Aktienmärkte zeigen nun erneut Anzeichen für die Bildung eines Bärenmarktes und das obwohl die Zentralbanken weiter fröhlich alle Prinzipien der soliden Buchführung ad-acta legen, was in der Erwartung der Anleger zu unendlich steigenden Kursen führen sollte und es sieht auch ein bisschen danach aus, als wäre das der Fall.

Aber ganz so leicht ist es dann doch nicht, denn wenn im gleichen Atemzug ganze Industriezweige still stehen und jeden Tag Milliarden verbrennen, nur um die Vermögenswerte zu behalten, dann bringt die Gelddruck-Orgie leider nur, dass die Stände maximal gehalten werden, doch um welchen Preis?

Wie einst der König zum Pfaffen sagte „Halte Du sie dumm, ich halte sie arm“, orientiert sich der heutige Kapital-Sozialismus, in dem wir angekommen sind, am Grundsatz, dass Vermögen „institutionalisiert“ werden, dann praktisch „allen“ aber auch „keinem“ gehören, während die Macht-Elite an den Schalthebeln eine persönliche Kreditlinie hält, die für sie Anlass genug scheint, auf die Moral zu verzichten.

Was soll aus dieser Welt werden und wie soll daraus die nächste Generation hervorgehen?

Da gebe ich mir die Flasche…

Rekordarbeitslosenzahlen und Rekorddefizite, das sind die Grundpfeiler der US-Wirtschaft. Neben dem Heer von 30 Millionen Arbeitslosen, die im April den stärksten Zuwachs seit Datenaufzeichnung erlebten, muss die US-Regierung massiv gegensteuern und für dieses Steuerjahr einen zusätzlichen Kredit von 3 Billionen US-Dollar und insgesamt voraussichtlich mindestens einen Rekordbetrag von 4,5 Billionen US-Dollar aufnehmen, um den schlimmsten wirtschaftlichen Abschwung seit der Großen Depression zu bekämpfen.

Dieses Defizit könnte 2020 voraussichtlich bei fast 20% des gesamten US-Wirtschaftsaufkommens liegen. Ein so gigantisches Defizit gab es niemals zuvor in der Geschichte der USA.

Die Märkte sind darüber zurzeit nicht einmal beunruhigt, da die Nachfrage nach US-Anleihen stark bleibt, solange ängstliche Investoren in dieses Segment der Staatsschulden investieren wollen oder die Notenbanken diese Papiere hereinnehmen. Das sorgt dafür, dass die Renditen auf Rekordtiefs entlangschrammen.

Da mit neuem, frischem Geld sowieso gegenwärtig niemand etwas kaufen kann außer ein paar Lebensmitteln oder Klopapier, dessen Ausgabe aber allein durch die nicht vorhandenen Lager begrenzt sein wird, ist zurzeit für die meisten Investoren auch kaum noch ein Schutz mehr vor inflationären Gefahren möglich. Die zentrale Frage ist nicht, ob diese absurde Kreditaufnahme gerechtfertigt ist, denn verhungern lassen kann man die armen Menschen ja nicht, die ihre Arbeit durch eine Regierungsentscheidung unverschuldet verloren haben.

Es stellt sich mir als Goldinvestor vielmehr die Frage, welche Konsequenzen das haben wird?

Schließlich arbeitet die US-Regierung mit ihrem Staatsausgabenprogramm Hand in Hand mit der Notenbank, die das dafür nötige Geld bereitstellt. Es wird zwar weiterhin behauptet, dass bisher keine direkte Defizitfinanzierung vom Staat durch die Notenbank erfolgt – die als hochinflationär angesehen wird.

Doch welchen Unterschied es macht, wenn die Fed die bestehenden Anleihen im Umfang von mittlerweile fast 10 Billionen US-Dollar aufkauft, damit die Banken wieder liquide sind. Und diese wiederum müssen dann gemeinsam mit den Pensionskassen und weiteren Institutionen die US-Anleihen kaufen, wohlwissend, dass sie maximal den Einsatz zurückbekommen, ohne aber für Risiken bezahlt zu werden.

Solche renditelosen Ramsch-Anleihen werden dann auch noch am Markt (manipuliert) gegenseitig immer weiter hochgekauft, damit der Sondermüll in den Bilanzen und Fondsausweisen positiv steht.

Wie das alles enden wird, das weiß jedes Kleinkind, das sich damit beschäftigt. Es ist ein Experiment, das historisch immer gleich endete: Im Totalverlust der Kaufkraft aller Währungen!

Wiederholt sich die Geschichte so langsam und zäh wie zwischen 1920-1930 nun 100 Jahre später erneut? Wohl kaum, denn die Staatslenker und Denker wollen offensichtlich lieber einen beschleunigten Niedergang erreichen. „Kurz und schmerzfrei“ lautet die Devise.

Eine länger anhaltende Depression und Deflation will man nicht tolerieren, weil die historischen Fakten nicht sehr erfreulich aussehen. Abgesehen vom 2. Weltkrieg war damals eine 25 Jahre anhaltende Wirtschaftskrise die Folge, lediglich unterbrochen von einem Aufschwungsversuch zwischen 1930-1940, der jäh mit dem Ausbruch des 2. Weltkriegs endete, der dazu führte, dass sämtliche Maßnahmen der Geldschöpfung dann 1945 auf einen Schlag „revidiert“ wurden. Sprich erst nach 1945 wurde wieder alles von 0 an aufgebaut. Der Grund der Misere wird vielfach darin vermutet, dass man während der 1920er Jahre eine zu restriktive Geldpolitik verfolgte, statt die Schleusen völlig zu öffnen.

Dieser Kardinalfehler wird jetzt nicht ein zweites Mal wiederholt!

Wir erleben die Beschleunigung der Moderne Geldtheorie Bewegung (MMT)

Diese MMT-Bewegung wurde als Theorie seit letztem Herbst immer salonfähiger gemacht. Mittlerweile gibt es sogar ernsthaft wirkende Ökonomen und Professoren, die dieser “Idiotie” folgen und für ihre Propaganda-Pamphlete vermutlich fürstlich entlohnt werden?

Die Debatte zwischen der klassischen Ökonomie und keynesianischen Ökonomien wird zunehmend überflüssig, da wir einen Paradigmenwechsel hin zu etwas völlig Neuem erleben – MMT.

Die Idee dabei ist, dass der Staat unendlich viel Geld drucken kann, damit Waren und Dienstleistungen bezahlen, Beschäftigungsprogramme initiieren kann und alles, was er möchte, finanzieren könnte.

Das Wunderbare an der Idiotie – das Wort Theorie verdient die MMT nicht, da sie geisteskranken Köpfen entsprungen ist – ist, dass diese keinerlei inflationäre Wirkung hätte, bevor es keine Vollbeschäftigung gäbe, die dann über die Lohn-/Preisspirale das Preisniveau nach oben drückt. Aber sollte das geschehen, könnte der Staat dies durch eine Erhöhung der Steuern kontrollieren, glaubt man.

Ich gehe gleich noch einmal darauf ein, was die MMT für uns bedeutet. Viele Menschen diskutieren ja gerne darüber, ob man jetzt lieber Aktien von Nahrungsmittelherstellern, Pharmaunternehmen, Supermarktketten oder Ölwerte kaufen sollte.

Das Offensichtlichste wird aber immer noch vergessen, verdrängt oder ignoriert? Und ich verstehe leider gar nicht, warum das so ist?

Das Resultat: Papiergeld, sämtliche Sparguthaben werden vernichtet.

Erst kommt die Deflation (2020), dann die Inflation (2021-2022), dann die Hyperinflation (2023+)

Es kommt sogar soweit, wie von Ökonomen wie Dr. Markus Krall beschrieben, dass wir zunächst noch 1-2 Quartale Deflation erleben, bevor wir dann im 3. oder 4. Quartal 2020 wieder einen Rebound erleben könnten, der dann aber wiederum einige Monate später in eine richtige Inflationsspirale und die von mir schon länger vermutete “Stagflation” umschlagen wird.

Jetzt können Sie beim Projekt Blaukraut einsteigen und vom Goldpreisanstieg profitieren

Ich habe meinen Lesern eine neue aussichtsreiche Gold-Aktie vorgestellt, die für wahre Freudenstürme bei Anlegern sorgt. Der Kurs von Blaukraut notiert aktuell +2% seit meiner Neuempfehlung als langfristige Investment-Idee mit großem Wertsteigerungspotential und streift gerade noch am oberen Ende meines Kauflimits entlang. Es ist noch nicht zu spät zum Einstieg in Blaukraut, aber die Zeit drängt jetzt wirklich. Der Aktienkurs wird sich meiner Analyse nach innerhalb der kommenden 12-24 Monate in Richtung 5-7 CA$ entwickeln. Das bedeutet von heute an ein Gewinnpotenzial von mindestens +289%.

Ja, ich möchte am Projekt Blaukraut teilnehmen

Gold – Aktien – Goldminenaktien: Welches ist tatsächlich die beste Anlage für die Altersvorsorge?

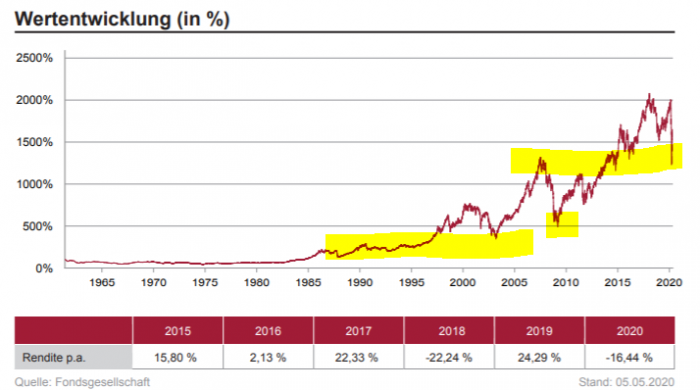

Oft wird mir die Frage gestellt, wie ich mein Geld investieren würde. In Gold oder in Aktien. Langfristig ist ein Aktien- oder Goldminen-Aktien-Vermögensaufbau immer dem Gold vorzuziehen. Aber ich würde behaupten, dass der viel beschworene Zinseszinseffekt frühestens nach 15 Jahren greift und eigentlich die Kapitalaufbauzeit für die Rente eher bei 20 Jahren liegt und die Gewinnphase in den folgenden 10-20 Jahren stattfindet.

Eine lange Zeit…

Fondak: Mit 70 Jahren der älteste deutsche Aktienfonds

Der Fonds steht aktuell wieder am Hoch vor der Finanzkrise 2008 und hat Anlegern in 12 Jahren keine Rendite gebracht. Quelle: Comvest Fondsmanagement Fondak

Mit Aktiensparen werden nur junge Menschen wirklich „reich“ werden können.

Wer mit 65 Jahren in Rente gehen will, muss also bereits mit 25 Jahren anfangen. Wer das 40. Lebensjahr überschritten hat, der wird damit leider nur schwer auf einen grünen Zweig kommen, wenn er nicht anderweitig, sei es über eine gut bezahlte Arbeit, ein Erbe oder einige Immobilien zu Geld gekommen ist. Aber es bleibt ja immer noch der letzte Weg, den ich selbst erfolgreich bestreite: Die Spekulation!

Der 1. Pfeiler für Ihren Vermögensschutz muss deshalb Gold vor Aktien sein

Solange Gold noch unter 3.000 US$ pro Unze handelt, eignet es sich weiterhin zur Anlageklasse.

Je höher es steigt, desto gefährlicher wird es, weil dann die Rufe nach einem Goldverbot oder/und einer goldbasierten Währung lauter werden. Beides hängt meines Erachtens zusammen.

Es würde ein Funke reichen. Was meinen Sie, was würde passieren, wenn China sich aus dem Handel mit den USA verkracht und nur noch auf Basis der Rohstoffe wie Gold, Eisenerz, Kupfer oder Rohöl handeln möchte.

Die daraus entstehende Aufwertungswelle für Gold, die ich dann nicht beim fairen Marktpreis um 3.000 US$, sondern eher bei 5.000-10.000 US$ sehe, würde fast garantiert ein solches Goldverbot nach sich ziehen.

Ich wäre also ein schlechter Experte, wenn ich Ihnen das verheimlichen wollte oder mir darüber keine Meinung machen würde. Deshalb habe ich sehr lange nachgedacht, analysiert, Experten befragt und mich eingehend mit der Historie befasst.

Im Moment sind Goldminenaktien sogar dem Gold vorzuziehen

Goldminen werden am Ende, trotz eines Goldverbots, zumindest in den Anfangsjahren vermutlich enorme Gewinne erzielen, wie einst die Goldminen um 1930 auch grandiose Profite abgeworfen haben und damals war der Goldpreis nicht mal inflationsgetrieben, sondern deflatorisch gebremst.

Deshalb bin ich einer der wenigen, die den Goldminensektor und ausgesuchte Goldminen-Aktien immer einem physischen Goldinvestment vorziehen und ich sage das auch nicht zuletzt aus meiner eigenen Erfahrung heraus, dass ich einst mit 10.000 DM „arm an der Börse angefangen“ habe und hätte ich vor 25 Jahren nur Gold gekauft, wäre ich heute mit ~20.000 Euro sicher nicht unglücklich, aber doch kaum einen Schritt weiter…

Der älteste Goldminenfonds der Welt machte aus 10.000 US$ bis zu 2,5 Millionen US$ Vermögen:

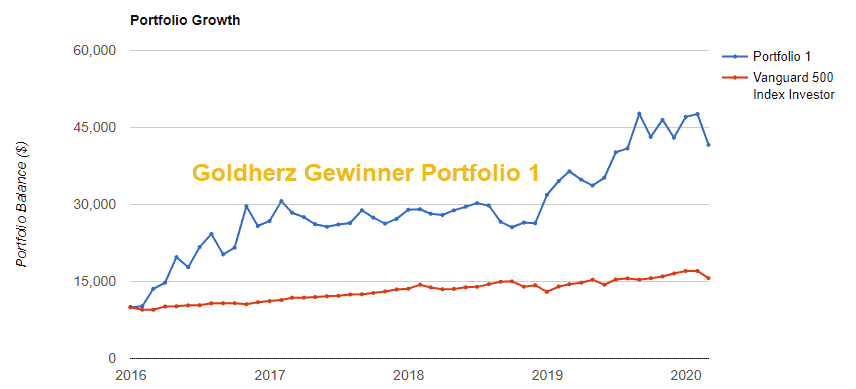

Die besten Aktien finden Sie im Goldherz PLUS

Vor fünf Wochen stellte ich einen Korb von 10 Goldaktien zusammen, die allesamt eines gemeinsam haben: Die besten Analysten der Welt lieben diese Titel und empfehlen sie zum Kauf. Aus den günstigsten Werten habe ich die aussichtsreichsten selektiert.

Selbstverständlich ist auch Barrick Gold in dieser Liste enthalten sowie 9 weitere Kursraketen, die sogar noch aussichtsreicher sind und Gewinne von bis zu +1.000% versprechen. Allesamt erleben diese Werte ausnahmslos jetzt einen steilen Anstieg. Deshalb sollten Sie nicht länger zögern, sondern handeln.

Goldminenaktien werden weiteren starken Rückenwind und einen Kursauftrieb erhalten. Die Goldpreisrallye wird noch viele neue Impulse erhalten. Setzen Sie also weiter auf Gold, Silber & Edelmetallaktien! Die aktuellen Kurse bieten eine Last-Minute-Chance, bei der Sie sich jetzt noch positionieren können, bevor der Goldzug zur Goldrakete wird.

Das Goldherz-Gewinner-Aktien-Portfolio zeigt seit 2016 eine deutlich bessere Entwicklung als der breite Aktienmarkt, der jetzt auch noch heftig Federn lassen musste. Quelle: Eigene Zusammenstellung der Goldherz TOP-10 & PortfolioVisualizer.com

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

[optin-monster-shortcode id=”tfxkrrtttfdpiji0nwtf”]

Erlauben Sie mir, dass ich Sie überzeuge. Wenn Ihnen das Produkt nicht zusagt, können Sie innerhalb von 4 Wochen jederzeit kündigen und erhalten Ihr Geld zurück.

Die Notenbank druckt alle Verluste weg?

Sämtliche Buchverluste, sobald sie einmal ein Maß von 1 Billion erreicht haben, werden ja ohnehin seit 2008 und nun wieder von den Notenbanken dieser Welt aufgefangen. Ein größeres Kredit-Schlagloch, das entstünde, wenn dumme Investitionsprojekte nach 10 Jahren keine Rückzahlung des ausgegebenen Betrags erlauben.

Sichtbar wurde das zuletzt durch die Spitze des Eisbergs, anhand der Hunderten Milliarden US-Dollar, die in der US-Schieferölförderung “versenkt” wurden und nachträglich zur Anpassung der tatsächlichen Ölförderkosten führen müssten.

Doch es könnte wie 2008 bei den Immobilienkrediten passieren: Die Notenbank nimmt die faulen Kredite aufs eigene Buch und die Verluste werden dann von den künftigen Steuereinnahmen gedeckt. Um das Loch zu stopfen aber gleichzeitig wieder neues Wachstum zuu krieren, müsste zunächst sogar eine weitere Kreditvergabe – in mindestens gleichem Umfange – erfolgen.

Diesmal wird das Spielfeld nicht der Ölsektor sein. Gerade deshalb suche ich persönlich im Ölsektor nach Schnäppchen, denn Sie wissen: Dort wo niemand nach “Werten” sucht, finden Sie diese am leichtesten.

Das ist Ihre Chance auf exorbitante Gewinne!

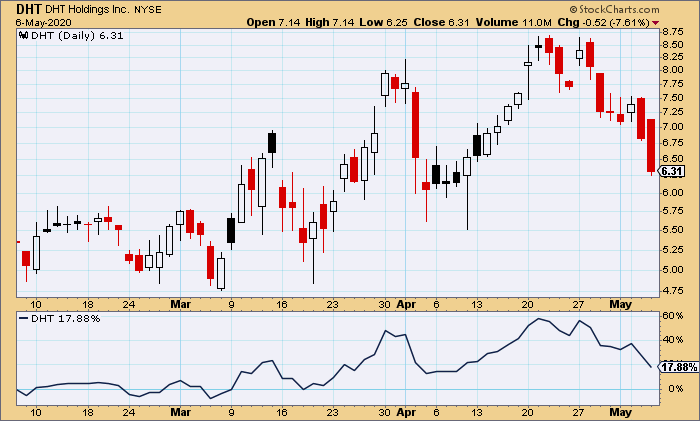

Die Aktien der Supertanker habe ich als einer der ersten Börsendienste frühzeitig entdeckt und professionell analysiert und Mitte März erstmals massiv gekauft. Mittlerweile wurden die ersten Kursziele nach oben nacheinander angelaufen und konnten schon teils realisiert werden.

Die Tanker erledigen jetzt wichtige Arbeit für die Weltwirtschaft, dass sie das zu viel geförderte und nicht verbrauchte Öl abfangen, um es dann später zur Verwendung zwischenzulagern.

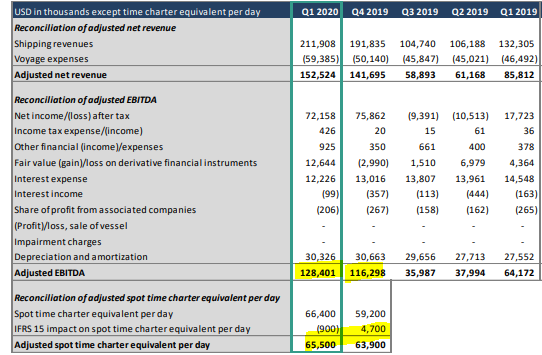

Dafür werden die Eigner und Aktionäre der Tanker fürstlich entlohnt. Das aktuelle KGV 20e von DHT liegt nur bei ca. 3 (!!!!) und die Dividendenrendite kann sogar über 20% steigen.

Bisher wurden im 2. Quartal 2020 im Durchschnitt schon 2/3 der verfügbaren Flottenkapazitäten von VLCC-Tankern gebucht, mit einem Tagessatz von 110.400 US$ nach 66.000 US$ im 1. Quartal, was fast +70% Steigerung entspricht. Mitte März wurden bereits Spitzen-Tagessätze von teils über 250.000 US$ täglich bezahlt, um einige begehrte Tanker zu bekommen.

Entsprechend explosiv reagieren die Quartalszahlen – wie hier bei DHT Tanker Holdings (New York: DHT):

4. Quartal 2019 und 1. Quartal 2020 – vor Ausbruch des Coronavirus – waren schon rekordverdächtig. Im 2. Quartal ist ein weiterer Anstieg der Gewinne um bis zu +70% möglich. Quelle: DHT Quartals-Präsentation.

&

Gäbe es keine Tanker, wäre der Ölpreis jetzt schon bei 0 US$. Doch die Hälfte der Supertanker weltweit wird nun benötigt, um die Ölschwemme abzufangen. Daraus entsteht ein Zusatzgeschäft. Doch das ist gar nicht der Grund, warum ich Tankeraktien kaufe, sondern ich erwarte längerfristig einen hohen Transportbedarf und vor allem weniger Neubestellungen. Diese werden für dauerhaft hohe Gewinne sorgen im Tankersektor und das ist in den Kursen kaum enthalten.

Dabei ist DHT nur ein – nicht mal mein – Favorit. Es gibt vom Management und der Bilanz her betrachtet viel bessere Werte, die ich meinen Lesern vorgestellt habe.

Meine Favoriten-Werte der Supertanker befanden sich im April steil im Aufwind.

- Onassis I. hat bereits mein 1. Gewinnmitnahmeziel bei +70% erreicht, was ich im PLUS-Tradingdepot für Gewinnmitnahmen nutzte.

- Onassis II. , die ich im Anschluss gestartet habe, weil sie noch deutlich günstiger war, habe ich um +47% Tradinggewinn mitgenommen.

Zu Beginn dieser Woche habe ich aber angefangen, diese Werte – auch im Tradingdepot – wieder selektiv zurückzukaufen.

Denn ich bin sicher, dass wir nun bald eine erneute Aufwärtswelle bei Tankeraktien bekommen werden.

Doch das langfristige Kurspotenzial ist bei beiden Aktien noch lange nicht ausgeschöpft und liegt auf Sicht von 2-3 Jahren locker bei bis zu +760% Kursgewinn plus Dividendenerträge, die mit jährlich voraussichtlich 20-30% Dividendenrendite glänzen.

Wenn Sie mehr erfahren wollen, rate ich Ihnen, sich ein PLUS-Abo zu ziehen, dessen PLUS Tradingdepot jetzt ein Allzeithoch erreichte und mit durchschnittlich +73% Rebound-Gewinnen bei ausgesuchten Chancenaktien in der Krise glänzt.

Mit Tanker-Aktien befinden Sie sich in der ersten Reihe, um vom Ölpreis-Contango (aktueller Ölpreis geschenkt gegenüber dem zukünftigem Ölpreis (2023) bei 40 US$ pro Barrel zu profitieren.

Testen Sie hier risikolos und 30 Tage mein Premium-Produkt

Ihr

Günther Goldherz,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin: ![]()

Zur nächsten Goldherz Sprechstunde begrüße ich Sie am Montag, den 11. Mai 2020, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Projekt Onassis I./II.. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden. Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen. Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden. Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der bull markets media GmbH Am Königsgraben 2 DE-15806 Zossen Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343 E-Mail: [email protected] Webseite: www.goldherzreport.de Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)