Willkommen im Neuen Jahr 2022, ich hoffe Sie haben schön gefeiert und kamen gesund an.

Mittlerweile liegen die neuen Inflationsdaten vor:

So ist die jährliche Inflationsrate in Deutschland im Dezember so stark angestiegen wie seit 30 Jahren nicht mehr und erreichte den höchsten Stand seit Sommer 1992, so die vorläufigen Daten des Statistischen Bundesamtes Destatis vom Donnerstag.

Die Verbraucherpreise stiegen im Jahresvergleich um 5,3% und lagen damit über den Prognosen der vom Wall Street Journal befragten Volkswirte von 5,1%.

In der Zwischenzeit konnten PLUS-Leser ihr Kapital mit meiner “Goldrausch-Aktie” seit Weihnachten schon wieder mehr als verdoppeln. Wer die Chance für ein vergünstigtes Abo nutzen möchte, hat diese Woche noch eine Chance dazu.

Gaspreisexplosion sorgt für Angst bei Stromkunden und Kursexplosion bei Goldherz-Kunden

Weiterhin hält die Gaskrise Europa fest im Griff und schlägt mittlerweile weltweit Wellen.

Ich hoffe Sie kassieren schön mit und profitieren von diesem Umfeld ebenfalls. So konnten Goldherz Leser mit mir in den letzten Monaten aus der Gaskrise enorme Profite schlagen und das eingesetzte Kapital teils mehr als verdoppeln.

So meldete sich mein Favorit unter den Gasproduzenten aus Kolumbien, das Unternehmen NG Energy International (TSXV: GASX, WKN: A2QHKX – ISIN: CA62931J1021), mit einem starken Update zum Jahresstart bei Investoren und der Kurs erreichte ein neues Allzeithoch bei 2,30 CA$ (+130% über dem Niveau als ich Ihnen im Sommer nochmals einen Einstieg nahelegte und ausführlich in Report 37/2021 begründete). Dort hatte ich über die Aussichten von bis zu „viermal höheren Gaspreisen im Winter” berichtet.

Tatsächlich vervierfachte sich der Gaspreis zu Weihnachten 2021:

Die weltweiten Flüssig-Gaspreise (LNG) erreichten zum Jahreswechsel unglaublich erscheinende Rekordniveaus von teils mehr als 40 US$/MMBtu.

Zum Vergleich: In den USA, wo man zurzeit noch eher über Klimapolitik debattiert aber noch nicht mit derart dramatischen Folgen in das Marktgeschehen eingegriffen hat wie es in Europa der Fall ist, werden an der “Henry Hub”-Verteilerstation für 1 MMBtu Erdgas 3,87 US$ fällig (oder 90% günstiger).

In den ersten Tagen des neuen Jahres entschärfte sich die akute Situation etwas, einmal hatten wir um Neujahr herum sehr milde Temperaturen und sogar bis zu 17 Grad in Deutschland.

Außerdem, wie Bloomberg berichtete, wurden zum Jahresauftakt LNG-Tanker mit dem ursprünglichen Ziel Asien nach Europa umgeleitet. Es werden von den Reedern offenbar keine Kosten gescheut, wie die 400.000 US$ extra Kanaldurchfahrtsgebühr für den Panama-Kanal:

„Laut Positionsdaten von Kpler und Bloomberg werden derzeit 13 LNG-Tanker, die hauptsächlich aus den USA und Westafrika kommen, nach Europa umgeleitet. Ursprünglich waren sie auf Kurs nach Asien. Vergangene Woche lag die Zahl der umgeleiteten Tankschiffe noch bei acht. In einem Fall schickten Händler ein Schiff zurück durch den Panamakanal. Die Kosten für die erneuten Kanalgebühren belaufen sich laut Bloomberg-Schätzungen auf fast 400.000 Dollar.”

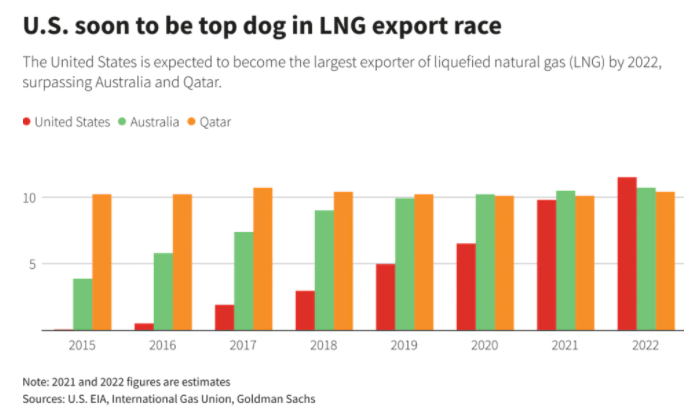

Die USA werden durch diese Entwicklungen im Jahr 2022 zum weltweit größten Exporteur von Flüssigerdgas (LNG) aufsteigen und damit Katar und Australien überholen. Diesen Titel könnten die USA laut Schätzungen von Goldman Sachs noch jahrelang halten. Schließlich können die LNG-Transportschiffe das Erdgas noch immer sehr preiswert in den USA erwerben. Allerdings sorgen Engpässe bei Schiffskapazitäten und höhere Kapitalkosten dafür, dass dieses transportfähige LNG-Gas im Vergleich zu “Pipelinegas” mit entsprechenden langfristigen Lieferverträgen nur schwer kalkulierbar ist und unter dem Strich langfristig teurer wird.

Um es gleich zu sagen: Russland kam bisher seinen Lieferverträgen auch im Jahr 2021 nach und exportierte übliche Mengen an Erdgas nach Europa und in die EU.

Dass die Medien in Deutschland hier einseitige Berichterstattung betreiben und Russland sowie Putin hier die Schuld zuschieben wollen, war zu erwarten, ist aber an journalistischer Peinlichkeit und wirtschaftlichem Unwissen kaum mehr zu übertreffen.

Rekord-Dividenden bei Gazprom 2022

Gazprom (WKN: 903276) teilte über die Nachrichtenagentur Reuters vor wenigen Tagen unmissverständlich mit, „dass es alle seine vertraglichen Verpflichtungen für Lieferungen nach Europa erfüllt und die Exporte nach Deutschland um 10,5%, in die Türkei um 63% und nach Italien um 20,3% gesteigert habe.”

Die Aktien von Gazprom beendeten das Jahr darum – wie ich es angekündigt hatte – mit einem starken Kursanstieg von +75% und lassen nach diesem Rekord-Gewinnjahr 2021 auch Rekorddividenden für 2022 erwarten in Höhe einer satten Dividendenrendite von mindestens 15% (Konsens der Analysten 15,7%).

Nun schließe ich nicht aus, dass Russland selbstverständlich ein Interesse daran hat, höhere langfristige Gaspreis-Lieferverträge durchzusetzen, genauso wie die EU die günstigsten Preise aushandeln möchte. Darum nahm auch die transsibirische Pipeline von Russland nach China ihren Betrieb auf und sorgt für einen alternativen Gasexportmarkt für Russland. Das kam auch keinesfalls überraschend. Zudem werden noch immer schätzungsweise rund 90% der von Gazprom exportierten Gasmengen nach Europa geleitet.

Es handelt sich hier um hochkomplexe Zusammenhänge und Mechanismen, die seit Jahren bekannt sind und einer kooperativen beidseitigen Lösung bedürfen.

Politische Kurzschlusshandlungen und Propaganda, wie sie insbesondere vom deutschen Außenministerium in der Vertretung eines “Plagiats” ausgegeben werden, sind hier wirklich fehl am Platz, um die Energiesicherheit zu gewährleisten.

Hätte das nicht so dramatische Konsequenzen für die Einwohner Deutschlands, könnte man da wie ein Armin Laschet darüber sicher herzhaft “lachen”, doch dazu ist mir wirklich nicht zumute.

Mittlerweile schalteten wegen hoher Energiekosten mehrere Alu-Hütten in der EU ihren Betrieb ab. Wie Alcoa bestätigte sogar für zunächst zwei volle Jahre, und sogar Düngermittel-Hersteller mussten ihre Produktion drosseln – was direkt auf die Nahrungsmittelerzeugung und die Kosten für Lebensmittel durchschlägt.

Eine besonders exemplarische Folge des “Klimawahnsinns” ist sicher die Meldung, dass einer der letzten Produktionsbetriebe für Backhefe in Deutschland seine Tore nach 160 Jahren Betriebstätigkeit schließen müsste. Zwar hat dieses Werk den 1. und 2. Weltkrieg überlebt, aber könnte an der deutschen Klimapolitik scheitern.

Es trifft alle deutschen Hersteller von Malz, Hefe, Ölen, Fetten, Getreideprodukten und Stärke.

Natürlich kann man sagen, dass diese Produkte ebenso auf dem Weltmarkt eingekauft werden könnten, doch damit verliert Deutschland seine Fähigkeit, sich im Krisenfall selbst zu ernähren – Hungersnöte wie wir sie seit 150 Jahren nicht mehr in Westeuropa hatten, würden eines Tages zur realen Gefahr.

In anderen Ländern ist man hier pragmatischer und zukunftsorientierter als bei uns.

So besitzen jene Volkswirtschaften mit eigenen Gasvorkommen – wie Kolumbien – einen starken Vorteil bei den langfristigen Strom- und Energiepreisen, wenn sie diese Vorkommen erschließen, wie NG Energy.

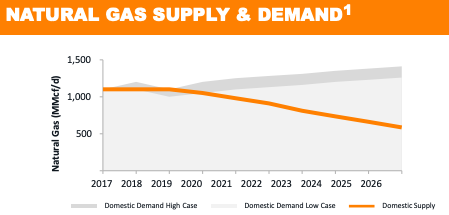

Der Gasbedarf in Kolumbien wächst bei sinkendem Angebot der Produzenten und ermöglicht ein starkes Umfeld für neue “Gasplayer”:

UPDATE

NG Energy International GASX

WKN: A2QHKX – ISIN: CA62931J1021

IR-Präsentation Januar 2022 (Link)

Eine der günstigsten Gas-Aktien der Welt ist weiterhin NG Energy, die Konzessionen über Gasfelder mit ungefähr 300 Mio. Barrel Öläquivalent in Erdgas (potenzieller Wert: >20 Mrd. US$) identifizieren konnte. Wobei man mit der ersten Bohrung beim Gasfeld Maria Conchita schon erfolgreich war und nun kurz vor dem Produktionsstart im Januar 2022 steht.

Das erste Gasfeld – Maria Conchita – welches 2021 erschlossen wurde, wird voraussichtlich nach der Erteilung der Produktionsgenehmigung, die noch im Januar erwartet wird, seinen Betrieb aufnehmen und damit zum bestmöglichen Zeitpunkt mit der Gasförderung starten.

Die Highlights der letzten Monate:

- 10. September: NG Energy gibt den Erhalt der Umweltgenehmigung und den Beginn des SINU-9 Explorationsprogramms bekannt.

- 7. Oktober: NG Energy meldet eine vollständig gezeichnete Finanzierung in Höhe von $7 Mio. zur Beschleunigung der Erschließung von SINU-9 und Maria Conchita

- 2. Dezember: NG Energy gibt Pläne zur Entwicklung von Sinu-9 bekannt –> Unternehmensmitteilung PDF

- 4. Januar: NG Energy informiert über den aktuellen Stand der Pipeline und der Anlagen bei Maria Conchita –> Unternehmensmitteilung PDF

Was SINU-9 betrifft, so wurde beschlossen, die Phase 1 der Bohrkampagne im nördlichen Bereich des Feldes zu starten:

Das geologische Risiko einer fehlerhaften Bohrung beim 2. Gasfeld SINU-9 ist sehr klein, weil die gleichen Vorkommen im Jahr 1988 von Texaco gebohrt und wieder versiegelt wurden.

Es wurde eine Entwurfsplanung für Änderungen an der bestehenden Straße und dem Bau des neuen Bohrplatzes in Erwartung der Bohrung Hechizo Norte-1 begonnen, an die sich unmittelbar die Bohrung Hechizo Este-1 anschließen wird. Die Bohrungen sind für die ersten Monate des Jahres 2022 vorgesehen und könnten den Durchbruch für die Aktien bedeuten. Immerhin wird SINU-9 potenziell als

Die NG Energy oder kurz GASX-Aktie konnte in den letzten 6 Monaten von unter 1 auf über 2,30 CA$ um +130% steigen, bevor gestern ein Rücksetzer unter 2 CA$ erfolgte:

Der Produktionsstart sollte die Kurse noch ein weiteres Mal deutlich beflügeln

Wenn Sie meinem Rat gefolgt sind und Aktien bis zum Schnäppchenniveau unter 1 CA$ gekauft haben, dürfen Sie sich glücklich schätzen.

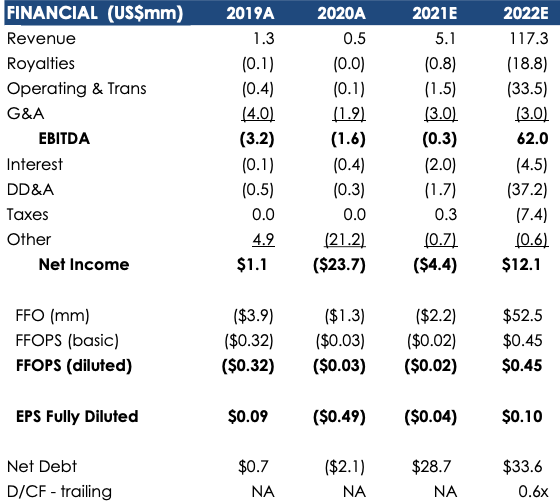

Nach seiner ersten ausführlichen Analystenstudie erhöhte Kirk Wilson, Rohstoffanalyst beim Broker Beacon Securities sein Kursziel für die Aktien im Rahmen eines Updates im August von 2,50 auf 2,80 CA$. Vom aktuellen Kursniveau bei 1,93 CA$ wären das weitere +45% Kurspotenzial. Die Schätzungen für das Kursziel beruhen auf einer außergewöhnlich konservativen Prognose, gemessen an einem potenziellen Unternehmenswert/Kapitalzufluss (EV/EBITDA 22e) von 2,2 im ersten operativen Geschäftsjahr des Unternehmens.

Ich bleibe bei NG Energy International und den Aussichten für 2022 sehr optimistisch und erwarte mir aus dem Produktionsstart Anfang 2022 einen satten Kapitalzufluss, der wiederum in weitere starke Bohrungen umgemünzt werden kann. Die eigentliche Aufbau-Story hat hier gerade erst begonnen, denn je nach Gasdruck strömen hier pro Bohrloch potenziell zweistellige Millionensummen in die Kassen des Unternehmens.

Wenn über die nächsten voraussichtlich 2 Jahre insgesamt etwa 20 Bohrungen durchgeführt wurden, verspricht praktisch jede Einzelbohrung ein sattes Kurspotenzial für Aktionäre. Strömt das Gas erst einmal und werden die ersten Einnahmen als Produzent erzielt, erwarte ich, dass auch diverse Analysten noch deutlich mehr Kurspotenzial sehen und mehr Anleger auf die “Explorationsstory” aufmerksam werden.

Wenn man in der Lage ist, ein EBITDA von rund 62 Mio. US$ im ersten Jahr seiner Betriebstätigkeit zu erzielen, sollte das Wachstumspotenzial, meiner Meinung nach, deutlich höher bewertet werden und eher dem Doppelten der Zielbewertung von 2,80 CA$ entsprechen. Insofern scheinen mir Kurse von 5-6 CA$ im Laufe der nächsten 12 Monate durchaus realistisch und bedeuten im Mittel +185% Renditepotenzial.

Finanzschätzungen von Beacon Securities:

Erfolgreiche Goldrausch-Kampagne: Goldherz-Leser räumen +132% Rendite in 14 Tagen ab!

Für Leser von Goldherz Report war der Auftakt ins Börsenjahr 2022 höchst erfolgreich. Wenn Sie sich erinnern mögen, hatte ich Ihnen im jüngsten Report unmittelbar vor Weihnachten noch – am 23.12. – von der Historie und Fortsetzung des australischen Goldrauschs von 1851 berichtet und wie Sie damit hohe Renditen erzielen können.

Nun, ich habe zumindest, was den ersten starken Kursanstieg betrifft, nicht zu viel versprochen.

Am 24.12. konnten Sie die Aktie noch unter 0,40 AU$ kaufen, dort hatten PLUS Report Leser Ihr Kauflimit gesetzt.

Der Kurs erreichte heute zur Mittagszeit in Sydney, Australien, ein Hoch von 0,88 AU$ +132% über dem Kaufkurs vor zwei Wochen!

In der Zwischenzeit haben sich Institutionelle Investoren an der “Goldrausch-Story” beteiligt und konnten ihre Engagements nicht mehr länger verbergen, weil sie über die Meldeschwelle von 5% kamen. So hält die Investmentbank Goldman Sachs nun etwas mehr als 5% sowie die glorreiche Fondsgesellschaft Franklin Templeton über 6% der Aktien des neuen Goldrausch-Wertes.

In den nächsten Wochen könnte die Aktie sogar noch mal ein paar Prozente fallen, um sich für eine erneute Anstiegswelle zu sammeln. Dann wäre ein erneuter Einstieg sinnvoll, da ich das Kurspotenzial hier längerfristig durchaus bei 4 AU$ oder +354% von heute an erwarten würde. Der große Vorteil war aber, dass Sie sich als PLUS-Leser hier sofort positionieren konnten, um sich +1.029% Kurspotenzial zu sichern.

Unmittelbar vor dem Ausbruch konnten sich Goldherz PLUS Premiumleser erfolgreich positionieren:

Es sind 2022 wieder +1.029% Renditen möglich

Der Goldherz PLUS Report ist das beste Neujahrsgeschenk, das Sie sich machen können. Sie erfahren dort die Namen meiner stärksten Investmentideen. Viele davon befinden sich in meinem persönlichen “Millionärsdepot” und ich zeige Ihnen wöchentlich, wie Sie mit einem Großteil Ihres Vermögens satte Kursanstiege mit exorbitanten Dividendenrenditen (teils >30% pro Jahr) kombinieren und wie Sie außerdem astronomische Renditen von mindestens +1.000% innerhalb von 1-3 Jahren erzielen können. Tatsächlich untertreibe ich, weil Leser mit meinem Top Wert aus 2020 sogar +4.195% Rendite erzielt haben.

So wären aus 5.000 Euro mehr als 200.000 Euro oder aus 50.000 Euro über 2.000.000 Euro (2 Millionen Euro mit einer einzigen Aktie) geworden!

Erfahren Sie alle Namen meiner Favoriten noch heute im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Nutzen Sie meinen exklusiven Weihnachts-Bonus Gutschein-Code – 300 € für Sie: Gold300

Wenn Sie sich gleich anmelden, erhalten Sie noch heute meine Analyse zur Aktie spätestens bis 20:00 Uhr und können gleich heute Nacht noch aktiv werden!

Ihr

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,