Goldherz Report Ausgabe 12/2016 – Mittwoch, 23. März 2016

Liebe Leserinnen und Leser,

Ostern steht vor der Tür und darum möchte ich Sie heute auch nicht mit überlangen, fundamentalen Texten langweilen, sondern Ihnen nur zeigen, wo wir uns Charttechnisch und Fundamental befinden.

Die von mir geäußerte Vorsicht von letzter Woche und die Erwartung einer vorübergehenden Korrektur scheint zuzutreffen. Auch wenn ich mit meiner Prognose noch einen Tag zu früh war. Dennoch hätten Sie, wenn Sie meine Eilmeldungen verfolgt haben, sicher ein paar Gewinne mitnehmen können.

Beim Silber-KO-Hebelzertifikat (WKN VZ6RDF) waren am Donnerstag und Freitag letzter Woche, je nachdem ob Sie zu den von mir empfohlenen Kaufkursen zwischen 1,68 oder zu 1,85 € gekauft hatten, zwischen +44% bis +60% Gewinn möglich und beim BNP Silber-Aktienindex Zertifikat (WKN AA0BT6) konnten Sie völlig risikolose +40% erzielen.

Wobei ich weiterhin von jeder meiner Depotpositionen überzeugt bin und darum keinen weiteren Anpassungsbedarf sehe. Bei beiden Positionen sehe ich in Kürze schon wieder Kaufkurse.

–> Achten Sie auf die Kommentare unter dem “Eilmeldungen-Link”. Dann verpassen Sie keine Extra-Gewinne mehr!

In der letzten Wochenausgabe hatte ich Ihnen berichtet, dass es beim Gold eine hohe Wahrscheinlichkeit für eine kleine Korrektur gibt. Die letztwöchigen Aussagen der US-Notenbank wurden zunächst positiv für Gold und Silber interpretiert. Was mich ehrlich gesagt überraschte. Nichtsdestotrotz markierte der Markt dann kurz danach sein kurzfristiges Hoch und fiel seither wieder zurück.

Es scheint also doch so zu sein, dass die Goldanleger noch keine Euphorie zulassen wollen.

Diese wäre auch sehr gefährlich, denn ein zu starker Optimismus würde mein mittelfristiges Kursziel von 1.400 US$, das ich für dieses Jahr in den Raum gestellt habe, gefährden.

Die Konsolidierung ist darum vollkommen gesund!

Es besteht für Sie und mich trotzdem keine Notwendigkeit für Verkäufe. Korrekturen wie diese sind meist völlig unberechenbar und die Kurse drehen schnell wieder nach oben. Mit wöchentlichen Handlungsempfehlungen kann ich darauf vermutlich nicht einmal schnell genug reagieren und unter Berücksichtigung der Transaktionsspesen hätten Sie auch nicht viel gewonnen.

Darum ist es viel wichtiger, dass Sie Ausschau nach den nächsten großen Chancen halten.

Meine Gedanken sind heute überschattet, vom feigen Terrorattentat in Brüssel. Obwohl ich versuche eine politisch neutrale Haltung zu wahren, fällt mir dies in diesen Tagen doch vergleichsweise schwer.

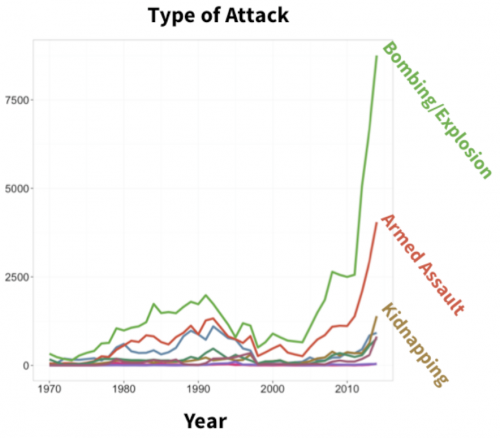

Fakt ist, dass seit dem Jahr 2000, die jährliche Zahl der durch Anschläge getöteten Menschen von 1.000 auf weit über 10.000 gestiegen ist. Es sterben täglich über 30 Menschen in Folge von Terrorismus. Dass wir in Westeuropa davon bislang nicht so viel mitbekommen haben lag daran, dass sich die meisten Anschläge auf Ziele in Afghanistan, Syrien und Irak konzentrierten.

Selbst wenn viele Politiker gerne darauf verweisen, dass es auch während der 70er und 80er Jahre große Terrorwellen gab, auch in Westeuropa, so gab es in den letzten 50 Jahren dennoch keine vergleichbar gefährliche Periode wie derzeit. Die perfiden Selbstmordanschläge waren früher eigentlich kaum ein Thema, aber führen jetzt zu tausenden Toten.

Eine Grafik von 2014 zeigt eine extreme Zunahme an Bombenexplosionen in erschreckend deutlicher Weise. In den letzten zwei Jahren wurde die Situation leider nicht besser:

Quelle: shorttails.io

Regelrechte Anschlagserien, innerhalb einer einzigen Stadt und einem Tage, beginnen sich ebenfalls zu häufen.

Die Anschläge in Brüssel hatten gestern auch einen unübersehbaren Effekt auf die Finanzmärkte. Gold schnellte sofort um 30 US$ nach oben und der DAX Index ging über 100 Punkte in die Knie. Relativ schnell kehrte man dann aber wieder zur Tagesordnung zurück.

Vielen Journalisten mag dies zynisch erscheinen. Doch im Grunde haben die Investoren doch kaum eine andere Wahl. Sollen Anleger Aktien permanent tiefer und Gold höher bewerten, nur weil es eine permanente Gefahr von Terroranschlägen gibt? Dann wären die Terroristen am Ziel…

Kurzfristige Ereignisse haben darum, glücklicherweise, sofern sie sich nicht jede Woche oder jeden Monat wiederholen, keinen bleibenden Effekt.

Doch das Risiko, dass es zu einer Fortsetzung dieser gefährlichen Serienanschläge kommt, ist größer geworden.

Wir können uns dieser neuen Realität leider nicht entziehen und ich befürchte, dass dies auch eine Auswirkung auf die Risikoprämien haben wird.

Trotzdem hoffe und bete ich täglich darum, dass uns dies erspart bleibt. Es ist wesentlich angenehmer den Verlauf der Konjunktur, des Dollars und der Gold- und Silberpreise allein anhand der verfügbaren Wirtschaftsdaten zu prognostizieren.

Diese Daten sind zurzeit eindeutig positiv für Gold- Silber und den Platinkomplex. Wir befinden uns beim Gold zwar technisch in einer Korrektur. So lange sich diese Konsolidierung über den wichtigen Marken von 1.200, 1.180, 1.150 und maximal 1.130 US$ abspielt, bleibt der Aufwärtstrend intakt. Darum gehe ich in den nächsten Wochen von einer dynamischen Fortsetzung des im Januar begonnenen Bullenmarktes aus. Sofern sogar das technische Auffangzone um 1.230 US$ hält – Intraday ein paar Dollar darunter muss nichts heissen – wäre dies ein extrem bullishes Signal.

Wo die Goldkorrektur tatsächlich enden wird, ist jedoch nichts weiter als ein großes Ratespiel!

Das Chartbild lässt jedenfalls alle Konstellationen zu. Eine mehrwöchigen Korrektur, deutlich unter 1.200 US$, oder eine erneute Aufwärtsbewegung, die bereits in der nächsten Woche starten könnte.

Quelle: Stockcharts.com

Letzte Woche schrieb ich auch, dass die Marktstimmung beim Gold kurzfristig überhöht war und darum eine Korrektur nötig sei. Allerdings möchte ich in dieser Ausgabe darauf hinweisen, dass die mittelfristigen Indikatoren, welche neben den Terminmarktdaten (COT-Report) auch die Handelsaktivität bei den Optionen mit berücksichtigt, noch immer wesentlich zurückhaltender ausfällt.

Diese Daten können Sie am Gold Optix Index ablesen:

Quelle: Sentimenttrader.com

Es häuften sich in den letzten Tagen auch wieder die Meinungen, welche fürs Gold, das Ende einer Bärenmarkt-Rally bestätigt sahen. Eine Trendwende zu prognostizieren wie ich das tue, trauen sich darum nur wenige. Insofern fühle ich mich im Hause der Bullen noch immer äußerst wohl.

Viele Experten sehen das Gold wegen eines zuletzt leicht stärkeren US-Dollars als gefährdet an. Dieser Interpretation kann ich langfristig nichts abgewinnen. Die Schwäche der Weltwirtschaft wurde von dem starken Dollar verstärkt und mittlerweile stehen die US-Unternehmen selbst am Scheideweg. Ein noch stärkerer Dollar würde deren Wettbewerbsfähigkeit noch weiter verschlechtern. Darum dürfte es nicht mehr lange dauern bis die US-Notenbank versuchen könnte auch diesen Punkt zu betonen und ihre Zinserhöhungserwartungen, welche zuletzt sogar gebremst wurde, auch mit einer schwächeren Währung zu garnieren.

Der Dreh- und Angelpunkt für steigende Goldpreise wird daher der Verlauf der US-Konjunktur sein. Eine zurückhaltendere Notenbank sowie die Minuszinsen in der EU-Zone sowie Japan und die Möglichkeit einer erheblichen geldpolitischen Stimulierung in Ländern wie Südafrika, Indien, Russland, China, Brasilien und dem gesamten südostasiatischen Raum (Thailand, Indonesien, Vietnam, etc.) wiegen die vermeintliche Dollarstärke auf und sind gut fürs Gold.

Für bemerkenswert halte ich, dass seit Sommer letzten Jahres keines der drei nachfolgend aufgeführten Marktrisiken beseitigt oder entschärft werden konnte:

1.) Gelopolitische Fehlentwicklungen und Risiken

2.) Chinas Kreditvergabe

3.) Krise der meisten Schwellenländer ausgelöst durch Dollarkredite und fallende Überschüsse der Exportländer.

In den letzten Woche kamen bezüglich China noch weitere beängstigende Daten hinzu. Beispielsweise die gegenwärtig horrenden Lagerbestände, welche keinesfalls das aktuelle Produktionsniveau stützen können. –> Siehe Marktstrategie am Ende dieser Ausgabe.

Unter dem Strich sind die gegenwärtigen Entwicklungen weiterhin positiv für die Goldnachfrage und dessen Preis. Daher handelt es sich bei den aktuell rückläufigen Preisen ausschliesslich um eine markttechnisch bedingte Korrekturphase, welche voraussichtlich schon in ein bis zwei Wochen, aber wohl spätestens in zwei Monaten beendet sein wird.

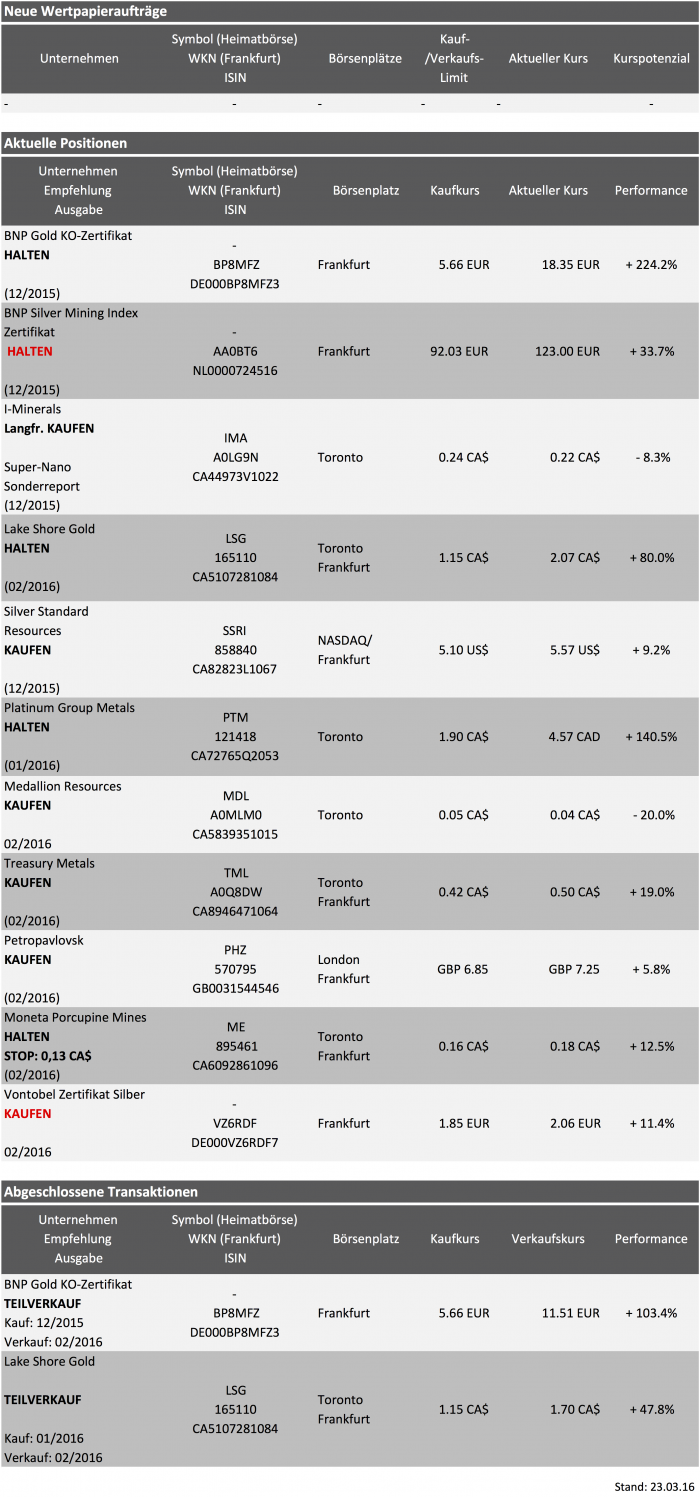

Aktuelle Aufträge und Positionen

Updates und Handlungsempfehlungen

Silber Vontobel KO-Zertifikat WKN: VZ6RDF – Anlageurteil: KAUFEN

Beim Silber steht nun endlich ein Ausbruch aus dem jahrelangen Abwärtstrend bevor. Die ersten echten Silberexperten, ich meine nicht jene, die sich über die letzten Jahre ohnehin immer und überall positiv zum Silber äußerten, trauen sich jetzt langsam wieder nach vorne und empfehlen Silber als unbedingten Kauf.

Für diesen günstigen Fall habe ich mich schon im Vorfeld positioniert und Ihnen seit drei Wochen dieses KO-Silberzertifikat empfohlen, welches sich seit Kauf mit +13% im Gewinn befindet.

Denn ich liebe es mich kurz vor dem eigentlichen Kaufsignal zu positionieren und kann darum nun seelenruhig dabei zusehen wie die Chartisten die 16-US-Dollarmarke umkämpfen und hoffentlich bald überwinden werden.

Aktuell ergibt sich für Sie kurzfristig sogar noch einmal eine 2. Chance, um das Zertifikat zwischen 2,00 € und 2,20 € zu kaufen.

Den Rückkauf von kurzfristig veräusserten Tradingpositionen, zu denen ich Ihnen am letzten Donnerstag unter dem Web-Link: Eilmeldungen riet – weil ich nicht sofort damit rechnete, dass der schlussendliche Ausbruch des Silberpreises über die 16 bis 16,50 US$ Marke beim ersten Mal gelingt – halte ich mit einem Abstauber-Limit von 2,05 € für aussichtsreich.

Glauben Sie mir, es gibt nichts nervenaufreibenderes als auf dem wilden Silberpferd zu reiten und dabei nicht abgeworfen zu werden. In den letzten 20 Jahren habe ich drei massive Aufwärtsbewegungen beim erlebt. Davon habe ich eine richtig gut erwischt. Die erste lief von 2003 bis 2006 und war nicht immer leicht zu handeln und wieder von 2009 bis 2010, die sehr dynamisch verlief und kaum Verschnaufpausen hatte.

In der ersten dreijährigen Hausse ab 2003 stieg Silber um das Dreifache. Darauf folgte die Mega-Hausse nach der Finanzkrise von 2008, in der Silber um das Fünffache explodierte.

Trotz meiner eigenen Nervosität, die mich beim Silber immer über die Jahrzehnte begleitete, gab es in diesen 20 Jahren doch immer eine ganz feste Regelmäßigkeit. IMMER wenn das Gold-Silber-Preisverhältnis die Marke von 80 erreichte UND danach wieder unter 80 fiel, verbesserte sich das GS-Verhältnis (GSR) mindestens bis 50 und sorgte für gute Stimmung bei Silberinvestoren. Auch dieses Mal habe ich Ihnen zum exakt niedrigsten GSR von 84 den Einstieg empfohlen.

In der letzten Woche wurde diese markttechnische Bedingung mit Bravour erfüllt. Silber stieg erstmals seit längerem wieder über die 16 US-Dollarmarke und notiert gerade bei 15,60 US$. Beim Goldpreis von 1.240 US$ ergibt sich ein Gold-Silber-Preisverhältnis von 79.

Jetzt beginnt für Silberanleger also die Phase des Zitterns und der Angst, aber auch der größtmöglichen Gewinne:

Quelle: Stockcharts.com

Gewöhnlich explodiert der Silberpreis nach diesem Signal nicht sofort. Doch eine Verbesserung des Preisverhältnisses auf 65 bis 70 sollte in den nächsten Wochen und Monaten durchaus möglich sein.

Mein Mindestziel von 17 US$ halte ich dabei für zu wenig ehrgeizig. Wahrscheinlicher scheint mir ein Anstieg auf 18 bis 20 US$, bis zum Jahresende. Doch mein Endziel für die nächsten zwei bis drei Jahre könnte sogar bei 30 bis 35 US$ liegen.

Welchen Gewinn meine gehebelte Silberinvestitionen erreichen werden führe ich lieber gar nicht erst auf. Lassen wir lieber die Resultate für sich sprechen 😉 !

Auch fundamental ist der jüngste Anstieg des Silberpreises gut untermauert. So profitierte Silber jüngst von sehr günstigen Nachfrageprognosen. Gemäß den Prognosen der Bank Societe Generale soll die Minenförderung dieses Jahr um stattliche 9% sinken. Dieser Rückgang soll sich zudem im nächsten Jahr fortsetzen. Bis mindestens 13% der Produktion des Jahres 2015 zurückgefahren wurden. Diese neue Schätzung für die Förderung liegen unter den bisherigen Erwartungen. Gleichzeitig dürfte bereits im 1. Quartal die Nachfrage nach den viel beachteten Silber-Eagles explodiert sein. Der Silver Eagle ist die beliebteste US-Silbermünze. Im 1. Quartal dürfte die Nachfrage etwa 25% höher gewesen sein als im Vorjahr. Derzeit wird die Silbermünze sogar derart stark nachgefragt, dass eine wöchentliche Höchstgrenze von 1 Mio. Unzen gilt.

Also ich finde es schon fast mehr als erstaunlich, dass der Silberpreis sich angesichts dieser neuen Daten nur vorsichtig an sein Ausbruchsniveau von 16 US$ herangearbeitet hat.

Im Gegensatz zum Silberpreis, der in Kürze weiter in Richtung 17 US$ laufen sollte, könnten die Silberaktien noch einige Wochen länger benötigen, um die nächste Raketenstufe zu zünden. Das Problem sehe ich dort kurzfristig darin, dass die Aktien von Silberproduzenten eine starke Entwicklung hingelegt haben.

Darum stufe ich das empfohlene Silberaktienindexzertifikat von KAUFEN auf HALTEN.

BNP Silver Mining Index Zertifikat WKN AA0BT6 – Anlageurteil: HALTEN

Seit dem Januar stiegen die Silberaktien im Schnitt um 40% und Silber lediglich um 12%. Allerdings muss ich anmerken, dass die Silberaktien einen Hebel von rund 3 auf den Silberpreis besitzen und dieser seit Jahresbeginn zu einer Bruttomargenverbesserung von 40% entspricht. Exakt dem Zugewinn des von mir empfohlenen, globalen Silberaktienindex. Doch nimmt dieser Hebel mit steigendem Silberpreis nun wieder etwas ab. Ferner sind die Abschreibungen weiterhin so hoch, so dass nur die wenigsten Silberminen netto profitabel sind. Aktuell halte ich darum sowohl Silberinvestments als ungehebeltes Indexzertifikat und eine hochgehebelte Spekulation auf Siber selbst, mit einem Hebelzertifikat. Dessen aktueller Hebel liegt bei 9 und demnach dreimal so hoch wie bei den Silberaktien. Dementsprechend sollte das Hebelzertifikat, im Falle eines Silberpreisausbruchs, sogar noch besser abschneiden, als die meisten Silberaktien.

Eine Sondersituation sehe ich jedoch bei Silver Standard Resources.

Silver Standard Resources (NASDAQ: SSRI) – Anlageurteil: Weiterhin KAUFEN

Zur Silver Standard Resources Aktie äußerte ich mich letzte Woche sehr ausführlich und positiv. Der Kurs erholte sich auch wie erwartet von etwa 5,21 bis knapp 6 US$. Ein Tagesgewinn von +14%. Mittlerweile steht die Aktie wieder etwas tiefer, aber immer noch +9% über meinem Empfehlungskurs. Silver Standard Resources bleibt für mich eine der besten Silberaktien. Die Ressourcen und Reserven liegen immerhin bei 100 Mio. Unzen und stehen damit beispielsweise kaum hinter der First Majestic Silver nach. First Majestic ist eine bei Anlegern äußerst beliebte Silberaktie. Weil dessen CEO Keith Neumeyer sich vollkommen auf Silber konzentriert hat und diese Message auch erfolgreich nach aussen trägt.

Persönlich liebe ich Keith für seine mutigen Ansichten und stimme diesen absolut zu!

Gleichwohl muss ich mich der Realität stellen und diese besagt, dass der operative Kapitalzufluss von Silver Standard Resources bei positiven 74 Mio. US$ lag und zwar nur für ein einziges Quartal, dem 4. Quartal 2015. Dagegen erreichte First Majestic, im gleichen Quartalszeitraum,m einen operativen Kapitalzufluss von 56 Mio. US$. Silver Standard Resources verdient also objektiv fast ein Drittel mehr Geld. Zwar besitzt First Majestic mit 200 Mio. US$ deutlich weniger Verbindlichkeiten (Schulden und ausstehende Rechnungen) im Vergleich zu 400 Mio. US$ bei SSRI. Dafür besitzt First Majestic lediglich 105 Mio. US$ Umlaufvermögen (56 Mio. US$ in Cash) und SSRI dagegen 477 Mio. US$ (300 Mio. US$ Cash und 135 Mio. US$ im Lagerbestand v.a. Gold).

Finanziell ist Silver Standard somit deutlich besser positioniert als First Majestic. Klar, schließlich profitiert man massiv von dem hohen Gold-Silber-Preisverhältnis. Dieser Vorteil wird auch noch einige Quartale anhalten.

Ein Blick auf die Marktkapitalisierung zeigt jedoch ein völlig gegensätzliches Bild. Silver Standard Resources wird mit gerade mal 431 Mio. US$ bewertet und damit nicht einmal mit der Höhe seines Umlaufvermögens. First Majestic hat dagegen eine Marktkapitalisierung von 1,06 Mrd. US$ und somit 10-Mal mehr als sein Umlaufvermögen.

Langfristig besitzt First Majestic wahrscheinlich sogar das bessere Management und die weitsichtigere Übernahmestrategie. Doch rechtfertigt dies einen Bewertungsaufschlag von 150% über dem Kurs von SSRI?

Meiner Ansicht nach ist SSRI kurzfristig viel zu niedrig bewertet. Bis das Gold-Silber-Preisverhältnis wieder unter 70 fällt, was durchaus noch zwei Jahre dauern kann, könnte SSRI noch erheblich von seinen Goldverkäufen profitieren und bedeutenden Mehrwert schaffen. Darum sollte die Aktie dies auch honorieren und ihren Kursabschlag zumindest mittelfristig wieder aufholen.

Ende Teil I

Anlagestrategie – Konjunktur- und Aktienmarkterwartungen für die USA und China

Heute mache ich es so kurz wie möglich, denn Ostern steht vor der Tür. Trotzdem halte ich zwei entscheidende Dinge für wichtig.

- Chinas Wirtschaft befindet sich in einer schwierigeren Krise als gemeinhin angenommen wird.

- Die Gewinnsaison der US-Unternehmen, auch jene ausserhalb des Energiesektors, könnte in den folgenden Quartalen bitter enttäuschen.

Beide Punkte halte ich für relativ wichtig für die Prognose des Aktienmarktes. Mit einer 80% Wahrscheinlichkeit dürfte der DAX Index im Juni zwischen 8.000 und 12.000 Punkten stehen. Momentan stehen wir bei 10.000 Punkten genau in der Mitte dieser statistischen Handelsspanne. Doch ich befürchte, dass in den kommenden Wochen die Risiken zunehmen werden, um die untere Barriere zu testen.

Hauptgrund ist die Gewinnentwicklung der US-Leitbörse. Die Citigroup merkte hierzu vor einigen Tagen an, dass es derzeit so viele Gewinnwarnungen wie selten zuvor in der Geschichte des US-Marktes gab. Ein aktuelles KGV von 22 für die US-Märkte erscheint unter diesem Aspekt nicht gerade günstig.

Der Grund für die guten Kurse ist vor allem in der Eindeckung von Leerverkaufspositionen zu finden. Ausserdem gab es im Februar Rekord-Aktienrückkäufe zu vermelden, welche aber in den folgenden Wochen, zu Beginn der Quartals-Berichtssaison, verboten sind. Die durchschnittliche Unternehmens-Gewinnmarge (ohne Energiesektor) wird im 1. Quartal voraussichtlich nur etwa 10% betragen. Der tiefste Stand seit Anfang 2014!

Eine sehr ungesunde Entwicklung.

Gleichzeitig beginnen sich die Gewinnmargen der US-Unternehmen rückläufig zu entwickeln. In der Vergangenheit war dies ein sehr zuverlässiger Indikator für die Prognose einer bevorstehenden Rezession.

Doch das größte Problem lauert weiterhin in China. Selbst wenn wir von dort zuletzt eher eine Wiederaufnahme der Produktion erleben durften, was immer nach dem chinesischen Neujahr eintritt, wenn die Arbeiter nach einer Woche Pause wieder in ihre Betriebe zurückkehren. Nur halte ich diesen Anstieg für wenig nachhaltig.

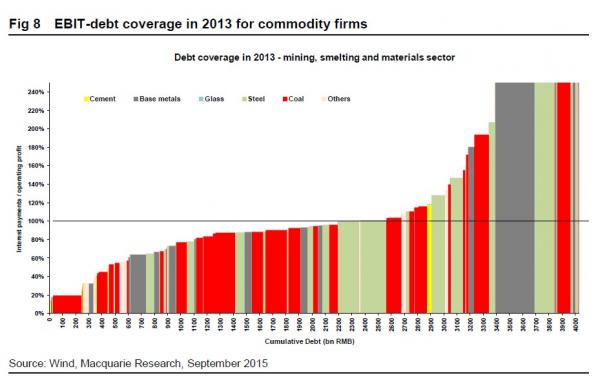

Laut einer Analyse der australischen Macquarie Bank können wir relativ zuverlässig davon ausgehen, dass sich zwei Drittel aller chinesischen Rohstoffunternehmen in einer derart prekären Lage befinden, dass sie nicht mehr genügend Erträge erzielen, um ihre Abschreibungen, Anleihen und Kreditzinsen zu bedienen.

Die aktuelle Grafik ist noch vom September 2015 und zeigt, dass maximal die Hälfte der insgesamt 4 Bln. Yuan an Krediten in diesem Sektor (615 Mrd. US$) noch mit den operativen Gewinnen bedient werden können.

Quelle: Macquarie Research

300 Milliarden US$ sind für China zwar eine ordentliche Summe, doch einen Untergang sehe ich deswegen noch nicht. Meine Sorge gilt noch einem zusätzlichen Indikator, der bisher kaum Beachtung gefunden hat. Die rekordhohen Lagerbestände des gesamten chinesischen Industriesektors!

Laut einer jüngsten Untersuchung von Zerohedge befanden sich die Lager aller China Unternehmen bei einem Stand von 83 Tagen. Selbst wenn die chinesische Produktion eingestellt würde, könnten die Unternehmen aus dem Lager noch knapp 3 Monate liefern. Der Durchschnitt aller Unternehmen in den Schwellenländern liegt bei einem Lagerbestand von 44 Tagen. In der Industrie waren die Lager zuletzt mit einem Bestand von 131 Tagen mehr als übervoll.

In den letzten 20 Jahren gab es kaum eine Phase, in der die Lager ähnlich voll waren.

Gleichzeitig schwächt sich die Nachfrage für wichtige Güter wie Autos markant ab und fiel zu Jahresbeginn stärker als erwartet:

Quelle: Zerohedge.com

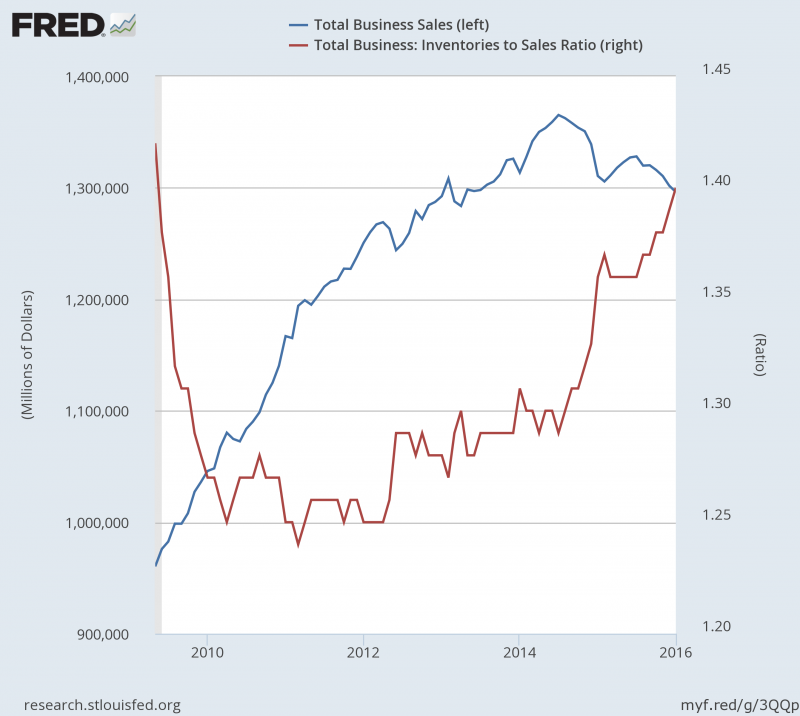

Dieses Problem ist aber keinesfalls auf China beschränkt. Auch die US-Lagerbestände steigen seit Ende 2014 (rote Line), während die Umsätze (blaue Line) tendenziell fallen:

Quelle: St. Louis FED

Wäre mein Spezialgebiet nicht Goldanlagen, sondern die Wette auf fallende Aktienmärkte oder zielgerichtete Leerverkäufe bei besonders gefährdeten Sektoren, dann würde ich mich langsam nach einigen Short-Zertifikaten umsehen.

Die Indizes halten sich zwar weiterhin recht gut und Gold verhält sich eher korrektiv, doch diese Bestandsaufnahme dürfte sich angesichts der Wirtschaftslage bald wieder umkehren.

Sofern es hier kurzfristige Tradingmöglichkeiten gibt, um bspw. am bevorstehenden Bärenmarkt zu verdienen, werde ich Sie gerne darüber informieren. Wenngleich der März bis April noch eher starke Monate sind und die Erholung darum durchaus noch ein Stück weiter laufen könnte. Sobald die Probleme im späteren Jahresverlauf dann auf die Kurse durchschlagen, dürfte es wieder richtig interessant werden!

Bis zur nächsten Ausgabe.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: I-Minerals, Medallion Resources, Moneta Porcupine, Treasury Metals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

1. I-Minerals: Die bull markets media GmbH wurde als Herausgeber für die Verbreitung des initialen Sonder-Reports vergütet. Darüber hinaus halten mit dem Herausgeber geschäftlich verbundene Parteien Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)