Goldherz Report Ausgabe 06/2016 – Mittwoch, 10. Februar 2016

Liebe Leserinnen und Leser,

ich grüße Sie heute mit einem besonders fröhlichen Helau.

Wie Sie meinen Email-Updates entnehmen konnten, wurde vergangene Woche ein Übernahmeangebot für Lake Shore Gold, meiner einzigen Aktien-Empfehlung im Junior-Goldbereich, unterbreitet.

Das nenne ich einen Volltreffer! Obwohl ich selbst zwar nicht vorab informiert wurde, lag ein wachsendes Übernahmeinteresse für kanadische Goldwerte, die im Timmins-Camp aktiv sind für mich eindeutig auf der Hand.

Wer mit wem und zu welchem Preis, ist immer etwas Spekulation. Aber mit dem richtigen Riecher, kann man die Zahl der Übernahmekandidaten durchaus eingrenzen.

Nachdem einer der attraktivsten Produzenten nun vom Tisch ist, könnte ich mir als nächsten Kandidaten durchaus eine Moneta Porcupine Mines oder Treasury Metals vorstellen. Behalten Sie die beiden Werte darum unbedingt im Hinterkopf.

Die letzten vier Wochen waren für mich der profitabelste Monat in meiner mehr als 20-jährigen Börsenkarriere. Und ich hoffe, dass Sie sich genauso über die Gewinne freuen dürfen.

Mit Sharedeals haben wir eine hervorragende Basis und ich freue mich sehr, dass ich Teil dieses großartigen Teams sein darf.

Die im Dezember letzten Jahres getroffene Entscheidung, mit der Publikation des Goldherz Report zu starten, hat sich als goldrichtig erwiesen.

Obwohl der DAX Index seit Jahresbeginn -15% verloren hat, sieht meine Erfolgsrechnung so aus:

Gold Hebelzertifikat +168%

Lake Shore Gold +35%

Silver Standard Resources +10% (Sogar +40% seit Nachkaufempfehlung) / im Schnitt +25%!

BNP Silberaktien Zertifikat +8%

Gerade deshalb möchte ich in dieser Ausgabe betonen: “Ein paar Gewinnmitnahmen haben noch nie geschadet“.

Deshalb habe ich letzte Woche im Goldherz Report 05/2016 und am Montag Abend, im vorher angekündigten Sharedeals Chat Gewinnmitnahmen beim Gold Hebelzertifikat (+103%) und bei Lake Shore Gold angeregt. Grund war, dass die Aktie am Montag Abend kurzfristig über 1,70 CA$ (Tageshoch: 1,71 CA$) und damit mit +47% im Plus notierte. Solche kurzfristigen Tradingchancen ergeben sich immer wieder mal.

Doch ich empfehle keinesfalls, die Gesamtposition zu verkaufen!

Sie fragen sich vielleicht, warum ich so zaghaft mit meinen Gewinnmitnahmen bin. Angesichts dieser atemberaubenden Gewinne.

Es liegt vor allem daran, dass ich seit 7 Jahren, erstmals wieder die Chance sehe, mich für den nächsten großen Gold-Bullenmarkt zu positionieren. Darum möchte ich keinesfalls riskieren, diese strategisch hervorragenden Ausgangssituation durch einen vorschnellen Verkauf zu verschlechtern.

Nach und nach kristallisiert sich eine nachhaltige Bodenbildung und der Beginn eines Bullenmarktes heraus, der durchaus 5 Jahre Bestand haben kann.

Tritt dies ein, dann werden Sie mit meinen Empfehlungen mit großer Wahrscheinlichkeit auch noch den einen oder anderen Verzehnfacher im Depot landen.

Mögliche Kandidaten dafür sind zum Beispiel: Platinum Group Metals, I-Minerals oder etwas spekulativer Medallion Resources. Diese Aktien laufen momentan noch nicht ganz so schnell mit dem Markt mit, weil ihre Kurse in erster Linie von positiv zu erwartenden, unternehmensspezifischen Nachrichten abhängen. Sprich: Für diese Aktien ist es erst einmal wenig bedeutend, ob Gold beispielsweise 10% höher oder tiefer steht.

Trotz der hervorragenden Perspektiven dieser Werte, möchte ich natürlich auch von Woche zu Woche und von Monat zu Monat, Geld verdienen. Darum empfehle ich neben diesen aussergewöhnlichen Chancen im Explorationssektor weiterhin Produzenten.

Sie sollten auch in Ihrem Depot auf eine gesunde Mischung aus langfristig erfolgreichen Small-Caps, mit einer besonderen Investmentstory achten. Aber unbedingt auch die mittel- bis großen strategischen Positionen – wie in unserem Falle: Silver Standard Resources, Gold-Zertifikat und Silberaktien-Indexzertifikat sowie Lake Shore Gold, halten. Bei diesen Werten ist, ausser der Story und den Nachrichten, des Weiteren, das Timing entscheidend.

Börsenerfahrene Investoren wissen das. Darum ist die Auswahl der Aktien, rein nach qualitativen Aspekten wie dem bestehenden Kurspotenzial und der “Investment-Story” zu wenig. Das Zusammenspiel aller Faktoren, wozu mit Sicherheit das Timing und Charttechnik zählt, sind für die Depotauswahl essentiell. Idealerweise greifen alle Faktoren wie Zahnräder ineinander.

Diese Angaben wollte ich Ihnen mitgeben, damit Sie meine Auswahl der Empfehlungen und meine Strategie noch leichter nachvollziehen und die Werte besser einordnen können.

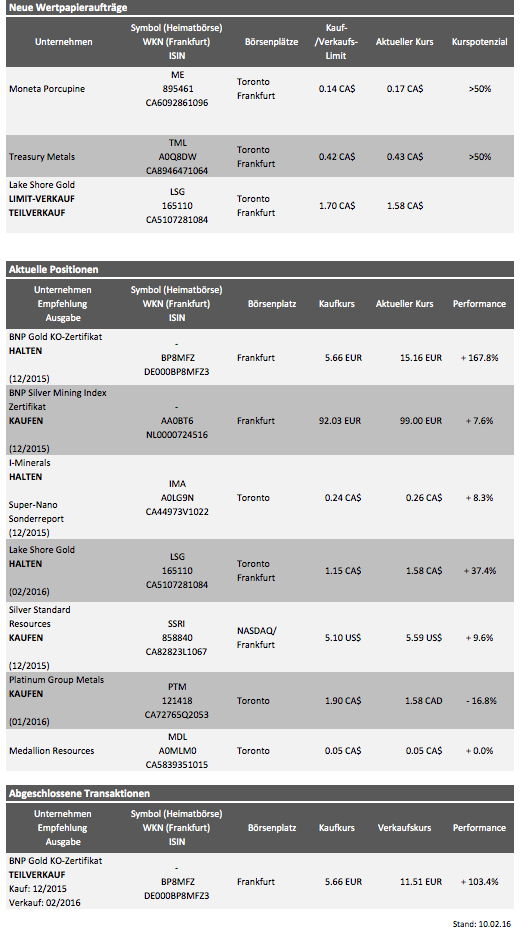

Aktuelle Aufträge und Positionen

Updates und Handlungsempfehlungen

Bei Moneta Porcupine und Treasury Metals konnte ich mich persönlich zwar bereits beteiligen. Doch seit der letzten Woche legten die Kurse, im Rahmen einer massiven Goldaktien-Rally, deutlich zu. Darum halte ich eine kleine Anhebung des Kauflimits, um 1 Cent bei Moneta Porcupine auf 0,14 CA$ und um 2 Cent bei Treasury Metals auf 0,42 CA$ für vertretbar. In den nächsten ein bis zwei Wochen dürften die Kurse – Intraday – immer mal ein paar Cent zurückkommen. Sobald dies eintritt, sollten Sie sich positionieren, am einfachsten mit einem vorab platzierten Kauflimit.

Falls Sie im Zuge der angekündigten Übernahmeofferte durch Tahoe Resources und nach meiner Empfehlung im Sharedeals Live Chat, noch keine Gewinne bei Lake Shore Gold realisiert haben, sollten Sie einen Teilverkauf vornehmen. Verkaufs-Limit: 1,70 CA$. Ein Verkauf von etwa einem Drittel Ihrer Position dürfte zunächst genügen. Da nicht alle Leser im Chat dabei waren, werde ich den Verkauf erst verbuchen, wenn der Kurs das nächste mal auf 1,70 CA$ steigt. So lange behalte ich die Position vollständig in der Empfehlungsliste.

Bei I-Minerals ging es, während des gestrigen Handels, sogar um +18% nach oben. Der Grund dafür war, dass eine Kooperation bekannt gegeben wurde, welche den Super-Nanorohstoff Halloysite für die Wundheilung interessant macht. Entsprechende Produkttests und Entwicklungen werden von einem in Deutschland führenden Institut für Diabetes, dem Diabetes Institut “Gerhardt Katsch” Karlsburg (“IDK”) und in Zusammenarbeit mit der Ihnen bereits bekannten DURTEC GmbH durchgeführt. DURTEC entwickelt bekanntlich mit Hochdruck medizinische und technische Anwendungsfelder für den weltweit einzigartigen und reinen Nano-Röhren-Rohstoff Halloysite von I-Minerals. Die vollständige Pressemeldung ist in englischer Sprache unter diesem Link einsehbar.

Dass die I-Minerals Aktie, mit einer eher kleinen Pressemeldung, einen so starken Sprung vollzieht, bestätigt mich in der Erwartung, dass hier immer mehr Anleger auf das gewaltige Potenzial aufmerksam werden. Die wenigsten Investoren kennen den Nanorohstoff Halloysite und noch weniger wissen darum, dass es bisher keine ähnlichen Vorkommen gibt. Darum dürften die Preise für Halloysite von I-Minerals erheblich höher werden als gemeinhin erwartet wird. Dieses Potenzial spiegelt die Aktie nicht einmal in Ansätzen wieder.

Darum bleiben Sie bitte unbedingt dabei!

Platinum Group Metals konnte ebenfalls eine äußerst positive Nachricht melden. Das erste Konzentrat wurde erfolgreich produziert und die Produktion lief erstmals 72 Stunden ohne Unterbrechung durch. Anleger hatten sich in den letzten Wochen etwas über den leicht verspäteten Produktionsbeginn gesorgt. Auch darum viel der Kurs, gegen den Erholungstrend beim Platin. Etwas weniger Nervosität hätte auch ausgereicht. Aber jetzt sind wir auf einem guten Weg. Die Aktie erfüllt alle Voraussetzungen, für einen 20-30% Anstieg. Damit die Aktie danach und noch deutlicher nach oben ausbrechen kann, wäre ein Anstieg des Platinpreises über 1.000 US$ wünschenswert oder ein weiterer Rückgang beim USD/ZAR Wechselkursverhältnis, um mindestens 15%. Jedenfalls beurteile ich die Chancen dafür recht optimistisch.

Ende Teil I

Langfristige Investition – Tahoe Resources

Übernahmeangebot für Lake Shore Gold führt in ein exzellentes Gold und Silberinvestment

Die Übernahme von Lake Shore Gold (LSG) durch Tahoe Resources (WKN A1C0RA) veranlasste mich dazu, diesen Wert, exklusiv für Sie, einer Kurzanalyse zu unterziehen.

Um es gleich zu sagen. Mit LSG halten Sie weiterhin einen Knaller im Depot. Möglicherweise kommt es (hoffentlich) noch zu einer leichten Nachbesserung des Übernahmeangebots oder, was natürlich am besten wäre, einem Bieterkampf, bei dem ein anderer Goldproduzent ausser Tahoe noch das Rennen machen könnte.

Ausschließen möchte ich das nicht.

Um es kurz zu machen: Es gibt weiterhin sehr gute Gründe an dieser Kernposition fest zu halten.

Ein wesentlicher Faktor ist der, dass Tahoe Resources ebenfalls erhebliches Aufwertungspotenzial besitzt.

Mit 2 Mrd. CA$ Marktkapitalisierung ist die Übernahme von LSG werthaltig genug, um das Produktionsprofil und die Bareinnahmen von Tahoe deutlich zu verbessern. Der Deal ist, für Tahoe gesehen, äusserst attraktiv konstruiert.

Pro Lake Shore Gold Aktie werden 0,1467 Tahoe Aktien geboten. Beim aktuellen Kurs von 11 CA$ entspricht dies einem Übernahmepreis von 1,61 CA$.

Darum habe ich mir die Tahoe Resources jetzt sehr genau angesehen und komme zum Ergebnis, dass in dieser Aktie “eigentlich” – was das heisst, darauf komme ich gleich noch – rund 16 CA$ Kurspotenzial stecken müssten.

Multipliziert mit der gebotenen Aktienzahl des Umtauschs, ergibt dies ein theoretisches Kursziel von bis zu 2,34 CA$ für Ihre Lake Shore Gold Aktien. Dementsprechend +48% Kurspotenzial!

In der Zwischenzeit wird der Kurs von Lake Shore mit 1:1 an Tahoe gekoppelt sein.

Gäbe es bei Tahoe unerwartet schlechte Nachrichten oder käme gar ein zusätzlicher Bieter auf das Parkett, dann würde die Übernahme höchstwahrscheinlich sogar platzen. Aber ich bin sicher, dass Lake Shore Gold auch alleinstehend kaum unter 1,50 CA$ handeln dürfte.

Das Anlagerisiko ist deshalb begrenzt.

Tahoe Bewertung hängt an der Escobal Silbermine

Ob Sie die Tahoe Aktien, nach der Übernahme von LSG halten wollen, müssen Sie anhand der folgenden Informationen entscheiden.

Ob Sie die Tahoe Aktien, nach der Übernahme von LSG halten wollen, müssen Sie anhand der folgenden Informationen entscheiden.

Die Herausforderung für Tahoe besteht darin, die Investmentstory bzw. seinen Ruf für sein Hauptprojekt, der Escobal Silbermine in Guatemala zu verbessern.

Rein fundamental – gemessen an den Silbergehalten und den Produktionskosten – gibt es weltweit kaum ein besseres Silbervorkommen.

So schien die Welt bis etwa 2013 noch in Ordnung zu sein. Doch dann wurde bekannt, dass sich die lokalen Einwohner, der umliegenden Regionen, teils gar nicht zufrieden mit dieser Mine zeigten.

Wie das oft so ist, in ärmeren Ländern, erwartet man von einer einzigen Mine zunächst riesige Wunder und eine markante Verbesserung der Lebensverhältnisse. Tritt diese dann nicht unmittelbar ein, so hagelt es Proteste.

Dabei kann man Tahoe sicher nicht vorwerfen, dass sie sich nicht um die Einwohner kümmern würde. Ob Infrastruktur, Schulen oder Hilfsleistungen. Tahoe hat ein durchaus respektables Sozialprogramm. Nach Aussagen des Managements würden die unmittelbaren Nachbarorte der Mine massiv profitieren und die dort lebenden Einwohner würden sich sehr konstruktiv und wohlwollend verhalten.

Problematisch war jedoch wie die Zentralregierung und von Tahoe angestelltes Sicherheitspersonal reagierten.

Zeitweise kam es sogar zum Ausnahmezustand in der Region und dem Tod eines 16-jährigen Demonstranten.

Die BBC veröffentlichte hierzu diesen englischsprachigen Bericht, der meines Erachtens jedoch etwas einseitig formuliert war.

Hinzu kam, dass die Regierung ihre wahnsinnig niedrigen Steuern, die dazu führten, dass die kanadischen Minenkonzerne in Scharen nach Guatemala strömten, urplötzlich erhöhten.

Das Ergebnis – zusammen mit fallenden Silberpreisen: Die Aktie von Tahoe verlor 2/3 ihres Wertes!

Es muss darauf hingewiesen werden, dass der Abbau der Escobal Silbermine seit nun mehr fast drei Jahren problemlos läuft und die Regierung von Guatemala das Projekt genehmigt hat und nach Kräften unterstützt.

Bei allem Respekt vor den Anliegen der armen Einwohner darf durchaus die Frage erlaubt sein, ob die Investoren – insbesondere Fonds wie der Norwegische Pensionsfonds, welcher seine Anteile verkaufte – hier nicht vielleicht etwas überreagiert haben. Ich weiß, ich begebe mich mit meiner Meinung durchaus auf Glatteis.

Tahoe nutzt darum, zur Absicherung, den weiterhin hohen Cash-Flow aus Guatemala, um sich in anderen Ländern auszubreiten.

Darum auch der Schritt zur Übernahme von Lake Shore, nachdem man Anfang 2015, ebenfalls im Februar, schon Rio Alto Mining (Peru) übernommen hat.

Nachdem Sie nun über das Hauptrisiko im Bilde sind, möchte ich nun zur gänzlich emotionslosen Betrachtung der Fundamentaldaten kommen. Als Vorgriff darauf, was Tahoe für die Anleger bereit hält.

Nachdem Sie nun über das Hauptrisiko im Bilde sind, möchte ich nun zur gänzlich emotionslosen Betrachtung der Fundamentaldaten kommen. Als Vorgriff darauf, was Tahoe für die Anleger bereit hält.

Die Produktionszahlen der beiden Produktionsstätten Escobal in Guatemala (Silber) und La Arena in Peru (Gold) liegen bei 20 Mio. Unzen Silber (Wert: 300 Mio. US$) sowie 220.000 Unzen Gold (Wert: 264 Mio. US$).

Das nächste Großprojekt ist der Aufbau der Goldproduktion von Shahuindo, die aus der Übernahme von Rio Alto Mining resultiert und welche im 1. Quartal 2016 starten soll. Ausserdem steht die La Arena Sulfid-Erweiterung bevor. Beides wird die Goldproduktion in Peru merklich ausweiten.

Der La Arena Bergbau bietet eine solide Entwicklungsbasis

Mit La Arena betreibt das Unternehmen einen soliden Tagebau in Peru. Der Goldgehalt liegt bei 0,39 g/t. Das hört sich nicht nach sehr viel Gold an. Doch da man es mit Erdreich zu tun hat, dessen Gold sehr gleich verteilt ist, resultieren daraus attraktive Förderkosten von 729 US$ pro Unze, einschließlich aller Abschreibungen und künftigen Investitionen.

Shahuindo Goldprojekt kurz vor Produktionsstart

Der Erfolg mit La Arena bestärkt das Management von Tahoe in seiner Überzeugung, dass Peru ein solider Standort ist. Darum erklärte man sich dazu bereit die Shahuindo Mine aufzubauen. Mit der Betriebsaufnahme dieser Mine rechne ich in den nächsten 1-2 Jahren. Die Anfangsinvestitionen belaufen sich hier auf sehr überschaubare 130 Mio. US$ und beinhaltet den Bau einer Verarbeitungskapazität von stattlichen 10.000 Tonnen pro Tag. Unter dem Strich könnte das Unternehmen damit die Investitionskosten in nur 2-3 Jahren einspielen und darüber hinaus 100.000 Unzen, zu Kosten von etwa 800 US$/Unze produzieren.

Die Finanzierung kann problemlos aus dem eigenen Barmittel- und Mittelzufluss heraus geschehen. Eine Finanzierung wird darum nicht benötigt.

Dies ist auch unter dem Aspekt wichtig, weil sich Tahoe mit der Lake Shore Gold Übernahme auch dessen prall gefüllte Kasse sichert, die bei ebenfalls 100 Mio. US$ liegt.

Escobal Silber ist der mit Abstand wichtigste Bewertungsfaktor

Escobal ist die weltweit drittgrösste Silbermine. Wobei auch attraktive Nebenprodukte wie Gold, Blei und Zink gewonnen werden, die das Kostenprofil deutlich verbessern.

Die vorhandenen Silbervorkommen reichen locker für die nächsten 20-30 Jahre und der Silbergehalt von 350 g/t ist geradezu atemberaubend.

Diese Mine sollte, wenn der Silberpreis in Richtung meines fairen Wertes von 20-25 US$ läuft, schnell 200 Mio. US$ zum jährlichen Brutto-Mittelzufluss beitragen.

Das Projekt ist damit problemlos 1,5 bis 3 Mrd. US$ wert und würde die gesamte Aktienbewertung von Tahoe abdecken, wenn nicht das Reputationsproblem wäre…

Das Vorkommen im Boden beläuft sich auf 780 Mio. Silberunzen.

Bestünde der Wert von Tahoe nur aus dem Escobal Silbervorkommen, dann läge der Wert pro Silberunze bei 3,26 US$ pro Aktie. Bei Förderkosten von 6-8 US$/Unze und einem aktuellen Silberpreis über 15 US$, halte ich diese Bewertung für äusserst gering.

Anders berechnet, Sie bezahlen pro Silberunze 8 US$ Förderkosten + 3,26 US$ Reservenwert und damit 11,26 US$ pro Unze. Ein 25% Discount auf den aktuellen Silberpreis, verbunden mit einem attraktiven Hebel, wenn der Silberpreis weiter steigt.

Finanzielle Ausgangslage ist hervorragend

Tahoe Resources ist ein mittelgrosser Gold- und Silberproduzent. Die Marktkapitalisierung liegt bei 2,55 Mrd. CA$. Die Maschinen und Anlagen werden mit rund 2,4 Mrd. CA$ bilanziert. 100 Mio. US$ Barmittel sowie weitere 70 Mio. US$ Goldbestände und 45 Mio. US$ an Forderungen auf Lieferungen & Leistungen, stehen kurzfristigen Verbindlichkeiten von lediglich 167 Mio. US$ gegenüber.

Langfristige Schulden sind, mit Ausnahme einiger geringer Leasingverträge – unter 10 Mio. US$ – praktisch keine vorhanden.

Vorbildliches Kostenprofil

Die Förderkosten sind sehr attraktiv. Die operativen Kosten (Cash-Kosten) betragen beim Silber nur rund 8,25 US$ und beim Gold sind es gerade 650 US$.

Rein finanziell kann ich mir keine besseres Ausgangslage wünschen.

Eines der besten Management-Teams in Kanada

Ohne jetzt einen Lobgesang auf das Managementteam einstimmen zu wollen, möchte ich auf eine kleine Auswahl hinweisen. Mit Kevin McArthur , Ron Clayton und dem Spitzengeologen Brian Brodsky sind hier absolute Legenden der kanadischen Minenbranche am Werk.

McArthur und Brodsky sind beides ehemalige Top-Manager von Goldcorp (Marktkapitalisierung: 11 Mrd. US$) und der von Goldcorp übernommenen Glamis Gold. Der Deal war 2006, mit 21 Mrd. US$ Gesamtwert, der seinerzeit bedeutendste Goldminenzusammenschluss und liess den Glamis Gold Aktionären eine erhebliche Bewertungsprämie zukommen. (–> Wer es nochmal nachlesen möchte in Englisch)

Was mit Glamis Gold so gut funktionierte, wollen die Jungs bei Tahoe natürlich wiederholen.

Mit Ron Clayton, einem Experten für die Geschäftsführung und ehemals von Hecla Mining, dem über lange Zeit wichtigsten Silberminenkonzern – besitzt man eine großartige Expertise.

Fazit

Die Bewertung von Tahoe ist ohne Zweifel zu niedrig. Im Zuge steigender Silberpreise müsste die Aktie eigentlich auch gut laufen. Leider wird dieser Weg etwas holprig werden. Keine Nachrichten von Escobal, sind hierbei gute Nachrichten, denn je länger die Probleme von 2013 zurückliegen, desto schwerer lässt sich der seit damals begründete Bewertungsabschlag rechtfertigen. Positive Nachrichten, sei es von Escobal oder aus Peru, könnten dagegen sehr schnelle Kursgewinne hervorrufen.

Das Management besitzt über 30 Jahre Erfahrung, suchte sich die fundamental besten Projekte im Gold- und Silbersektor heraus, was auch die Übernahme von LSG beweist und zieht seine Strategie durch.

Tahoe wird aller Wahrscheinlichkeit weiter wachsen und alle ein oder zwei Jahre einen signifikanten Übernahme-Deal bekannt geben. Verbessern sich die Kapitalmark- und Finanzierungsbedingungen, so steht einem beschleunigten Produktionsaufbau und Explorationsphase nichts im Wege.

Darum erwarte ich, dass sich die Aktien von Tahoe langfristig hervorragend entwickeln werden.

Der Blick auf den langfristigen Chart signalisiert schon einmal die Chance auf einen Boden um 10 CA$:

In diesem Jahr könnte der Kurs durchaus ein Niveau zwischen 14-18 CA$ erreichen. Ein Wert den die Aktie zuletzt im Mai 2015 erreichte. Bei diesem Wert waren schon längst alle negativen Ereignisse von Escobal bekannt.

Ende Teil II

Anlagestrategie – Ist die Goldblase geplatzt oder erst am Anfang?

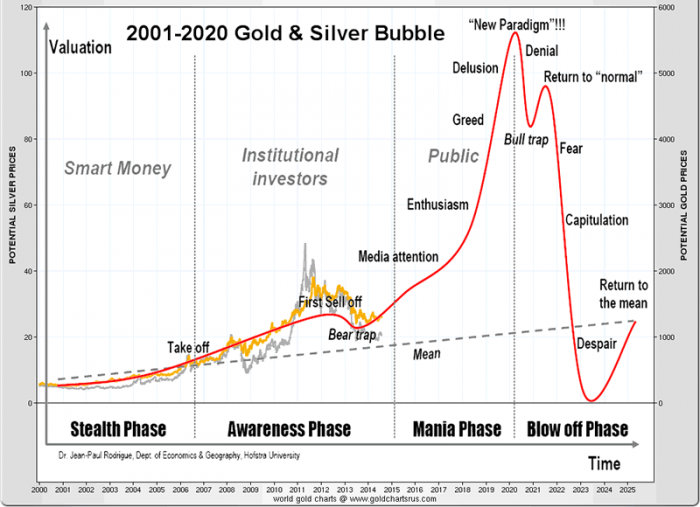

In diesem Goldherz Report gab es nun eine ganze Fülle an Informationen, Analysen und Einschätzungen. Darum halte ich den Strategieteil heute kürzer als gewöhnlich. Eine Hammer-Grafik, von einem der vielen Blogger, die ich beobachte, möchte ich Ihnen dennoch mit auf den Weg geben.

Nur um einmal eine Vorstellung davon zu bekommen, was beim Gold und Silber, in den letzten Jahren gelaufen ist und wie Sie diese Bewegungen einstufen sollten.

Die Kernaussage des folgenden Charts besagt, dass eine Investitionsblase nicht vorher eintritt, bis ein mehrjähriger, parabolischer bis hyperbolischer Anstieg erkennbar ist. Im nächsten Goldherz Report führe ich diese Zusammenhänge noch detaillierter aus und zeige Ihnen auch einige historische Vergleiche, die diese Erwartungshaltung stützen.

Das Ende einer großen Blase wird, bezogen auf populäre Anlageklassen, kaum vor einem Anstieg um das Zehn- bis Zwanzigfache erfolgen.

Beim Gold tritt dies wahrscheinlich nicht vor 3.000 US$ und beim Silber kaum unter 60 bis 80 US$ ein.

Quelle: goldchartsrus.com

Nur einmal als Denkanstoss – Die Margen der Goldminen könnten sich Verfünffachen:

Bereits ab einem Goldpreis von 2.000 US$, würden sich die durchschnittlichen Gewinnmargen, der heutigen erfolgreichen Goldproduzenten, von aktuell niedrigen 200 US$ auf 1.000 US$ Verfünffachen!

Ein Gewinnschub sondergleichen.

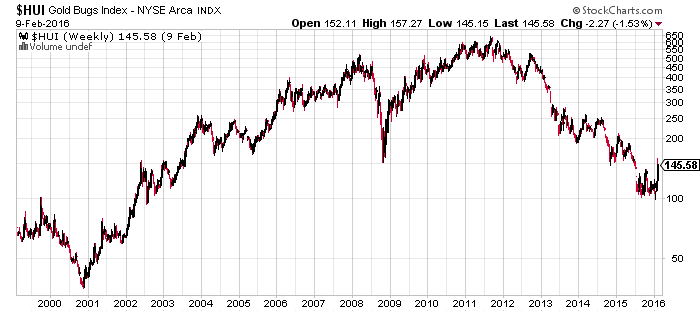

Der HUI Goldbugs Index, der wohl bekannteste Index für Goldminenaktien, sollte sich diesem Szenario durchaus wieder in Richtung eines Allzeithochs und schließlich über 700 Punkten bewegen. Der mittlerweile seit 2012 stattgefundene Rückgang von -76% wäre demzufolge lediglich als eine “Korrektur” im seit 2001 bestehenden Aufwärtstrend einzustufen.

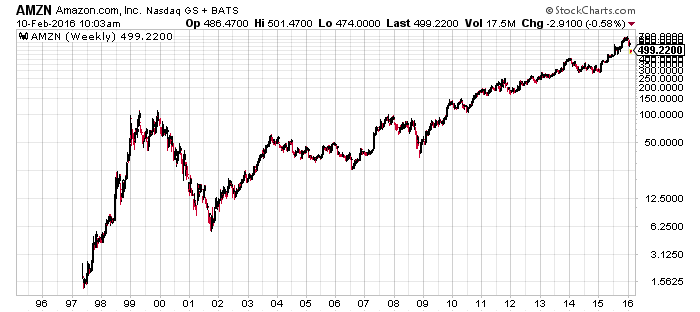

Das derartig extreme Bewegungen und so massive Erholungen, nach vermeintlichen Totalzusammenbrüchen, nicht einmal ungewöhnlich sind, möchte ich Ihnen einmal anhand eines Internet Aktienindex, dem Dow Jones E-Commerce Index zeigen.

Dieser Index fiel von seinem Höchststand im Jahr 1999 bis Oktober 2003, um -90% und stieg daraufhin, bis Dezember 2015 um +1.700%. Im Index sind Werte wie Alphabet (Google), Facebook, E-Trade, eBay oder Amazon.com enthalten.

Da nach der Marktbereinigung der Jahre 2001-2003 nur wenige Top-Werte übrig blieben, finden sich kaum sinnvolle Beispiele. Das populärste Erfolgswert ist natürlich Amazon.com.

Auch hier zur Erinnerung einmal der langfristige Chartverlauf seit 1997.

Auf die Rally auf 100 US$ erfolgte ein massiver Einbruch bis 6,25 US$ -93,75% und ein erneuter Anstieg, bis weit über das alte Allzeithoch hinaus, auf fast 700 US$. Ein Anstieg von über +11.000%.

Kaum zu glauben, aber wahr!

Fazit

Anleger in Goldminen mussten in den letzten Jahren einen der stärksten Rückgänge, in der Geschichte des Minensektors durchleiden. Entsprechend negativ sind die Anleger gestimmt.

Der Glaube an eine signifikante Erholung ist verschwindend gering und die Überzeugung, in den nächsten Jahren sogar wieder ein neues Allzeithoch zu erleben, praktisch nicht mehr vorhanden.

Nach einem so starken Rückgang von 40% beim Goldpreis und 80% bei den Minenaktien, wird natürlich nicht mehr jede Erholung gefeiert. Doch der 40% Anstieg seit dem Tief vom 19. Januar signalisiert eine sehr hohe Wahrscheinlichkeit für eine Trendwende.

Die Nichtbeachtung durch der Medien und Investoren, selbst nach diesem signifikanten Indexanstieg, bestärkt mich in der Ansicht, dass wir das Tief beim Gold und bei den meisten Minenaktien gesehen haben.

Im Zuge fallender Aktienmärkte und Minusrenditen an den größten Anleihenmärkten dieser Welt, müssten die Gold- und Silberpreise naturgemäß wieder zu ihrer bekannten Dynamik zurückfinden.

Was das für Gold- und Silberinvestments bedeutet werden Anleger erst nach und nach, aber durchaus zwingend realisieren.

Die Möglichkeiten stehen hervorragend, dass Sie in den kommenden Monaten mindestens weitere Tradinggewinne erzielen werden.

Dies in einem Umfeld, in dem die meisten Anleger wenig bis gar nichts verdienen oder sogar massiv verlieren werden.

Das sind keine schlechten Aussichten, meine ich.

Bis zur nächsten Ausgabe.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: I-Minerals, Medallion Resources, Moneta Porcupine, Treasury Metals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

1. I-Minerals: Die bull markets media GmbH wurde als Herausgeber für die Verbreitung des initialen Sonder-Reports vergütet. Darüber hinaus halten mit dem Herausgeber geschäftlich verbundene Parteien Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)