Goldherz Report Ausgabe 26/2019 – Donnerstag, 25. Juli 2019

Liebe Leserin, lieber Leser,

sind Länder wie die Türkei oder Argentinien vielleicht einfach nur ein Testlabor für Wirtschaftstheorie?

Jedenfalls macht die Türkische Zentralbank heute vor, was von der US-Zentralbank am 31. Juli erwartet wird, nur eben um Faktor 10 stärker:

Heute senkt die Notenbank der Türkei den Leitzins um 4,25% auf 19,75%

Im Grunde will ich hier auch gar keine scharfe Kritik üben oder dem türkischen Präsidenten Erdogan die Schuld geben. Tatsächlich tut er wohl nur das, was jeder Präsident eines Landes an seiner Stelle tun würde. Er versucht, das Chaos irgendwie in den Griff zu bekommen.

Dass kein Land auf Dauer mit 25% Zinsen leben kann, das weiß jeder. Aber im Grunde ist der Zins garnicht mehr entscheidend im Moment, weil die Inflation sowieso der Realität voraus läuft.

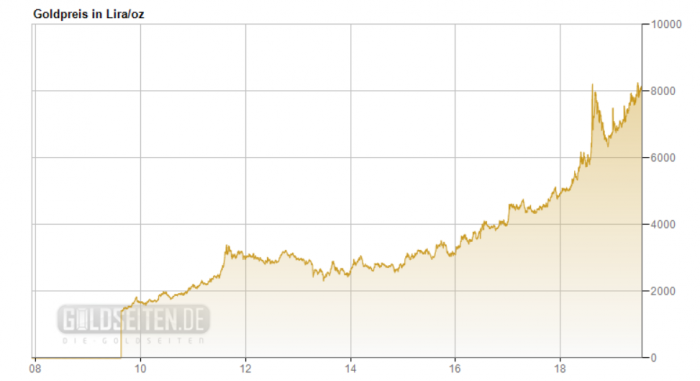

Bevor ich loslege, schiebe ich kurz den Goldchart in Türkische Lira ein. Denn die Türkei ist im Grunde auch nur die Reduktion der Probleme, die überall auf der Welt vorherrschen, wenngleich sich die Lira im Turbo-Modus nach unten befindet.

Gibt es türkische Leser meines Reports, die an die Lira oder ihre Zentralbank glauben? Vermutlich nicht…

Der Goldpreis in Türkischer Lira explodiert

Goldaktien in der Türkei laufen jedenfalls zurzeit prächtig. Sandstorm Gold (Toronto: SSL) und Alacer Gold (Toronto: ASR) sind beide aktiv in der Türkei tätig und präsentieren sich zurzeit, trotz politischer Risiken, relativ stark.

Alacer Gold-Aktien notieren sogar auf Mehrjahreshoch

Alacer ist ein führender, kostengünstiger Goldproduzent mit einer 80%-igen Beteiligung an der Weltklasse-Goldmine Çöpler Gold Mine. Quelle: TMXMoney.com

Die Alacer-Aktien gelten als relativ günstig, aber sind natürlich auch nicht frei von politischen Risiken, denn der hohe Goldpreis weckt natürlich Begehrlichkeiten.

Auch der Milliardär Ray Dalio glaubt immer stärker an Gold

Heute mache ich es mir leicht, denn ein bedeutender Anlagestratege hat vor zwei Wochen die Wahrheit ausgesprochen und nahm bei seiner Analyse kein Blatt vor den Mund. Seine Worte sind viel gewichtiger, als die meinigen es je sein könnten.

Er ist Milliardär und Anleger tun gut daran, sich seine Thesen zu Gemüte zu führen, nicht nur weil er das unausweichliche Szenario für die 2020er Jahre malt und hierbei Gold als die bestmögliche Anlageklasse sieht.

Haben Sie auch manchmal das Gefühl, als seien Sie im falschen Film?

Heute gibt es bedenkliche Entwicklungen.

Clanbosse werden häufig freigesprochen, weil die Justiz Racheakte befürchtet oder den “Tumult” im Gerichtssaal vermeiden will. “Scharlatane” und “Dollarbetrüger” auf den Chefsesseln der Notenbanken spielen ihr perfides Spiel und das Vertrauen, das schmilzt dahin…

Je älter ich werde, desto mehr habe ich das Gefühl, wir befinden uns wirtschaftlich und gesellschaftlich am Anfang einer Abwärtsspirale oder mindestens in einer großen Illusion.

Dabei ist es alles nichts Neues

Ähnlich lief es in den 1920er Jahren auch.

Als die Berliner Polizei beinahe auf aussichtsloser Verbrecherjagd war und sich dennoch immer wieder ihre Zähne an den sogenannten “Ringvereinen” ausbiss, die so gut vernetzt waren, dass sie praktisch die Hauptstadt kontrollierten.

Gestern lief bei Phoenix, dem letzten verbliebenen öffentlich-rechtlichen Kanal, der hin und wieder noch sehenswert ist, eine passende Doku:

Sündenbabel Berlin

Mörder, Opfer, Ermittler

Renditen bis zu 600%:

“Bedingt durch Armut und Verelendung steigt die Zahl der Eigentumsdelikte wie Diebstahl und Raub deutlich an. In der Hoffnung, schnell und bequem zu Geld zu kommen, vertrauen mehr als eine Viertelmillion Menschen ihre letzten finanziellen Reserven einem gewissen Max Klante an. Der selbst ernannte “Volksbeglücker” verspricht Renditen bis zu 600 Prozent. Erst, als sein System zusammenbricht, wird er vor Gericht gestellt.” Das schreibt die Journalistin für Polizeigeschichte, Nathalie Boegel.

Tatsächlich kontrollierte die Berliner Polizei damals lieber die Länge der Röcke von Damen, statt Verbrecher zu jagen. Quelle: Bundesarchiv / commons.wikimedia.org

Ja, die Goldenen 20er waren eine Zeit der Widersprüche und extrem weit auseinanderlaufender Gegensätze.

Es blieb kaum Platz zwischen Marlene Dietrich und Champagner oder Hunger und Armut.

Tatsächlich bin ich längst nicht der Einzige, dem diese Parallelen auffallen.

Ich glaube, der mit Abstand wichtigste und meistdiskutierte Artikel zu diesem Thema wurde vorletzte Woche von Ray Dalio veröffentlicht.

Jeder sollte seinen Artikel lesen:

Paradigm Shift

Ray Dalio schreibt: “10 Jahres Zeithorizonte helfen einem, die Dinge ins rechte Licht zu rücken. Es ist auch ein schöner Zufall, dass wir in den letzten Monaten dieses Jahrzehnts sind, also ist es eine interessante Übung, sich vorzustellen, wie das neue Jahrzehnt der 20er Jahre aussehen wird, was mein Ziel ist, anstatt mich darauf zu konzentrieren, was genau in einem Quartal oder Jahr passieren wird.”

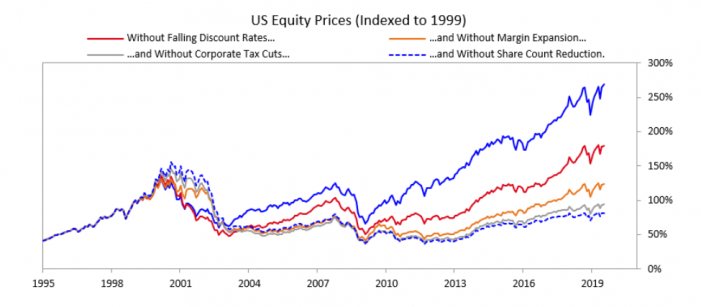

Er geht der Frage nach: Was wäre passiert, wenn wir keine Zinssenkungen und eine dadurch ausgelöste künstliche Stimulation der Aktienmärkte und kreditfinanzierte Aktienrückkäufe gesehen hätten. Ich glaube, er hat Recht mit der These, dass die Märkte dann niemals ein solches Kursfeuerwerk zustande gebracht hätten, wie sie das seit 2009 taten.

Ohne Tiefstzinsen hätten US-Aktien in den letzten zwei Dekaden stagniert

Einer der reichsten Menschen auf diesem Planeten, was Einfluss und Geld betrifft, setzt ein erheblichen Teil seines Vermögens und das seiner Kunden auf Gold.

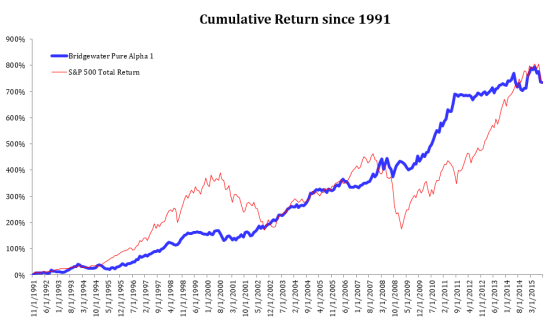

Während die deutsche Journalistenzunft gleich noch einen verunglimpfenden Artikel im Handelsblatt hinterher schob und dort bemängelte, dass Ray Dalio im 1. Halbjahr mit seinem “Pure Alpha Fonds” -5% verloren habe und das trotz guter Marktlage – wohl wissend, dass solche Artikel eher dazu gedacht sind, Anleger zu verunsichern statt zu informieren.

Schon die Schlagzeile “Ray Dalios Vorzeigefonds Pure Alpha verliert massiv“, wie das Lilian Fiala für das Handelsblatt schreibt, enttarnt, welcher Unsinn dieses Geisteswerk ist.

Frau Fiala, ich mag ja ihre Berichte über Kühe Melken in Neuseeland und ich weiß ja nicht, was Sie als massiven Verlust bezeichnen würden, aber -5% im Folgejahr eines +15% Gewinnjahres 2018 ist doch mal so wirklich gar nichts.

Ray Dalio hat meinen Schutz gar nicht nötig.

Aber in meinen Worten würde ich das Ziel des Pure Alpha Fonds so beschreiben, dass dieser einen ähnlichen Vermögensertrag bringen sollte wie schwankungsanfällige Aktien im S&P 500, nur eben ohne diese lästigen Schwankungen. Damit eignet sich sein Fonds eben perfekt für wohlhabende Menschen, als eine von vielen Anlagen. Die Historie zeigt, dass Dalio praktisch in keiner Krise signifikant verloren hat, auch wenn er dafür den “günstigen” Preis zahlt, in den stark positiven Jahren, gegen Ende einer Hausse auch mal hinter der Benchmark zu bleiben.

Dieses Ziel erreichte der Pure Alpha Fonds mit Bravour

Ich weiß nicht, wie erfolgreich der Fonds in Zukunft abschneiden wird. Aber seine These, dass Gold eines der besten Vermögenswerte ist, um sich vor den kommenden Unwägbarkeiten abzusichern, hat mit Sicherheit ein größeres Gewicht, als sich über Mini-Schwankungen seines Fonds zu beklagen…

Die Schweizer Finanzpresse hat den Kern der Thesen von Ray Dalio relativ unvoreingenommen wiedergegeben, wie die Handelszeitung mit ihrem Artikel:

Ray Dalio sagt: Das Ende ist nah, kaufen Sie Gold

“Die Aktienmärkte sind auf Sand gebaut. Der Bridgewater-Chef hat errechnet, was wäre, wenn man die Zinsen nicht dermassen gesenkt hätte, wenn die Rentabilität sich nicht hätte so steigern können, wenn es keine Aktienrückkäufe und keine neuen Steuer-Sparprogramme gegeben hätte. Wären all diese Faktoren auf dem Stand von 1999 geblieben, dann stünde der S&P 500 heute tiefer als vor zwanzig Jahren.“

Ray Dalio beschreibt die kommende Dekade als eine neue Anlagewelt, in der gigantische Kreditberge durch nichts mehr gedeckt sind:

“Ich denke, dass es sehr wahrscheinlich ist, dass irgendwann in den nächsten Jahren den Zentralbanken die Stimulanzien zur Ankurbelung der Märkte und der Wirtschaft ausgehen werden, wenn die Wirtschaft schwach ist, und dass es

2) eine enorme Menge an Schulden und nicht verschuldeten Verbindlichkeiten (z.B. Pensionen und Gesundheitsfürsorge) geben wird, die zunehmend fällig werden und nicht durch Vermögenswerte finanziert werden können.

Anders ausgedrückt, denke ich, dass das Paradigma, in dem wir uns befinden, höchstwahrscheinlich enden wird, wenn:

a) die Realzinsrenditen so niedrig gedrückt werden, dass Investoren, die die Schulden halten, sie nicht halten wollen und beginnen werden, sich in etwas zu bewegen, was sie für besser halten, und

b) gleichzeitig der große Bedarf an Geld zur Finanzierung von Verbindlichkeiten zur “großen Krise” beitragen wird.

Zu diesem Zeitpunkt wird es nicht genug Geld geben, um die Bedürfnisse zu befriedigen, also muss es eine Kombination aus großen monetarisierten Defiziten, Währungsabwertungen und großen Steuererhöhungen geben, und diese Umstände werden wahrscheinlich die Konflikte zwischen den Kapitalisten und den Sozialisten verschärfen.

Höchstwahrscheinlich werden die Inhaber von Anleihen in dieser Zeit sehr niedrige oder negative nominale und reale Renditen in schwächer werdenden Währungen erhalten, was de facto eine Vermögenssteuer sein wird.“

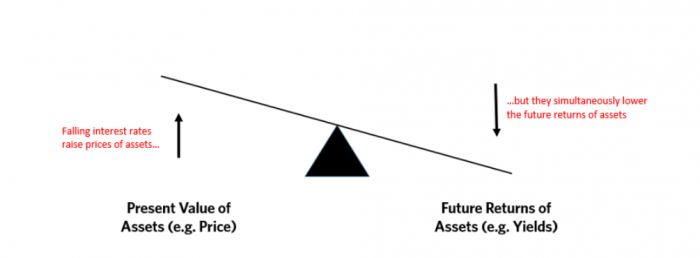

Ray Dalio wagt es als einer der wenigen auszusprechen, was insgeheim jeder weiß und denkt, der sich mit der Materie befasst. Wenn die Zinsen bei 0 sind, dann werden auch die Renditen der wesentlichen Anlageklassen, einschließlich Immobilien oder Aktien, in Zukunft ebenfalls leiden und nicht mehr den historischen Satz von “obligatorischen 10%” erzielen, den Vermittler von Fonds oder Altersvorsorgeprodukten gerne zitieren.

Fallende Zinsen erhöhen den gegenwärtigen Preis eines Vermögenswertes und mindern gleichzeitig die Rendite der Zukunft

Ray Dalio weiß es besser: Risikokapital ist OUT – Gold ist IN

“Die meisten Menschen glauben zurzeit, dass die beste “Anlageform” weiterhin Aktien und aktienähnliche Anlagen wie gehebeltes Private Equity, gehebelte Immobilien und Risikokapital sein werden, und das gilt insbesondere für die Reflation der Zentralbanken.

Ich denke, dass dies keine guten echten Renditebringer sein werden, und dass diejenigen, die höchstwahrscheinlich am besten abschneiden werden, diejenigen sein werden, die gut abschneiden, wenn der Wert des Geldes abgeschwächt wird und nationale und internationale Konflikte von Bedeutung sind, wie beispielsweise GOLD“, schließt Ray Dalio seine Zukunftsprognose.

Vielleicht ist es Ihnen schon aufgefallen?

Für wallstreet:online schreibe ich jetzt auch regelmäßig eine Kolumne für Freunde des Goldes, die neben meinen Wochenausgaben noch nicht genug haben. Wobei ich Ihnen verspreche, dass die wichtigsten Infos immer erst hier in meinem Newsletter erscheinen. Denn Sie sollen schließlich einen gewichtigen Vorteil haben, dass Sie sich für den Bezug des Gratis-Newsletters registriert haben.

Klondike Gold: Die Wahrheit ist immer noch da draußen

(WKN: A119BJ – ISIN: CA4989033010 | Toronto: KG)

Mit Hochspannung erwarte ich persönlich die nächsten Bohrresultate von Klondike Gold. Hier muss ich allerdings eine Korrektur anmerken. Im Foren-Thread von wallstreet:online wird die Aktie schon länger diskutiert. Es scheint sich aber irgendwie die Ansicht verbreitet zu haben, dass Klondike kurz vor “Tiefenbohrungen” – 500-1.000 Meter Tiefe – steht.

Vor zwei Wochen habe ich das mit Peter, dem CEO, auch besprochen. Tatsächlich hielt ich es für eine spannende Sache, wenn Klondike auch die tieferen Strukturen erkundet.

Doch Peter Tallmann korrigierte mich und sagte mir, dass Frank Giustra ebenfalls sehr optimistisch wäre hinsichtlich der tiefen Bohrungen. Doch er glaube, dass es in diesem frühen Unternehmensstadium besser wäre, eine risikoaverse Strategie zu verfolgen, die zunächst darauf abzielt, weitere konsistente Goldunzen über die mehrere Kilometer lange Streichlänge auf Lone Star zu erkunden. Für einen Tagebau braucht er keine Volltreffer in 500-1.000 Metern Tiefe.

Da stimme ich ihm zu. Für ein solches Bohrprogramm würde ruckzuck das Explorationsbudget drauf gehen und auf dem riesigen Gebiet wäre es schon ein Riesenzufall, wenn man voll die Struktur treffen würde.

Eines Tages wäre so ein Volltreffer natürlich wünschenswert. Aber vorhersagen kann den niemand und das ist für die Entwicklung einer vernünftigen, wirtschaftlichen Ressource auch nicht nötig.

Klondike Gold ist ein Unternehmen, das nicht Cowboy spielt, sondern das Kapital der Aktionäre werterhöhend investiert bei den günstigstmöglichen Voraussetzungen, um ein Übernahmekandidat zu werden.

Damit sich der Kurs von der aktuellen Marktkapitalisierung bis zum Zehnfachen steigert, braucht es diesen “Volltreffer” auch noch nicht. Wäre dieser möglich – daran besteht wenig Zweifel – würden wir hier wohl eher über einen Verhundertfacher diskutieren.

Kurzum: Die Wahrheit liegt irgendwo da draußen.

Bis nächste Woche!

Es grüßt Sie Ihr

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz Sprechstunde begrüße ich Sie am Dienstag, den 30. Juli 2019, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Klondike Gold. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenskonflikte:

- Klondike Gold: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

E-Mail: [email protected]

Webseite: www.goldherzreport.de

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)