Goldherz Report Ausgabe 15/2016 – Mittwoch, 13. April 2016

Liebe Leserinnen und Leser,

alle meine Goldherz-Empfehlungen befinden sich fundamental mit Volldampf in der Richtung des größtmöglichen Erfolges. Die Kurse spiegeln dies wieder.

Die letzten drei Empfehlungen, der vergangenen Wochen, liegen allesamt deutlich im Plus. Angeführt vom Vontobel Silberzertifikat +46% innerhalb von sechs, Para Resources +42% innerhalb von zwei sowie der jüngsten Lithium-Rakete Wealth Minerals +34% innerhalb von einer Woche. Nicht vergessen sollten Sie auch, dass trotz dieser hocherfreulichen Einzelwerte auch die meisten Silberaktien sowie Goldminenwerte, weiter fröhlich stiegen. Trotz der relativ teuer bezahlten Übernahme von Claude Resources ist selbst bei meiner wiederholten Empfehlung, der Silver Standard Resources, nach einem Wochenanstieg von explosiven +32% wieder alles im Lot.

Dabei gab es nicht einmal ausserordentlich viele Nachrichten und noch keine übertriebenen Anstiege, beim Gold oder Silber. Wobei es sicher geholfen hat, dass Silber nun über 16 US$ ausgebrochen ist.

Momentan beschränkt sich der Unterhaltungswert des Goldherz Reports ausnahmslos auf die enormen Gewinne und Chancen, meiner Empfehlungen, welche ich momentan fast im Wochenrhythmus finde.

Andere Börsenbriefe geben Ihnen vielleicht mehr Text auf den Weg, schmeissen mit dutzenden Szenarien um sich, von denen schlussendlich doch keines aufgeht, oder sie träumen von einem Goldpreis, der irgendwann einmal über 5.000 oder 10.000 US$ pro Unze steigen soll. Wenn das Geld sowieso längst keinen Wert mehr besitzt.

Dann frage ich mich, was soll ich dann noch mit Gold? Wenn es so käme, dann dürfte eine Farm wohl wesentlich bessere Überlebenschancen bieten.

Nun will ich physische Gold-Investitionen sicher nicht verteufeln. Sie haben absolut ihre Daseinsberechtigung für den langfristigen Kapitalschutz, ganz im Gegensatz zum Papiergeld. Darum halte ich auch selbst gerne ein paar Barren und Münzen, gut versteckt vor dem Zugriff der willigen Staatsdiener. Aber es ist wirklich nur eine Reserve. Ein nachhaltiger Vermögensaufbau geht, nach wie vor, besser und schneller mit den richtigen Aktien und Wertpapieren von der Hand.

Darum habe ich auch eine zurückhaltende Meinung gegenüber den zahlreichen “Crash Gurus”, die gerne mit ihren Büchern und kostenpflichtigen Newslettern werben und doch immer wieder das gleiche Lied singen.

Die Story wird zwar immer endlos ausgeschmückt, ist im Grunde aber doch schnell und mit zwei Zeilen erzählt:

“Der Untergang ist ganz nah, die Goldpreise werden bald explodieren, die weltweite Verschuldung wird implodieren und die Menschheit wird wahlweise mit extremer Deflation oder aber einer Hyperinflation bestraft werden.”

Also eigentlich ganz einfach, oder?

Leider wird diese Geschichte nun schon seit Jahrzehnten umhergereicht und für die Stützung der Thesen auch zahlreiche, mehr oder weniger passende Vergleiche aus der Historie aufgeführt. Tatsächlich gab es ihn aber nie, ich meine den totalen Zusammenbruch auf weltweiter Ebene. Es gab und gibt immer wieder Zyklen und neue Chancen. Eine Krise in einem Land, oder den Boom in einem anderen. Es ist eher ein Wechselspiel wie beim Tennis und keine einheitliche Aufwärtsbewegung, gefolgt von einem alles endenden Crash.

Meine Spezialität, all mein Wissen und meine Erfahrung sowie der Großteil meines entstandenen Vermögens besteht nun darin, die Hochs und die Tiefs, zu erkennen und daraus die beste Zeit für Käufe und Verkäufe abzupassen. Den Tiefpunkt erwische ich meistens auch nicht exakt. Oft dauert es noch einige Monate und bis zu einem oder zwei Jahren, bevor aus der Bodenbildungsphase – in der Sie sich unbedingt einkaufen müssen – ein neuer Aufwärtstrend entsteht.

Gerade für kleinere Anleger, wie mich, sind Edelmetalle nicht die beste Option. Was nützen mir 10.000 € Goldbarren in einem Schließfach, wenn ich mit der gleichen Summe vielleicht 100% oder 200% verdienen kann.

Wenn Sie Ihr Geld nur drei bis vier Mal hintereinander verdoppeln, dann verwandeln Sie 10.000 € ratzfatz in 80.000 oder 160.000 €.

Das ist auch gar nicht mal so schwer und ich habe dies selbst schon schon oft genug erreicht.

80.000 € in Aktien- oder Barvermögen ist viel mehr Geld, als der durchschnittliche Bundesbürger an Ersparnissen besitzt. Die meisten Deutschen kommen mit ihrer sicheren “Sparstrumpf- und Anleihen-Mentalität” nicht einmal mehr über die 20.000 € hinaus. Weniger als 1% erreichen gar die ominöse Schwelle von >1 Million Euros.

Darum halte ich, selbst als Fan von Gold und Rohstoffanlagen, relativ wenig von den totalen Untergangsszenarien, da diese nur den Blick auf die wahren Chancen verbauen.

Träumen Sie gerne von einem explodierenden Goldpreis, aber bezahlen Sie für solche Publikationen bitte kein Geld.

Im Gegensatz dazu erhalten Sie beim Goldherz Report handfeste Analysen mit konkreten Empfehlungen, die Sie Woche um Woche erfolgreich umsetzen und anhand einer transparenten Empfehlungsliste weiterverfolgen können.

Für diese Ausgabe habe ich Ihnen gleich die nächste Empfehlung mitgebracht. Amara Mining ist für mich keine strategische Empfehlung, die Sie unbedingt haben müssen. Also keine 2. Wealth Minerals oder Platinum Group Metals. Aber 30 bis 50% Kursgewinn sollten auch hier in relativ kurzer Zeit möglich sein.

Die Aktien von Amara sind primär in London notiert und als Aktionär stehen Sie nun kurz vor dem Prozedere, zur Annahme des abgegebenen Übernahmeangebots. Es ist dafür etwas Aktivität und Wissen um die Einzelheiten gefragt. Lesen Sie meine Empfehlung darum aufmerksam.

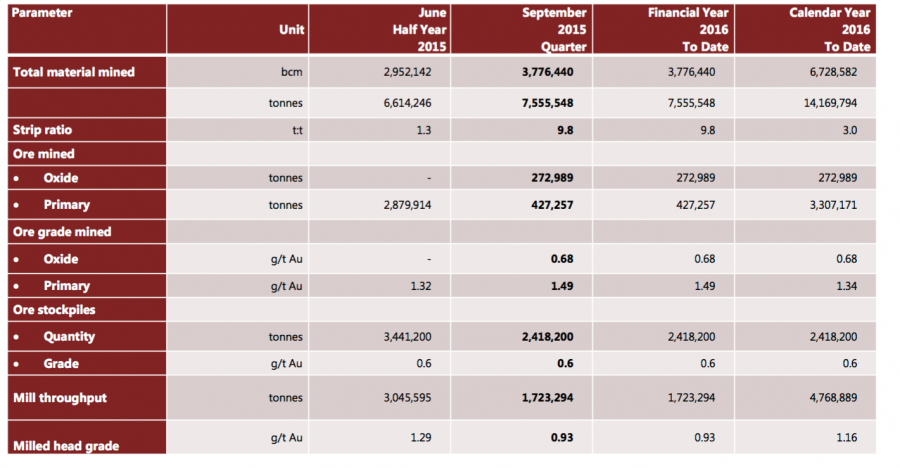

Aktuelle Aufträge und Positionen

Updates und Handlungsempfehlungen

Wealth Minerals – Performance: +34% – KAUFEN (Limit beachten)

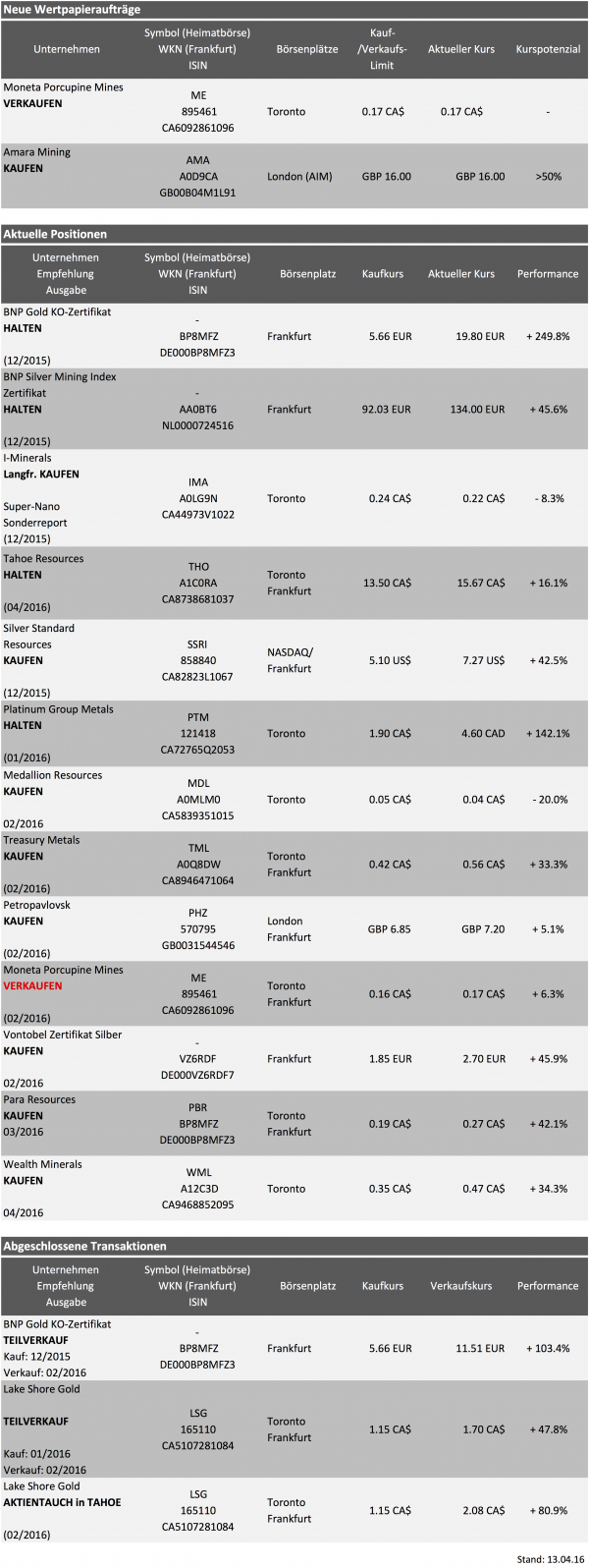

Mit etwas Geduld klappte letzte Woche, der Einstieg bei unserer Lithium Rakete und Sie konnten problemlos, exakt zum Kauflimit von 0,35 CA$ einsteigen und teils sogar leicht darunter. Ein hervorragender Kaufkurs. Am Montag stieg die Aktie kurzfristig sogar auf bis zu 0,59 CA$ und damit +68% über Ihrem Kaufniveau. Diese Dynamik beweist, dass zu den aktuellen Kursen nur ganz wenige Anleger bereit sind, um sich von ihren Stücken zu trennen.

Chart von Wealth Minerals im Aufwärtstrend

Quelle: Stockcharts.com

Die aktuelle Konsolidierung zwischen 0,40 bis 0,50 CA$ bietet eine gute Möglichkeit, um sich für den nächsten möglichen Anstieg und den Ausbruch über 0,50 CA$ zu positionieren.

Ich halte Wealth Minerals für eine der best ausgewählten und interessantesten Spekulationen, die es momentan an den Rohstoffmärkten gibt. Selbst alte Hasen der Rohstoffbranche wurden vom Anstieg der Lithiumpreise derart überrumpelt, dass sie bisher nicht kaufen konnten und dies obwohl es offensichtlich ist, dass bezüglich der asiatischen E-Autonachfrage (Japan + China) sowie gefolgt von den USA (Tesla kopiert eigentlich nur diesen Trend), ein unerwartet früher Paradigmenwechsel stattfindet. Dies hat zur Folge, dass alle linearen Prognosen, welche dem Lithiummarkt und den Preisen schon seit der Jahrtausendwende ordentlich Unterstützung bieten und 8% jährlichem Zuwachs entsprechen, spätestens in einem Jahr obsolet sein werden und wir zumindest auf Sicht der nächsten 5-10 Jahre, mit der doppelten Wachstumsrate rechnen müssen.

Meinen Spezialreport zum Lithium schicke ich Ihnen auch noch separat zu. Dann können Sie meine Erwartung und wie ich zu diesen Prognosen komme, noch einfacher nachvollziehen. In der Ausgabe 15/2016, von”Der Aktionär” (Link zum Direktkauf) wird das Mega-Thema ebenfalls, ab Seite 34, detailliert beleuchtet. Dort wird nicht nur aufgezeigt wie sich die Zahl der weltweiten E-Autos schon im letzten Jahr nahezu verdoppelt hat und dieses Jahr von 750.000 auf 1,3 Mio. noch einmal verdoppeln wird, sondern bis 2020 dann schon 10 Mio. Fahrzeuge erwartet werden können. Als Trendsetter wurde auch Norwegen genannt. Dort würde der Staat auf die Mehrwertsteuer von satten 25% verzichten, was enorme Kaufanreize schaffe, so der Aktionär. Ab 2025 soll, in Norwegen, der Verkauf von Benzinschleudern sogar gänzlich verboten werden, schreibt das populäre Investment-Magazin. Solche radikalen Entwicklungen überraschen sogar mich immer wieder positiv. Bisher hatte ich mich eher auf China gestützt, wo die Zahl der neuen E-Autos im letzten Jahr um +300% auf 90.000 Fahrzeuge stieg.

Alle Analysen, die ich bisher gelesen habe, gehen davon aus, dass es noch mindestens noch zwei bis drei Jahre benötigen wird, bis die nächsten großen Lithium-Salzsee-Projekte mit der Förderung beginnen werden. Diese Annahme ist sogar sehr optimistisch. Schließlich dauert allein der notwendige Verdunstungsprozess, um die Lithiumsalze auszufällen, mindestens 18 Monate und zuvor müssen erst noch alle Projekte genehmigt und riesige Teiche angelegt werden.

Ohne die Salzsee-Produktion mit Verarbeitungskapazitäten von rund 20.000 Tonnen pro Verarbeitungsanlage, ist die Sicherstellung einer günstigen Lithiumversorgung keinesfalls zu gewährleisten.

Nur wenige Projekte ausser Maricunga von Wealth Minerals ist schon so weit entwickelt worden, dass ein Förderbeginn vor etwa 2020 absehbar wird.

Der Aktienkurs wird zwar weiterhin volatil bleiben, doch ich bin sehr sicher, dass in diesem Jahr noch Kurse über 1 CA$ möglich sind, um dann mittels einer Finanzierung, die Entwicklung auf ein solides Fundament zu stellen und das Projekt bis zum Abschluss einer Machbarkeitsstudie und durch den Genehmigungsprozess zu führen.

Immerhin äusserte sich Michelle Bachelet, die amtierende Präsidentin von Chile zuletzt im Februar sehr positiv zum Lithium-Sektor und bestätigte, dass man von Seiten der Regierung, einer erfolgreichen Entwicklung nicht im Weg stehen wolle. Von einem entsprechenden Expertengremium, wurde der Präsidentin die Erschliessung neuer Lagestätten und namentlich des Maricunga Vorkommens nahegelegt.

Was mich bezüglich meiner Kaufempfehlung besonders zur Eile angespornt hatte, war eine möglicherweise bevorstehende und größere Partnerschaft mit einem asiatischen Konzern oder sogar dem chilenischen Minengiganten Codelco.

Denn wer etwas tiefer in die Materie eintaucht, wird sehr schnell verstehen, dass dies eine realistische Option darstellt. Mit einem starken Partner wie Codelco an seiner Seite wäre Wealth Minerals, das ebenbürtige Pendant zur Lithium Americas.

Bahnt sich womöglich eine Partnerschaft mit Codelco an?…

Bereits in einer Presseerklärung vom 25. Januar veröffentlichte Präsidentin Bachelet, dass der staatliche Minengigant Codelco, vornehmlich im Kupfergeschäft tätig, eine Ausschreibung plane, um sich die Partner für die konzerneigene Lithium-Strategie zu suchen. Auch Reuters berichtete hiervon (Englisch). Wobei der Konzern dann auch eine Vereinbarung mit TESLA abschließen könnte.

Als mögliche Projekte, die es in Produktion zu bringen gelte, wurden die beiden Seen Maricunga sowie der Pedernales Salares genannt. Letzterer weist, laut den historischen geologischen Erkenntnissen, nur einen Lithiumgehalt von etwa 400 mg/L und ist somit um mehr als die Hälfte weniger ergiebig als Maricunga (1.000 mg/L). Darüber hinaus beträgt der Anteil am Nebenprodukt Kali sprich Potasche ebenfalls nur etwa die Hälfte des Salar de Maricunga.

Obwohl Codelco ebenfalls eigene Konzessionen an beiden Salzseen hält, ist es dennoch von erheblichem Nachteil, dass ein Teil seiner Maricunga Konzessionen in einem Nationalpark liegen.

Die qualitativ besseren Konzessionen befinden sich darum wohl zunehmend in der Hand von Wealth Minerals.

Am 4. März erschien auf einem spanischen Newsportal folgende Meldung bezüglich eines Treffens mit dem Staatssekretär, der über den bevorstehenden Übernahmedeal von Wealth Minerals informiert wurde:

“La última reunión publicada en el Portal de Transparencia fue el 17 de febrero pasado. A las 16.00 horas el subsecretario Ignacio Moreno se reunió con representantes de Li3 Energy, quienes le comunicaron su fusión con Wealth Minerals, lo que redundará en “más recursos para desarrollar un proyecto en asociación con Codelco y otros en el salar de Maricunga”.

Auch wenn ich hier nur “Spanisch verstehe” 😉 reicht es dennoch aus, um zu erkennen, dass hier durchaus eine Partnerschaft mit Codelco angestrebt werden könnte.

Falls Codelco gleich zu Beginn mit einem Junior-Partner wie Wealth Minerals zusammenarbeiten würde, wäre dies ein enormer Vertrauensbeweis in das Unternehmen. Jedenfalls bietet es für Aktionäre viel Raum für Spekulationen. Doch günstiger als jetzt, meine ich, käme man wohl kaum noch als Partner ins Boot, wenn man die Entwicklung des offensichtlich besten Vorkommens anstrebt. Sie dürfen darum gespannt sein und ich halte Sie da auf dem laufenden. Eine Entscheidung wird Codelco wohl frühestens Ende dieses oder erst Anfang nächsten Jahres fällen.

Wealth Minerals hat ein erhebliches Potenzial, eine mittel- bis langfristig wichtige Goldherz-Position zu werden, die Ihnen in den nächsten Monaten und womöglich sogar Jahren noch viel Freude bereiten wird.

Einen ersten Vorgeschmack auf den noch in einer Machbarkeitsanalyse zu definerenden Projektwert, stellt die Analyse von Lithium Americas dar. Diese bestätigte seinem Projekt, dem Salar de Cauchari, bei einem Lithiumpreis von nur 5.900 US$ (aktuell >20.000 US$) und einer Produktionsrate von 20.000 Tonnen, eine Bewertung nach Steuern von 464 Mio. US$.

Der Börsenwert von Lithium Americas erreicht aktuell 58% dieses so genannten NPV-Wertes. Analog dazu müsste Wealth Minerals, dessen Projekt wohl kaum unter 500 Mio. US$ bewertet werden würde, wohl mit einem Vielfachen seines heutigen Aktienwertes (40 Mio. US$) bewertet werden.

Zumal ich bezogen auf eine bevorstehende Machbarkeitsanalyse von Maricunga, kaum mit schlechteren sondern eher mit besseren Resultaten rechenn würde.

Dies veranschaulicht, das enorme Potenzial für die Aktien. Unter 0,60 CA$ bleibt mein Votum darum unbedingt auf KAUFEN. Wer noch nicht bei 0,34 bis 0,35 CA$ eingestiegen ist, kann das Kauflimit jetzt auf 0,45 CA$ erhöhen.

Lake Shore Gold Aktientausch in Tahoe Resources (THO) – Performance(inkl. Tausch in Tahoe): +110% – HALTEN

Das war’s der letzte Kurs von Lake Shore Gold (LSG) wurde am vergangenen Donnerstag mit 2,08 CA$ festgestellt. Danach werden die Aktien umgetauscht und Sie erhalten im Gegenzug Aktien von Tahoe Resources in Ihr Depot übertragen. Das kann, je nach Broker, ein paar Tage dauern. Dies ist dennoch kein Problem, da ich ohnehin dazu rate, die Tahoe Aktien länger zu halten.

Der Aktientausch in Tahoe Resources erfolgte mit einem Umtauschverhältnis von 0,1467 THO pro LSG Aktie und diese Zahl ergibt dann Ihre neue Position in Tahoe Resources. Der Kurs von Tahoe am Tag des Umtauschs lag bei 13,50 CA$. Ihr fortgeführter Einstiegskurs, bezogen auf den vorherigen Kauf und den seither statt gefundenen satten Anstieg von Lake Shore Gold liegt demzufolge bei 7,46 CA$. Dies ergibt einen Gesamtgewinn von +110% für diese Postion.

Ich verbuche darum die alte Lake Shore Gold unter den abgeschlossenen Empfehlungen und nehme dafür im Tausch, Tahoe Resources neu in die Liste auf, so wie ich es vor einigen Wochen ankündige. Tahoe besitzt, ausgehend vom steigenden Silberpreis, weiterhin eine überaus starke Dynamik und dürfte mittelfristig weiter zulegen. Mit THO können Sie weitere großartige Gewinne ausreizen.

Silver Standard Resources (SSRI) – Performance: +42% – HALTEN

Beim Silber und den Silberaktien können Sie sich ebenfalls sehr glücklich schätzten. Im Eifer des Lithium-Gefechtes ging der jüngste Anstieg bei den Silberaktien fast etwas unter. Silver Standard Resources ist die Silberaktie, welche von den größeren Gesellschaften noch erheblichen Nachholbedarf aufweist. Seit der letzten Woche verzeichnete die Aktie ein Kursplus von +32%. Damit stehen Sie bezogen auf meinen Einstiegskurs nun wieder mit +42% im Gewinn. Wenn Sie, wie von mir vehement empfohlen, auch den Kurs von 3,85 US$, zum Nachkauf genutzt haben, so erhöht sich ihr potenzieller Gewinn auf bis zu +88%. (Nachzulesen in Ausgabe 03/2016).

Bleiben Sie bei SSRI unbedingt engagiert. Der Silberpreis beginnt erst jetzt langsam nach oben durchzustarten.

Moneta Porcupine Mines – VERKAUFEN – Performance: +6% Verkaufslimit: 0,17 CA$

Lediglich von der Entwicklung von Monera Porcupine Mines bin ich ein wenig enttäuscht. Nicht nur vom Kurs her, sondern auch weil das Unternehmen seit November letzten Jahres gar keine Pressemeldung mehr veröffentlicht hat. Entsprechend vorhandene Übernahmegerüchte haben sich, nach der PDAC-Messe, ebenso schnell verflüchtigt wie sie aufgekommen waren. Darum rate ich jetzt zum Verkauf. Nicht überstürzt, sondern mit einem strikten Verkaufslimit. Deshalb sollten Sie hier ein Verkaufslimit von 0,17 CA$ platzieren, dann erreichen Sie noch knapp die Gewinnzone.

Ende Teil I

Neuempfehlung – Spekulative Empfehlung (Erwartete Haltedauer: 3-6 Monate)

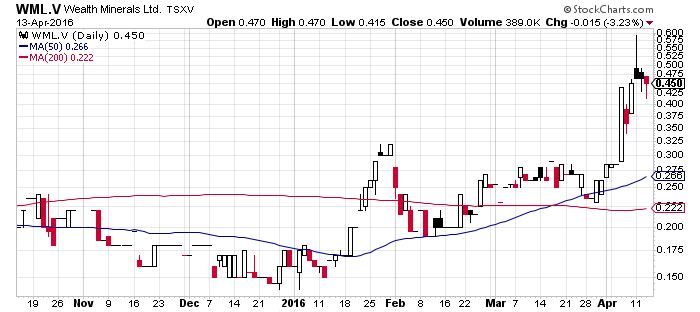

Amara Mining (WKN: A0D9CA – London (AIM): AMA – Kurs: 16 pence) – Link zur LSE

Kursziel: >25 pence bzw. >0,60 AU$ für die Übernahmegesellschaft Perseus Mining

Heute fange ich einmal mit dem staubtrockenen Teil und der Klärung des Übernahmemodalitäten an. Das wirkt auf den ersten Blick etwas “mathematisch” ist aber im Endeffekt ganz leicht.

Im Mittelpunkt der Empfehlung steht das Übernahmeangebot für Amara Mining durch die australische Perseus Mining. (Siehe News-Release Englisch). Einige afrikanische Goldaktien wie Perseus Mining stehen eigentlich schon länger auf meiner Wunschliste. Doch bei Banro aus dem Kongo lief mir der Kurs, kurz nach meiner Empfehlung, leider davon und stieg um zwischenzeitlich +85%, so dass Sie hier nicht mehr zum Zuge kamen. Nachdem Perseus Mining nun eine Übernahme für die Aktien von Amara Mining bekannt gaben, ergibt sich nun eine besonders günstige Einstiegschance. Neben dem angekündigten Aktientausch, wobei Amara Aktionäre 0,68 Perseus Mining bekommen, gibt es zur Versüßung der Offerte auch noch einen halben Warrant je neu erhaltener Perseus Aktie dazu. Das heisst Sie bekommen pro Amara dann 0,34 Perseus Mining Warrants mit einem Recht zur Ausübung zum Preis von 0,44 AU$ und dies für volle drei Jahre.

Das bedeutet nichts weiter, dass Sie neben den neuen Perseus Aktien auch die mögliche Kursdifferenz zwischen Ihrem letztlich erzielbaren Verkaufskurs und dem Kaufpreis von 0,44 AU$ einstreichen. Für dieses Optionsrecht bezahlen Sie keinen Cent. Der Schlusskurs für Perseus Mining in Australien lag am Mittwoch morgen bei 0,43 AU$ x 0,68 (Umtauschverhältnus) x 0,537 (Wechselkurs AU$/GBP) = 15,50 Pence pro Amara (Das ist der theroretische Wert ohne die Option).

Mit 16 Pence notiert Amara nur wenig über diesem Übernahmewert.

Der Kauf von Amara ist also gleichbedeutend mit dem Kauf von Perseus, nur dass Sie eben noch einen halben Warrant (Kauf-Option Basis: 0,44 AU$) dazu erhalten. Eine Kaufoption, die am Geld ist und schon innerhalb weniger Wochen eingelöst werden könnte, sofern meine Spekulation aufgeht und Perseus Mining ebenfalls steigt.

Beispiel: Steigt der Perseus Aktienkurs auf mein Kursziel, dass ich konservativ bei etwa 0,60 AU$ vermuten würde, dann wird sich Ihr möglicher Gesamtgewinn von +39% auf +57% verbessern. Es ist darum wesentlich lukrativer, wenn Sie statt Perseus lieber Amara Mining kaufen. Risiken gibt es praktisch kaum, denn Amara Mining ist ein reiner Explorer und hätte es allein schwerer, das Projekt zu entwickeln. Darum dürften die Aktionäre dem Deal wohl sehr schnell zustimmen.

Zufälligerweise wollte ich Perseus Mining ohnehin längst schon einmal vorstellen und zum Kauf empfehlen. Durch diese Übernahme wird der Einstieg, für Sie, jetzt umso leichter und chancenreicher sein als ich erwartete.

Investment-Highlights:

- Amara hält das Yaoure Projekt (Elfenbeinküste) mit >7 Mio. Unzen Gold und einer vorläufigen Machbarkeitsstudie, die eine jährliche Förderung von 200.000 Unzen und extrem günstigen All-in Kosten (AISC) von 667 US$ erlauben würde.

- Perseus Mining hielt per Ende des Jahres 2015, ein Umlaufvermögen von 165 Mio. AU$ (95 Mio. AU$ an Barmitteln sowie 75 Mio. Investments und Lagerbestand). Man hielt 0 Schulden. Weder kurzfristig, noch langfristig.

- Perseus musste zuletzt erhöhte Förderkosten (AISC) von 1.200 US$/Unze ausweisen, was im Markt nicht gut ankam. Doch durch die Genehmigung einer erweiterten Förderung in einem höhergradigen Abbaugebiet, werden die Kosten für seine 200.000 Unzen Jahresproduktion voraussichtlich wieder in Richtung 1.000 US$/Unze fallen.

- Mit dem erwartenden Cash-Flow (40 Mio. US$/Jahr) und dem Einsatz der hohen Liquidität sollte die Finanzierung des Kapitalbedarfs, insgesamt rund 300 Mio. US$ für das Yaoure Projekt problemlos und bspw. mittels 50% Eigenkapitalanteil möglich werden.

- Durch die Übernahme entsteht ein neuer Junior-Goldproduzent mit bis zu 500.000 Unzen Jahresförderung und erwartbaren Förderkosten von rund 700 US$.

Der Kurs von Amara Mining steigt nach Veröffentluchung der Machbarkeitsstudie und einem lukrativen Übernahmeangebot

Quelle: London Stock Exchange

Die gesamte Marktkapitalisierung von Perseus Mining beträgt lediglich 227 Mio. AU$. Ziehen wir die 165 Mio. AU$ Liquidität ab, so bleibt eine Bewertung von lächerlich geringen 62 Mio. AU$, für die in Förderung befindliche Edikan Mine in Ghana übrig. Dies bei rund 189.000 Unzen Jahresproduktion (2015) und 5 Mio. Unzen Ressourcen (>2 Mio. Unzen davon Measured & Indicated).

Pro Unze entspricht dies einer Bewertung von 9 US$ (Edikan) bzw. 21 US$ (Edikan + Yaoure). Diese Bewertung entspricht einem extrem tiefen Niveau, welches sonst nicht einmal für Projekte im Explorationsstadium gilt. Jedenfalls nicht bei so hohen Ressourcen (12 Mio. Unzen) sowie Förderkosten von deutlich unter 1.200 US$/Unze.

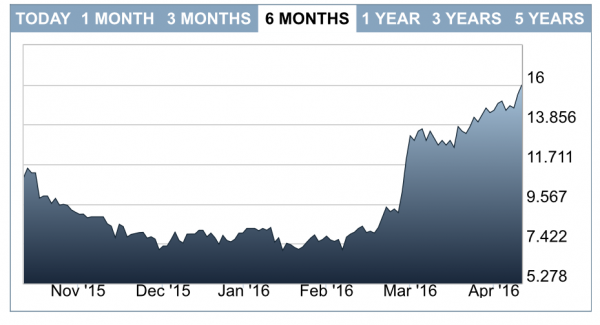

Das der mögliche Cash-Flow von Edikan, trotz vergangener erfolgreicher Förderung, so deutlich unterbewertet wird, was den Zusammenschluss mit dem hervorragenden Yaoure Projekt noch deutlicher hervorhebt, lag an der fehlenden Umweltgenehmigung für eine Erweiterung des Edikan Tagebaus, für die wesentlich höheren Grade der östlichen Erweiterung (Eastern Pit). Der Genehmigungsprozess dauerte etwas länger und ließ dem Unternehmen leider nur eine Wahl. Man musste im 4. Quartal die angehäuften Berge von Erz, das ursprünglich gelagert werden sollte, mit einem sehr niedrigen Goldgehalt von 0,6 g/t verarbeiten, um die Produktionsanlage voll auszulasten. Dies ist immer noch besser als gar nicht zu fördern. Immerhin konnte man mit einem Durchschnittsgoldgehalt von 0,8 g/t, zur Deckung der operativen Kosten beitragen und den Nettoverlust so klein wie möglich halten.

Das Kostenprofil des 3. Quartals 2015 sah jedenfalls noch immer sehr gut aus:

Quelle: Investoren-Präsentation 09/2015

Sie sehen oben in der Grafik, dass der Goldgehalt im 3. Quartal von komfortablen 1,29 g/t (Förderkosten: 777 US$/Unze) auf 0,93 g/t fiel (1.060 US$/Unze). Ausserdem erhöhte sich das Strip-Ratio. Es wurde also mehr Erdraum bewegt, um an das Gold zu kommen. Das sieht auf den ersten Blick nicht schön aus, doch gibt es weiterhin mehrere mögliche Erweiterungsgebiete (v.a. Eastern Pit), welche die Grade wieder in Richtung 1,1-1,2 g/t verbessern und die Kosten wieder deutlich zurückführen werden.

Zwischenzeitlich hat das Unternehmen auch die Genehmigungen für “Eastern Pit” erhalten und beabsichtigt in Zukunft den Goldgehalt auf durchschnittlich 1,1 g/t zu erhöhen, was einen deutlichen Rückgang der Förderkosten ermöglicht.

Tagebau von Perseus in Ghana

Quelle: Investoren-Präsentation 2016

Wie erfolgreich Perseus Mining wirklich war, sieht man auch anhand des deutlichen Zuwachses der Goldlagerbestände und der Liquidität. Trotz massiv gefallener Verkaufserlöse steigerte man seine Liquidität massiv und seit März 2014, um 160%. Wobei sich der Aktienkurs in diesem Zeitraum so gut wie gar nicht vom Fleck bewegt hat. Investoren mangelte es wohl an Wachstumspotenzialen ausserhalb der Edikan Mine. Doch das hat sich nun schlagartig verbessert.

Quelle: Investoren-Präsentation Denver Gold Forum 2015

Bislang hatte man damit gerechnet, dass die Edikan Mine später durch das Sissinguè (Elfenbeinküste) Projekt ergänzt würde, das ebenfalls einen Tagebau mit rund 2,7 g/t Gold ermöglicht und relativ geringe Kapitalaufwendungen von 100 Mio. US$ benötigt. Doch durch die Übernahme von Amara Mining ist das nun nicht mehr nötig.

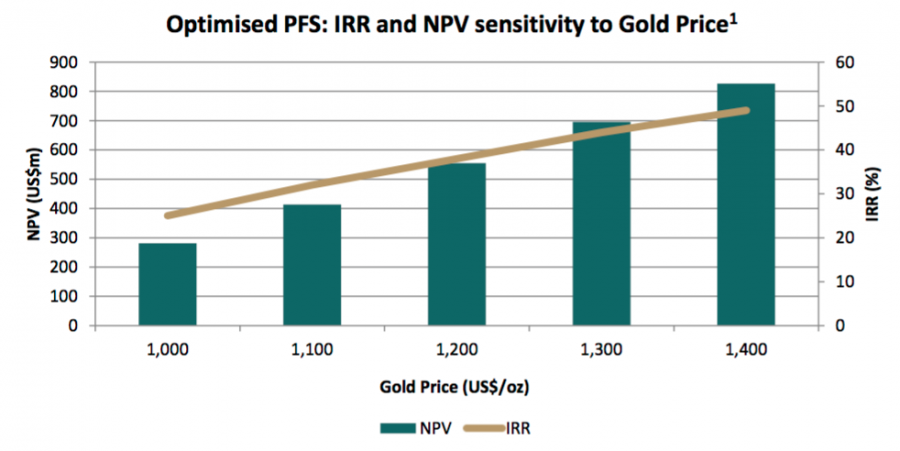

Stattdessen wird man sich auf das ergiebigere Yaoure Projekt konzentrieren, welches anfänglich 2 g/t und über die Lebensdauer mindestens 1,6 g/t Gold erwarten lässt. Ein Blick auf den Wert dieses Projektes, gemäß der am 26. Februar veröffentlichen Machbarkeitsstudie, zeigt welches gewaltige Kurspotenzial vorhanden ist:

Quelle: Amara Mining Investorenpräsentation 26.2.2016

Bei einem aktuellen Goldpreis von 1.250 US$ liegt der Nettowert des Projektes komfortabel bei 600 Mio. US$ und dürfte nun in Richtung 700 Mio. US$ steigen, sofern der Goldpreis uns diesen Gefallen tut.

Die neue Perseus Mining müsste demnach mindestens mit diesem Wert (Edikan wäre dann immer noch kostenlos) bewertet sein. Das Finanzierunsrisiko ist angesichts der hohen Barbestände relativ klein und darum entfällt auch der sonst übliche Abschlag auf den Projektwert, der bei Amara Mining zutraf.

700 Mio US$ entsprechen 980 Mio. AU$ / die neue Anzahl Aktien wird bei 815 Mio. liegen = Dies entspricht 1,20 AU$ pro Aktie. Selbst wenn noch einmal eine Kapitalerhöhung und die Ausgabe von rund 400 Mio. Aktien zur Finanzierung des Projektes anstünde, sofern man alles ohne Schulden stemmen wollte, wäre der Wert pro Aktie dann immer noch bei >0,80 AU$.

Selbst wenn ich für Edikan sowie weiteren Explorationsprojekten keinen Wert beimesse, wird offensichtlich wie günstig die Aktie zurzeit bewertet wird.

Ab einem Goldpreis von 1.400 US$ würde selbst das Edikan Vorkommen wieder >20 Mio. US$/Quartal verdienen. Dann würde der Aktienkurs wohl eher bei 2 AU$ stehen. Das zeigt, wie attraktiv und hoch der Hebeleffekt bei diesem Wert ist.

Fazit

Perseus Mining wird seine ghanesischen Tabebauaktivitäten in den kommenden Quartalen wahrscheinlich ein wenig verbessern können. Einen Kurs von 0,41 AU$, den die Aktie vor der Übernahmeankündigung hielt, dürfte somit steigerungsfähig sein. Mit der Übernahme eines der besten Explorationsprojekte der Elfenbeinküste, erhöht sich das Kurspotenzial langfristig auf 0,80 bis 1,20 AU$. Selbst in den nächsten Monaten dürfte sich dies langsam bestätigen lassen und den Kurs in Richtung 0,60 AU$ treiben. Für Amara Mining Aktionäre entsteht (durch die Übernahme mit der halben Extra Option) ein Potenzial von +57%.

Das ist jetzt nicht die Welt, aber durchaus steigerungsfähig. Denn je nach Goldpreisentwicklung kann sich das Potenzial schnell auf +75 bis +100% verbessern, bei relativ überschaubarem Risiko.

Darum empfehle ich Ihnen: Kaufen Sie Amara Mining und sichern sich damit den günstigen Einstieg bei Perseus Mining. Kaufen Sie am besten mit einem Kauflimit von 16 pence an der Londoner Börse (AIM).

Ende Teil II

Anlagestrategie

Entfällt diese Woche wegen des langen Update- und Neuempfehlungsteils.

Sie treffen mich voraussichtlich nächstes mal am Montag, dem 18. April, ab 18:00 Uhr im Sharedeals.de Live Chat: ![]() an und können mir dann gerne alle Ihre Fragen zu Lithium, Gold, Silber oder meinen Neuempfehlungen stellen, wie Wealth Minerals, Para Resources oder Amara Mining. Jedenfalls freue ich mich auf unser nächstes Treffen.

an und können mir dann gerne alle Ihre Fragen zu Lithium, Gold, Silber oder meinen Neuempfehlungen stellen, wie Wealth Minerals, Para Resources oder Amara Mining. Jedenfalls freue ich mich auf unser nächstes Treffen.

Bis dahin und bis zur nächsten Ausgabe.

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Para Resources, I-Minerals, Medallion Resources, Moneta Porcupine, Treasury Metals, Wealth Minerals, Amara Mining. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien und Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)