Goldherz Report Ausgabe 28/2018 – Donnerstag, 19. Juli, 2018

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

ich weiß, in den letzten Wochen kam der GRATIS Goldherz-Report ein wenig zu kurz.

Das lag natürlich daran, dass ich die Werbetrommel für meinen Premium-Dienst gerührt habe.

Klar, der Start des PLUS-Dienstes ist eine großartige Erweiterung und wird Ihnen im GRATIS-Report künftig noch mehr tolle Ideen zuspielen.

Darum erlauben Sie mir bitte, dass ich in den Ausgaben hin und wieder auf meine Ideen und Erfolge verweise und auf die Möglichkeiten aufmerksam mache.

Trotzdem möchte ich mich in dieser Woche auch mit konkreten, aussagekräftigen, positiven Neuigkeiten zu bekannten Goldherz Werten bei Ihnen revanchieren.

Es ist mir ein wichtiges Anliegen, dass Sie sich im Goldherz Report wohl fühlen und darum werde ich Ihnen in Zukunft hervorragend recherchierte Ideen zuspielen, die Sie leicht und gewinnbringend umsetzen können.

Sie können sicher sein: Viele Erfolge werden wir in Zukunft gemeinsam über alle Ebenen (VIP, PLUS, GRATIS) feiern dürfen.

Viele Anleger verfahren nach dem Motto: “Kaufe ich mal, was mir so einfällt und schaue mal, ob es funktioniert.“

Das kann gut gehen, aber ein wenig Strategie kann nicht schaden.

Ein großer Erfolg war in den letzten Wochen mein strategischer Übernahmegedanke zu Nevsun Resources.

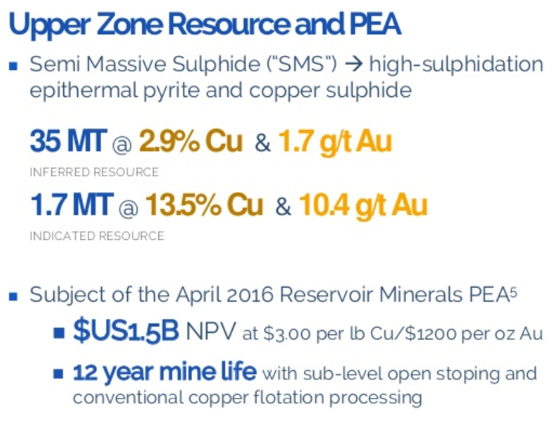

Erhöhung des Übernahmeangebots für mein Kupfer-Play Nevsun Resources

Bei der Kupferaktie Nevsun Resources (Toronto: NSU), die seit meiner Vorstellung im VIP-Report +83% gestiegen ist und seit Aufnahme der Berichterstattung im GRATIS-Report ebenfalls gute +10% zulegen konnte, hatte ich Ihnen vor wenigen Wochen bei Kursen um 4.30 CA$ geschrieben, dass wir hier wohl noch eine deutliche Nachbesserung des Übernahmeangebots sehen werden. Das ist nun passiert.

In den letzten Wochen ist der Kupferpreis nämlich leicht gefallen und die meisten Kupferaktien haben in den letzten Wochen negativ reagiert.

Darum glaubt Lundin Mining (Toronto: LUN), dass man mit einem neuen feindlichen Übernahmeangebot bei Nevsun Erfolg haben könnte. Nun ködert es die Aktionäre mit seiner 4,75 CA$ Cash-Offerte anstatt des vorher konstruierten Aktientauschs.

Die Aktie machte darum schon mal einen Satz auf 4.74 CA$. Offenbar sind die Anleger guter Dinge, dass mindestens dieses Angebot angenommen wird. Die Aktie wartet nun darauf, ob noch ein weiteres Angebot irgendwoher kommt. Wahrscheinlich spekuliert man auf Freeport, die einen Anteil an der Timok-Lower Zone halten und darum ein natürliches Interesse an einer Übernahme haben müsste.

Diese ergibt sich aus der starken PEA (Machbarkeitsstudie) mit einem Nettowert von 1,5 Mrd. US$.

Kein Wert wird dabei der Lower-Zone beigemessen. Diese wäre mit Sicherheit schon heute weitere 4-5 CA$ pro Aktie wert, wenn man diese entwickeln würde.

Nevsun Resources legte für die Lower Zone eine sehr positive Ressourcenschätzung vor, die den Markt aber nicht überraschte. Für mich liegt der faire Wert für Nevsun bei 4-6 CA$ allein für die “Upper Zone” des Timok-Projektes.

Immerhin besteht die Zone aus 31 Mrd. Pfund Kupfer (Wert: 100 Mrd. US$) sowie 10 Mio. Unzen Gold (Wert: 12 Mrd. US$).

Die Nevsun-Marktkapitalisierung liegt aber nur bei 1,1 Mrd. US$ und macht nur rund 1% des Rohstoff-Bodenwertes aus.

Hier wurde hoffentlich das letzte Wort noch nicht gesprochen. Ehrlich, ich fände es unglaublich schade, wenn das beste Kupferprojekt der Welt für ein Appel und ein Ei an Lundin ginge.

Aber so ist es zurzeit leider immer. Das starke Kurspotenzial eines Projektes erkennen nur die Minenprofis und diese sind bereit, Kursaufschläge von bis zu +100% auf massiv unterbewertete Aktien zu bezahlen.

Zum Glück wird meine Arbeit mit der Übernahme auch nicht abgeschlossen sein. Falls Lundin hier so billig davon kommt und wirklich Glück hat, dann wäre zu überlegen, ob deren Aktie vielleicht nicht sogar ein Kauf wäre. Denn wer auch immer Timok günstig bekommt, der reißt sich das weltbeste Projekt unter den Nagel.

Sie sehen, dass es weiterhin großartige Chancen im Minensektor gibt, in der Rohstoffpreis selbst nicht immer so entscheidend für die Aktienrenditen sind, wie Sie vielleicht annehmen.

Trotz des ekelhaften und kaum nachvollziehbaren Ausverkaufs beim Goldpreis.

Wobei Gold unter dem Strich in den letzten 3 Jahren gar nicht mal so schlecht abgeschnitten hat, wie viele meinen. Wirklich, Sie hätten wesentlich miserabler abgeschnitten, wenn Sie DAX-Aktien gekauft hätten. Diese haben sich nämlich gar nicht vorwärts bewegt. Mit Minen- sowie Goldminenaktien konnten Sie im gleichen Zeitraum mehr als +40% Gewinn erzielen.

DAX Papiere auf 3 Jahre -0,1%

Quelle: www.finanzen.net

Gold in 3 Jahren +11%

Quelle: www.Stockcharts.com

Es gibt sehr gute Gründe dafür, dass ausgesuchte Minenaktien weiter steigen können:

- Gute Unternehmen spekulieren weniger mit Fremdkapital und investieren ihr Eigenkapital mit Bedacht.

- Übernahmen werden nur noch selektiv und zu wesentlich günstigeren Bewertungen durchgeführt.

- Die Rohstoffpreisprognosen sind konservativ, Projekte werden mit stagnierenden Preisen bewertet.

- Der wichtigste Grund: Rohstoffe werden verbraucht. Jedes Projekt hält maximal 10-20 Jahre und darum muss die Exploration jedes Jahr einen Ersatz für 10% der gesamten Weltproduktion finden oder die Rohstoffe gehen uns aus. Es gibt nur eine handvoll Management-Teams, die in der Lage sind, Weltvorkommen zu entdecken und zu entwickeln.

Der Goldpreis befindet sich nun in einer hochinteressanten Auffangzone

Quelle: Stockcharts.com

Die Spanne beim Gold ist weiterhin so breit gesteckt, dass ich in den nächsten 12 Monaten weiterhin Kurse von 1.400 US$ für wahrscheinlich halte. Wie die früheren V-Böden Ende 2015 und Ende 2016 bewiesen haben, kann Gold von einem Tag auf den nächsten nach oben drehen und in wenigen Monaten 200 US$ steigen.

Statt also das Kind mit dem Bade auszuschütten und Gold wie Goldminenaktien zu verkaufen, wie es viele Anleger jetzt gerade tun, rate ich Ihnen dazu, weiter an beiden Anlageformen festzuhalten.

Immer wenn es am Goldmarkt so aussah, dass keine Hoffnung mehr bestünde, kamen die größten Erholungsphasen.

XETRA-Gold wieder einen Blick wert

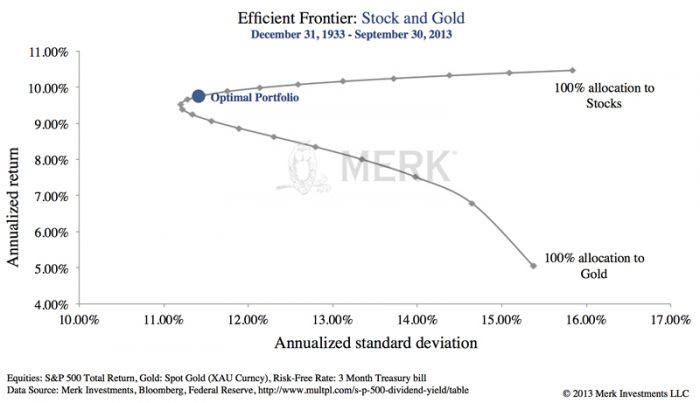

Vermögensstudien zeigen, dass ein Goldanteil von 10-40% des Gesamtvermögens auf lange Sicht viele Vorteile für die Rendite bringt.

Die genaue Zahl richtet sich nach der persönlichen Risikoneigung, den Vergleichsanlagen und dem Anlagehorizont. Je länger die Anlagedauer ist, desto wichtiger wird ein relativ hoher Goldanteil, der Sie vor starken Marktschwankungen absichert.

Von 1933 bis 2013 hätte ein Depot mit 40% Goldanteil die beste risikoadjustierte Rendite eingebracht

Quelle: Merk Investments Präsentation

Zyklisch sind wir jetzt an einem Punkt, der Ihnen in den nächsten Monaten und Jahren wieder gute Gewinne verspricht.

Meine persönliche Meinung ist die, dass ich gegenüber 10% Goldanteil im Depot sehr aufgeschlossen bin. Wobei ich bei einem Gold-Silber-Preisverhältnis von 80 eher zum Silber tendiere.

XETRA Gold (WKN: A0S9GB) ist aktuell wirklich sehr günstig und in 12 Monaten + 1 Tag können Sie die möglichen Gewinne dieser Anlage sogar steuerfrei mitnehmen.

Wobei ich eher davon ausgehe, dass Sie dieses Papier mindestens noch drei bis fünf Jahre als Depotbeimischung halten können.

Goldminen profitieren weiterhin bis 1.000 US$ Goldpreis

Gold ist für Goldminenaktien ein sicherer Verkaufskurs, egal ob der Preis nun 10% höher oder tiefer steht und die wenigen Firmen, die es bei jedwedem Goldpreis schaffen, neues Gold zu finden und/oder zu fördern, haben am Ende das größte Gewinnpotenzial.

Darum sehe ich das mit dem Goldpreis, für meine Strategie gar nicht so eng. Bis zu einem Goldpreis von 1.000 US$ pro Unze können Werte bei einzelnen Goldaktien und Explorern gehoben werden. Erst darunter wird es deutlich enger. Wobei die großen Goldminenkonzerne mindestens einen Preis von 1.100 US$ brauchen, um zu überleben und mindestens 1.300 US$, um zu expandieren.

Welche die Gewinner sein werden, prüfen mein Team und ich praktisch täglich.

Eine tolle Aktion war der jüngste Projektbesuch des Goldherz-Teams

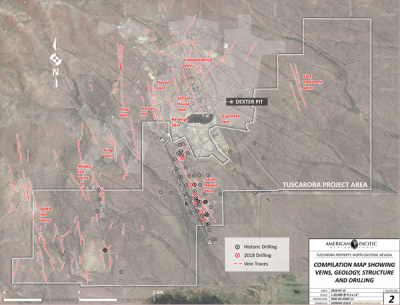

bei American Pacific Mining (Toronto: USGD – WKN: A2JE63)

Marco Messina, Chefredakteur von Aktie-X, hat sich als Goldherz-Korrespondent das Projekt von American Pacific Mining in Nevada genauer angesehen und dieses spannende Video für Sie zubereitet:

Goldherz-Korrespondent auf Projektbesuch bei American Pacific Mining

Goldherz-Korrespondent auf Projektbesuch bei American Pacific Mining

Sie erinnern sich, dass ich kurz vor Bohrbeginn positiv berichtete und der Aktie ein spekulatives Aufwärtspotenzial nach Ostern bescheinigte.

Mit dieser ersten spekulativen Phase – noch vor Beginn der Bohrarbeiten – waren in wenigen Wochen runde +36% Tradinggewinn möglich. Danach fiel die Aktie wieder zurück, was zurzeit leider typisch für Explorer ist.

American Pacific mit steilem Anstieg vor den ersten Bohrergebnissen

Quelle: Stockcharts.com

Natürlich ist es noch mindestens 12-24 Monate zu früh, um die Aktie und das Projekt endgültig zu bewerten. Doch ich meine, dass American Pacific für ein Unternehmen im Anfangsstadium und mit seiner aktuellen Marktkapitalisierung von 5 Mio. CA$ doch schon einige vielversprechende Referenzen vorzuweisen hat.

- Der Chefgeologe war beim Goldkonzern Newmont Mining für die Entwicklung von Millionen-Unzen Vorkommen zuständig.

- Das Tuscarora-Projekt beinhaltet ein ehemaliges Minengebiet, das um 1870-1900 im Tagebau gefördert wurde ebenso wie 1980. Danach verfiel es in einen 30-jährigen Dornröschenschlaf.

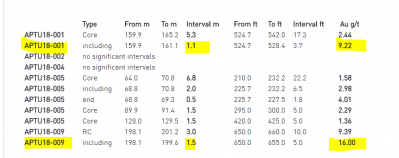

Die am 28. Juni veröffentlichten Ergebnisse der ersten 9 Bohrungen des insgesamt 19 Löcher umfassenden Bohrprogramms der 1. Phase waren interessant, aber noch “nicht der Burner.“

Zwei Bohrungen trafen dabei auf eine signifikante Goldmineralisierung

Eric Saderholm, Chefgeologe von American Pacific (Ex-Chefgeologe beim Goldkonzern Newmont Mining): “Wir sind mit diesen ersten Ergebnissen bei Tuscarora sehr zufrieden. Wir trafen die Gesteinszone ungefähr dort an, wo wir sie erwartet hatten, und die signifikanten Intervalle von hoher Qualität stimmen mit denen früherer Bohrkampagnen überein“, kommentierte er die ersten Bohrergebnisse mit Freude.

Sie sollten beachten, dass American Pacific hierbei zunächst nur der South Navajo Ader als einziger Ader nachgeht. Und das auf einem Gebiet, welches insgesamt 13 Adern umfasst und als multiples, hochgradiges Adernsystem eingestuft wird. Am 18. Juli veröffentlichte das Unternehmen eine NEWS, die das gesamte System auf dem Projekt noch einmal näher bringt.

“Alle diese Adern und Ansammlungen von Adern wurden historisch mit weniger als 10 Bohrlöchern untersucht und werden ein Schwerpunkt unserer Explorationsarbeiten sein. Adern mit den im Süd-Navajo-Gebiet vorkommenden Gehalten wären längst abgebaut worden, wenn sie nicht durch eine relativ dünne Kiesdecke verdeckt worden wären. Das ist das interessante Projektpotenzial von Tuscarora“, so Chefgeologe Saderholm.

Mit anderen Worten: Das bedeutet, dass sich ein großes Potenzial entwickelt, sobald sich die Mineralisierung unterhalb der Kiesdecke lokalisieren lässt.

Die nächsten Bohrergebnisse werden mit Spannung erwartet

Wenn Tuscarora mit seinen Bohrergebnissen nur einen richtigen TREFFER landet, dürfte die Aktie erhebliches Sprungpotenzial besitzen.

Hier kann selbst eine kleine Nachfrage dazu führen, dass die mikrobisch kleine Marktkapitalisierung von zurzeit 5 Mio. CA$ auf fruchtbaren Boden trifft.

Ein Volltreffer bei den Bohrergebnissen könnte dem Kurs Feuer unter dem Hintern machen

Wer weiß, vielleicht ist das schon mit den noch ausstehenden 11 von 19 Bohrergebnissen möglich, die in Kürze veröffentlicht werden?

Wissen werden wir es erst, wenn es soweit ist. Aber ich glaube, detaillierter nimmt kein Zweiter einen klitzekleinen Goldexplorer auseinander und reist dafür tausende Kilometer in den letzten Winkel im entfernten Nevada, wie das unsere Korrespondenten für den Goldherz-Report tun.

Vor allem macht das Video sehr deutlich, wie Sie Minenaktien schon in einer Frühphase anschauen und bewerten können.

Para Resources könnte ein großer Erfolg werden

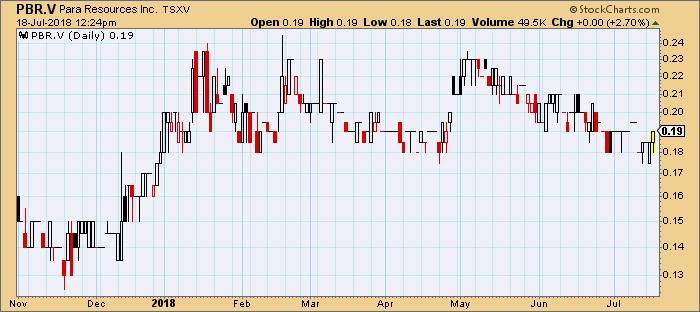

Einen großen Erfolg verspricht die Aktie von Para Resources (Toronto: PBR – WKN: A14YF1), die seit der gestrigen Wochenausgabe eine PLUS-Tradingposition ist. Der Titel ist gut geeignet, um Tradingpotenzial zu nutzen und steht auch näher an der Produktionsreife.

Das heißt für Sie, dass ich in der Aktie in den nächsten 3-6 Monaten durchaus erhebliches Kurspotenzial von mindestens runden +50% erwarte. Wobei ich mir bei Para sogar einen Anstieg von bis zu +100% vorstellen könnte.

Seitdem der Markt das Potenzial der Gold Road Mine in Arizona erkannt hat, konnte sich die Aktie sehr gut entwickeln.

Der Minenstart sollte nur wenige Millionen Dollar kosten.

Sie erinnern sich vielleicht: Die am 1. Mai veröffentlichten Rahmendaten der Machbarkeitsanalyse waren schon einmal Gegenstand einer umfassenden Aktienanalyse bei meinem Content-Partner sharedeals.de.

Eine kürzlich abgeschlossene Finanzierungsrunde bei 0.20 CA$, die frisches Entwicklungskapital in die Kassen spült, sollte dabei helfen, den Kurs über diesem Niveau zu halten.

Immerhin haben Investoren mehr als 3 Mio. CA$ auf diesem Niveau investiert. Großaktionäre, die jede Kapitalerhöhung fleißig mitgezeichnet haben, werden ihre zwischenzeitlich zum Unternehmensaufbau bereitgestellten Kredite ebenfalls zu Kursen zwischen 0.30 und 0.40 CA$ wandeln.

Das alles zeigt, dass der Kurs bei 0.20 CA$ einen Boden bilden sollte. Seit Jahresbeginn läuft die Aktie sehr stabil seitwärts.

Para Resources: Bildet der Kurs eine Basis vor dem nächsten Anstieg?

Quelle: Stockcharts.com

In dieser Woche hat das Management mit dem Abschluss einer Absichtserklärung für eine Finanzierungszusage über insgesamt 16 Mio. US$ eine weitere positive Überraschung verkündet und macht nun wirklich Nägel mit Köpfen.

Pandion Mine Finance LP vertraut demnach darauf, dass es dem neuen Management bald gelingt, die in Arizona brach liegende Gold Road Mine alsbald in Gang zu setzen und den Minenbetrieb aufzunehmen, so dass 50.000 Goldzunzen an Pandion geliefert werden, die den Minenstart mit einem Vorschuss auf die Goldlieferung unterstützen.

Für Para-Aktionäre hat der jetzige Deal den Vorteil, dass wohl keine neuen Aktien mehr ausgegeben werden bräuchten und das Verwässerungsrisiko klein gehalten wird.

Mit 50.000 Goldunzen, die geliefert werden sollen, ist der Anteil an der laufenden Goldproduktion (30.000 Unzen pro Jahr) überschaubar und die ersten Goldlieferungen werden erst ab dem 2. Produktionsjahr an Pandion erfolgen, was etwas Spielraum für den Produktionsstart und die Etablierung eines positiven Cash-Flows ermöglicht. Dieser sollte letztendlich auch den Aktionären in Form steigender Notierungen zugute kommen.

Fazit

Unter dem Strich besitzt das Gold Road Projekt einen Nettowert von mindestens 100 Mio. CA$ nach Steuern bei einer erheblich geringeren Marktkapitalisierung von 32 Mio. CA$. Das ist ein Discount von 70% auf den “inneren Wert”.

Mit der erfolgten Finanzierung im Rücken kann dieser Nettowert voll gehoben werden. Der aktuelle Abschlag wäre darum spätestens beim Produktionsstart nicht mehr legitim.

Bis dahin wäre noch ein Risikoabschlag möglich. Dieser sollte sich aber maximal bei 50% orientieren.

Der Kurs müsste darum relativ schnell über 0.30 CA$ steigen können, zumal die Mine in Kolumbien weiter produziert und erheblich mit zum Wert des Unternehmens beiträgt.

Wenn es so weitergeht, wird Goldherz Report 2018-2019 ein weiteres Rekordjahr feiern!

In diesem Sinne.

Bis nächste Woche!

Es grüßt Sie Ihr,

Chefredakteur Goldherz Report

Der nächste Goldherz Live-Chat Termin:

![]()

Zur nächsten Goldherz Sprechstunde begrüße ich Sie am Montag, den 23. Juli, ab 19:00 Uhr im sharedeals.de Live-Chat!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenskonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: The Green Organic Dutchman, Renaissance Oil, Granada Gold Mine, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenskonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenskonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Kenadyr Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Northern Empire Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen

- Granada Gold Mine: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Renaissance Oil: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- American Pacific Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt.)