Goldherz Report Ausgabe 44/2017 – Donnerstag, 14. Dezember, 2017

Liebe Leserinnen und Leser,

Liebe Leserinnen und Leser,

ich fasse mich in dieser Woche kurz. Mit Sicherheit haben Sie zurzeit viel Besseres zu tun, als sich mit meinem Gesülze über Gold & Silber abzugeben. Bestimmt wartet der Glühweinstand auf Sie oder die Sonneninsel. So wie bei einem Leser, der sich jüngst bei mir für einen gelungenen Trade bedankte und mir folgendes Bild schickte.

Ehrlich, da könnte ich fast neidisch werden. Doch ich lebe von Ihrem Erfolg. Vor allem bin ich glücklich, dass ich mit Ihnen gemeinsam im Sharedeals-Universum 2017 wieder horrende Gewinne machen durfte.

In diesem Jahr haben Sie vielleicht mehr mit Biotech- und Technologieaktien verdient, doch irgendwie habe ich das Gefühl, dass es sich bald wieder richtig lohnen könnte, die Chancen bei Gold & Silber wahrzunehmen. Immerhin:

Sie konnten mit meinem “Ausweichmanöver” und der Spekulation mit Kupfer +64%, Uran +39% und Lithium, einmal bis zu +100% und ein weiteres Mal +150%, einfahren. Das ergibt eine ansprechende Durchschnittsrendite von +88% in den vergangenen drei Monaten. Insofern hat es sich trotz der Seitwärtsbewegung beim Gold ausgezahlt, den Rohstoffen treu zu bleiben. In den nächsten Monaten werde ich mich noch weiter im vorhandenen Aktien-Universum ausbreiten. Das heißt:

Neue, ultraschnelle IT-Infrastruktur in Form eines Super-Computers namens Watson, der die Aktienmärkte sekündlich nach den besten Chancen abgrast und vielleicht sogar noch entscheidender, ein frischer Co-Analyst, der vor Ideen und Tatkraft nur so sprudelt, werden uns alle im neuen Jahr einen gewaltigen Schritt nach vorne bringen.

Bleiben Sie gespannt. Zumal ich mir sicher bin, dass Goldherz Report bald der meist gelesene Börsenreport in Deutschland sein wird. Mindestens im Goldsektor ist er es heute schon. Sie waren von Anfang an dabei. Egal ob Sie seit dem Start im Dezember 2015 mitlesen oder sich erst diese Woche eingetragen haben, seien Sie sicher: Der Rohstoff-Bullenmarkt, der vor allem auch ein Edelmetall-Bullenmarkt sein wird, steckt erst in den Babyschuhen und wird sich bis weit in die 2020er Jahre hinein beschleunigen. Auch wenn es sich heute vielleicht noch anders anfühlt …

Cryptos übernehmen den Planeten oder doch nur das Wasserglas?

Es scheint mir so, dass die Aufmerksamkeit der Medien mittlerweile völlig dem Rauschzustand der Crypto-Währungen gilt.

Selbst die Tagesthemen berichteten am Montag selten ausführlich auf Tagesordnungspunkt 1.) und räumte dem Bitcoin-Thema und der neuerlichen Future-Einführung an der CBOE volle fünf Minuten Sendezeit ein. Das stimmt, denn ich habe es gestoppt.

Meine Vermutung wäre, dass Bitcoin zuerst in den Tagesthemen und später in der BILD-Zeitung auf der ersten Seite thematisiert werden, bevor der große Absturz kommt, wie seinerzeit am “Neuen Markt”.

Während die Crypto-Coins die volle Bandbreite an Infos und Aktien wenigstens noch ein Mindestmaß an Berichterstattung bekommen, fällt bei den Edelmetallen sämtliche Berichterstattung aus. Es sei denn, es geht darum, Goldanleger zu verunglimpfen. Das gehört seit 1969 und zu Preisen von 35 US$ pro Unze zum guten Ton des Establishments. Den Goldpreis störte es nicht. Denn der steht mit 1.240 US$ pro Unze beim 35-fachen des Standes von vor 50 Jahren und strebt à la longue unaufhaltsam aufwärts.

Sie tun also gut daran, wenn Sie losgelöst von der Euphorie denken und eine von der Massenbewegung unabhängige Anlagestrategie vollziehen.

Manchen, wie mir, fällt das leicht. Anderen, die gerne den neuesten Modetrends folgen, tun sich schwerer damit und kaufen lieber das was am schnellsten steigt.

Die Frage lautet, was ist besser?

Meiner Erfahrung nach ist es so: Oft sind Sektoren, die über zehn Jahre besonders stark waren und mit Abstand am höchsten bewertet sind, nicht die besten Anlagen auf Sicht der nächsten zehn Jahre.

Das liegt einfach an der Börsenpsychologie. Selbst wenn die technologische Revolution der Cryptos zu recht ausgerufen wird. Am Ende nützt das einem Anleger herzlich wenig, wenn seine Investments über die kommenden fünf Jahre nur fallen. Denn viele Trends werden von der Börse und den Anlegern dort jahrelang ignoriert. Erst wenn es einmal erkannt wird, werden die Ereignisse immer wieder um zehn Jahre im Voraus eingepreist.

Das große Spiel mit den Coins

Bei Coins spekulieren Anleger heute auf den Stand im Jahre 2027 und was sich bis dahin noch technologisch tut. Wer dann das Rennen macht, das weiß wohl nur die Börsenfee.

Um dem Wahnsinn noch einen draufzusetzen, habe ich mir selbst letztes Wochenende eine “CryptoKatze” gekauft und dafür echtes Geld in kryptische ETH (Ethereum) getauscht. Diese habe ich dann in meine neue, virtuelle Katze investiert.

Wenn Sie jetzt denken, der spinnt doch der Goldherz, dann kann ich Sie beruhigen. Alle 15 Minuten wird eine neue Katze auf den Markt geworfen, die zurzeit mit 8 ETH bewertet wird (das sind “nur” knapp 4.000 Euro). Aber es kommt noch besser. Denn in nur zwei Wochen wurden auf dem Miezekätzchen-Marktplatz schon Katzen im Wert von 8 Mio. Euro gehandelt. Die Transaktionen blockieren bereits rund 10% des gesamten Ethereum-Netzwerks.

Na dann … Aber klar, eine Blase gibt es nicht …

Wenn ich wirklich nichts Besseres zu tun weiß, dann schreibe ich Ihnen in der nächsten Woche gerne noch mehr über mein “CryptoKitties”-Abenteuer, obwohl das eine Redakteurin von der Zeit in ihrem Artikel schon ausführlichst beschrieben hat.

Auch die Zentralbanken der Welt wollen und werden dem Papiergeld den Garaus machen. Vielleicht mit Katzen?

Egal, wie besorgt Sie sind, es ist bereits ausgemachte Sache. Es wird kommen, ob Sie es wollen oder nicht.

Die australische Zentralbank ist – wie die Financial Times berichtet – gerade dabei, Technologien wie Blockchain oder Distributed Ledger zu testen. Konkret denkt sie an die Einführung elektronischer Banknoten, deren Wegbereiter die Bitcoin-Spekulation sein dürfte.

Brechen Bitcoin zusammen, dann haben die Zentralbanken der Welt definitiv einen Joker in der Hand, um elektronische “Tokens” einzuführen, die das Papiergeldsystem auf eine neue Stufe bringt.

So wie John Law von 1718 bis 1720 mit seiner Mississippi Company die damalige Welt auf den Kopf stellte. Auch wenn die Aktien schnell wertlos wurden und der gute Law beinahe am Galgen endete … Nein, quatsch, er starb als armer Mann an einer Lungenentzündung. War er doch Wegbereiter unseres heutigen, betrügerischen Papiergeld- und Bankensystems.

Wenn Sie die Historie von John Law interessiert und Sie lieber einen unterhaltsamen Roman lesen und keine trockene wissenschaftliche Abhandlung, dann kann ich Ihnen über die kommenden Festtage den Schweizer Autor Claude Cueni wärmstens empfehlen mit seinem Buch: Das grosse Spiel! Darin beschreibt er die abenteuerliche Lebensgeschichte von John Law. Das Buch gibt es auch gebraucht über den mit Amazon verbundenen Händler reBuy ab 0,88 € und ist die Investition absolut wert.

Das Einzige, was wir als Menschheit gemeinsam erreichen können und auch tun sollten, ist uns so lange wie möglich gegen das Bargeldverbot zu stemmen und standfest vor dem Zentralbank-Einheitsgeld zu verweigern. Das könnte gelingen, indem Sie sich standfest weigern, ihre Kreditkarten zu benutzen. Ich weiß, das ist gar nicht so leicht. Immer wenn ich an der Kasse im Supermarkt stehe und in mein gähnend leeres Portemonnaie starre, habe ich schon verloren.

Früher trug ich stets ein paar leichte Scheine herum, aber seit der 500-Euroschein weg ist, wird es auch immer schwerer.

Aber ich habe eine bessere Idee: Legen Sie möglichst viel im Anti-Zentralbankgeld an, dem Gold oder sogar noch besser in physischem Silber.

Aktuell scheint es wieder ähnlich zu sein. Der Technologiesektor ist auf Jahressicht +26% gestiegen. Das ist auch auf die starke Konzentration einiger weniger Werte in den ETFs zurückzuführen, die automatisch nach oben geschoben werden, weil die Algorithmen das so bestimmen.

Doch Investoren dürfen nicht vergessen, dass im IT-Segment ein brutaler Verdrängungswettbewerb herrscht. Die langfristige Rendite von Technologieaktien liegt – bezogen auf den Durchschnitt – nur bei 5% pro Jahr. Das liegt deutlich unter den Renditen der meisten anderen Sektoren, die eher bei 8% p.a. anzusiedeln ist.

Darum wäre ich nicht so sicher, die Trends der zurückliegenden Jahre auf immer und ewig fortzuschreiben.

Eine Frage dürfte Sie jetzt sicher am meisten interessieren: Stimmt es, dass Bitcoin den Edelmetallen den Rang abläuft und gibt es tatsächlich eine Abkehr vom Gold?

Ist vielleicht Bitcoin sogar für den stagnierenden Goldpreis verantwortlich, wie es einige Experten vermuten, darunter auch namhafte Investmentprofis?

Kurzfristig scheint das tatsächlich so, insofern Sie die letzte Bewegung beim Gold nach unten und Bitcoin nach oben anschauen:

Gold runter (wie erwartet) Bitcoin rauf – Wie lange noch?

Quelle: Stockcharts.com

Wie sind die realen Auswirkungen tatsächlich, von der reinen gefühlten Entwicklung abgesehen?

Eine Antwort darauf fällt mir nicht leicht. Denn ich glaube schon, dass die Spekulationen an den Kapitalmärkten ultra heiß gelaufen sind. Damit meine ich nicht nur mit Bitcoin, der eher die Spitze des Eisberges darstellt. Es sind also mehrere Faktoren, warum Gold etwas in Vergessenheit geraten ist.

Die Marktkapitalisierung von Bitcoin und des gesamten Coin-Universums haben sich in den vergangenen Jahren von 2% auf rund 30% der Marktkapitalisierung des handelbaren Goldes erhöht.

Wenngleich ich hinzufügen sollte, dass das tatsächliche Goldvermögen, das in Schließfächern, bei Zentralbanken, in vergessenen Bunkern, als Schmuck oder möglicherweise am Boden bayerischer oder österreicherischer Bergseen liegt, deutlich größer ist und laut Aussagen von Goldman Sachs einen Wert von 8 Billionen US$ aufweist. Das wäre immer noch das 30-fache von Bitcoin, stellt aber im Vergleich zu den 170 Billionen US$ in Aktien und Anleihen (siehe Spiegel-Artikel) nur einen Bruchteil des Weltvermögens dar. Sind Bitcoins vom Größenverhältnis vielleicht doch nur ein “Sturm im Wasserglas”?

Spätestens 2027 werden Sie es wissen. Meine Prognose von August 2017 steht nach wie vor: Gold wird den Bitcoin-Kurs einholen und sogar überholen! Jetzt habe ich das Bild des alten Ulbricht im Kopf, der einmal sagte: “Überholen ohne einzuholen”

Lassen wir das und kommen zu Weihnachten.

Die Börsen feiern Weihnachten – New Yorker Börse im Lichterglanz

Der Weihnachtsmann meint es in diesem Jahr besonders gut mit uns Goldanlegern. Pünktlich zum Festschmaus gibt es wieder tolle Gelegenheiten, die für 2018 ein profitables, gewinnträchtiges Jahr versprechen.

Darum habe ich Ihnen pünktlich vor dem Festbraten in der nächsten Woche ein kleines Weihnachtsgeschenk vorbereitet. Sie müsse es natürlich nicht vor Weihnachten erwerben. Denn vielleicht haben Sie gerade andere Ideen ihr Kapital einzusetzen, als für eine neue Aktienspekulation freizumachen.

Doch über die nächsten Wochen, Monate und über das kommende Jahr erwarte ich mir von dieser Aktie durchaus mindestens einen starken Aufwärtsschub.

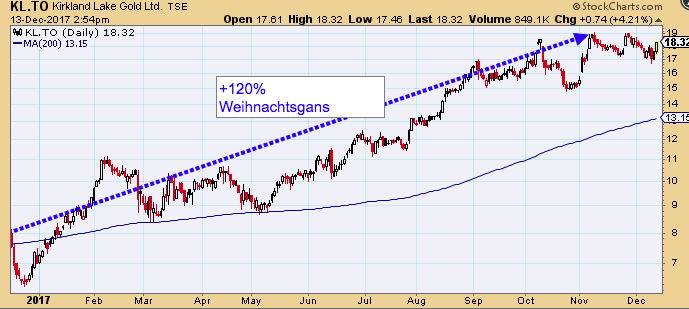

Letztes Jahr habe ich Ihnen zur vergleichbaren Zeit vehement die Aktie von Kirkland Lake Gold (Toronto: KL – WKN: A2DHRG) als die am prallsten gefüllte Weihnachtsgans vorgestellt.

Hoffentlich haben Sie dort investiert und zehn Monate danach im Oktober, wie ich es geraten hatte, Kasse gemacht und +125% verdient. Wer abgebrüht genug war und erst nach dem Heiligen Abend kaufte, machte locker +150% Gewinn. Nun habe ich kurz nachgeschaut und festgestellt, dass es dieses Jahr keine bessere Goldminenaktie gab, die im Junior-Index vertreten ist. Die zweitbeste Aktie hatte “nur” +90% und heißt Koza Altin Izletmeleri. Ich bin sicher, dass Sie von der Aktie noch nie etwas gehört haben. Geschweige denn letztes Jahr ahnen konnten, dass sie steigen würde.

Also darf ich durchaus etwas stolz sein, dass ich Ihnen DEN STÄRKSTEN GEWINNER 2017 vorgestellt hatte.

Die Weihnachtsgans 2017 – Kirkland Lake Gold

Quelle: Stockcharts.com

Bitcoin-Fans werden nun dagegen halten und sagen, dass sie diese Performance in vier Wochen erreicht haben. IOTA-Anhänger konnten in den letzten 14 Tagen sogar +300% machen.

Aber seien Sie sicher: Es werden auch wieder Zeiten kommen, in denen ein Jahresgewinn von +150% gefeiert werden darf, und nicht nur ein “Taschengeld” ist.

Zumal ich für die Analyse von Kirkland Lake Gold damals viel Zeit investiert habe, jeden Bilanzposten dreimal umgedreht und den Lebenslauf des Managements bis zum Kindergarten durchleuchtet habe.

Mir scheint es fast so, die heutigen Anlegergeneration scheint sich um solche Details kaum noch zu scheren.

Kürzlich sprach ich mit dem 19-jährigen Sohn eines meiner langjährigen Bekannten, den ich in Anlagedingen berate. Er meinte einfach, dass er mit seinen Apps und Cryptos in wenigen Wochen mehr Geld verdient hätte als sein “oller” Vater, der mit irgendwelchen Value-Aktien und Gold-Investments dafür Jahre benötigt.

So ähnlich muss sich wohl mein Vater gefühlt haben, als ich 1995 mit den ersten Aktien von Netzwerk-Ausrüstern um die Ecke kam und er noch auf seinem Paket von Australien-Anleihen und Bergbauern wie BHP Billiton saß.

Mein Vater sagte damals nur: “Junge, ich bin stolz auf Dich, wie Du dich im Börsenumfeld bewegst, aber ich sage Dir, ohne Rohstoffe wäre das alles gar nicht möglich. Die Welt braucht Rohstoffe aus Australien. So habe ich 1980 bis 1990 verdient und werde es wieder tun.”

Er hatte mal wieder recht…

Rob McEwen bereitet die Weihnachtsgans 2018 vor

Eigentlich bin ich der Ansicht, dass uns Northern Empire Resources (Toronto: NM – WKN: A2DSW2) die leichtesten Gewinne für 2018 bringen soll.

Andererseits kann man eine Kirkland Lake nur schwer mit dem Entwickler und Explorer Northern Empire vergleichen. Darum wollte ich unbedingt noch eine künftig wachsende Cash-Flow-Aktie in meinen Basiswerten sehen.

Heute habe ich mit McEwen Mining (Toronto: MUX – WKN: A1JS7T) eine erste langfristige Investitions-Idee für Sie. Auf die Möglichkeit, Ihnen eine McEwen Mining vorzustellen, habe ich tatsächlich seit Januar 2016 gewartet. Nur der Kurs spurtete einfach davon und erreichte Mitte Februar schon >2 CA$, so dass ich die 1. Gewinnwelle bei den Minenwerten mit anderen Titeln einfuhr.

Nach dem zwischenzeitlichen Hoch von >6 CA$, das im Juli 2016 erreicht war und durch keine fundamentale Analyse mehr erklärbar war, ging die Aktie seither im Rückwärtsgang wieder auf 2.50 CA$. Auf diesem Niveau liegt seit Längerem meine obere Kante, der tiefstmöglichen Bewertungsspanne. Die langfristig optimistische Einschätzung zu den Projekten und vor allem das Management von CEO Rob McEwen sollte bei dieser Aktie ein Garant für Kursgewinne sein.

Es ist keine Aktie, die Sie “geschenkt” bekommen. Qualität hat bei Goldaktien immer einen hohen Preis. Doch ich glaube, dass McEwen Mining auf dem aktuellen Niveau eine preiswerte Investition ist und preiswert ist für diese Aktie eher selten. Darum würde ich an Ihrer Stelle damit beginnen zuzugreifen und ein paar Stücke einzusammeln (so lange das gegenwärtig günstige Kursniveau besteht).

Mit dieser Aktie hätte ich wahrscheinlich auch noch warten können. Doch ich befürchte, dass wir in einigen Wochen bis Monaten alle Hände voll zu tun haben werden, um die kurzfristigen Gewinnchancen einzuordnen.

Das alles vielleicht sogar in einer Phase, die für den breiten Markt sehr schwer verlaufen wird. Denn das technische Korrekturrisiko beziffere ich bezogen auf die US-Indizes mit 15%. Fundamental wäre sogar ein noch stärkerer Einbruch denkbar. Doch dafür wäre eine Grundbedingung, dass wir eine Rezession schlittern. Dieses Risiko steht nicht unmittelbar bevor, rückt jedoch näher. Zurückzuführen ist das auf die zunehmende Ignoranz der US-Notenbanker, deren Prognosefähigkeit bei gleich Null liegt.

Die US-Notenbank arbeitet mit ökonomischen Modellen, die allesamt veraltet sind. Rein von den monetären Entwicklungen her gesehen, müsste der Aufschwung weltweit längst selbsttragend sein und wir müssten, nach einhelliger Meinung der Volkswirte, inmitten einer wirtschaftlichen Boomphase stehen, die inflationär geprägt sein sollte.

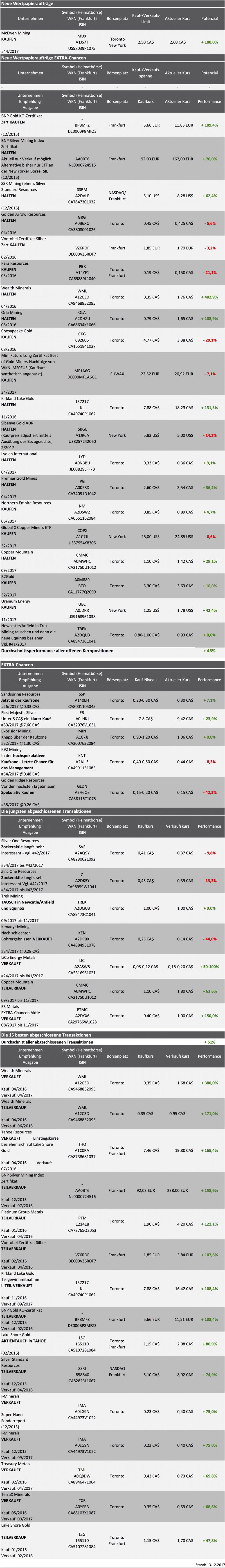

Aktuelle Aufträge und Positionen

Ihr persönliches Weihnachtsgeschenk:

Eine Investitionsidee für 2018

McEwen Mining (Toronto: MUX – WKN: A1JS7T Kurs: 2.62 CA$)

Kaufspanne: 2.50-2.60 CA$ – Kursziel: 5 CA$ Potenzial: +100%

Internetseite von McEwen Mining

Unternehmenspräsentation von McEwen Mining v0m 11. Dezember:

Präsentation: McEwen Mining

Zwischen dem Nikolaustag, der Ihnen hoffentlich viele Walnüsse, Mandarinen und Lebkuchen bescherte, und der Weihnachtsgans, habe ich auch noch eine interessante Festschmaus-Aktie für Sie. Auf deren Wiedereintritt in die Kaufzone habe ich, wie erwähnt, seit 1 1/2 Jahren gewartet.

Leider war die Aktie ausgerechnet gestern, zum Zeitpunkt der Artikelerstellung, mit +10% im Plus und hat damit seit gefühlter Ewigkeit den ersten grünen Tag.

Immerhin kann ich mich damit trösten, dass ich diesen Anstieg geahnt hatte. Denn ich habe am 8. Dezember meinen VIP-Club-Mitgliedern geschrieben, dass wir bei McEwen jetzt in die Kaufzone unter 2.50 CA$ eingetaucht sind. Wenn Sie wissen möchten, was der Goldherz VIP-Club ist und sich dafür interessieren würden, dass ich Ihnen unverbindlich nähere Infos zukommen lasse, dann schreiben Sie mir eine E-Mail.

Kurzfristig war das eine gute Idee. Denn seit dem Tief, das exakt am 8. Dezember erreicht wurde, sprang die Aktie an.

Da die Zeit drängt, gebe ich hier nur die wichtigsten Eckdaten weiter. Alle Bausteine greife ich in der nächsten Ausgabe auf.

Die drei wichtigsten Kernbausteine von McEwen Mining

- Rob McEwen

- Rob McEwen

- Rob McEwen

Mehr brauchen Sie für die Anlegeentscheidung eigentlich gar nicht wissen!

Rob McEwen ist wahrscheinlich jedem Goldinvestor ein Begriff.

Falls Sie Rob McEwen noch nicht kennen

Wenn die Herren Leser ihre Augen bitte von unten rechts im Bild nach oben links wandern lassen, dann finden Sie ihn:

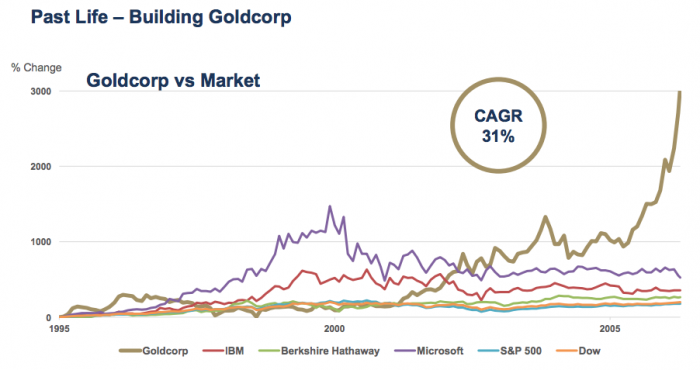

Über Rob McEwen könnte ich ein ganzes Buch schreiben. Sie finden seinen Namen im Telefonbuch unter “Legendärer CEO von Goldcorp“. Er hat diesen Goldkonzern fit für das 21. Jahrhundert gemacht. Unter seine Ägide avancierte Goldcorp zum zweitgrößten Goldkonzern der Welt, wobei das Unternehmen unter seiner Führung einer der wachstumsstärksten Goldwerte der Welt war und eine Performance von +3.000% erreichte.

Unter seiner Regie schlug Goldcorp während des Goldbärenmarktes sogar Warren Buffetts Value-Holding Berkshire Hathaway und hängte Wettbewerber wie Barrick Gold und dessen schillernden Gründer Peter Munk ab.

Doch wie das bei so großen Firmen oftmals passiert, übernahmen bei Goldcorp aktivistische Aktionärsvertreter, der Aufsichtsrat, kurzum die Erbsenzähler ohne jegliche Phantasie, und Bürokraten das Steuer und verdrängten den Self-Made-Macher Rob McEwen, der vorausschauend plante und voller Pläne und Ideen blieb.

Mit McEwen Mining gründete er dann sein neues Unternehmen, in das er selbst über 100 Mio. US$ investierte und nun langsam aber sicher entwickelt.

Als größter Einzelaktionär und CEO hält McEwen 24% an der Firma und besitzt damit von allen Aktionären das größte Stimmrecht und den stärksten Einfluss auf das Unternehmen. Doch es kommt noch besser. Damit ihm keine Interessenkonflikte nachgesagt werden, zahlt er sich selbst nur ein Gehalt von symbolischen 1 US$ aus und die Optionen (Warrants), die er hält, löst er so oft wie möglich in Aktien ein, die er auch längerfristig behält.

Wenn er sich also die Taschen füllen will, dann tut er das nicht durch Management-Gehälter, sondern indem die McEwen-Aktien steigen.

Sie fragen vielleicht, ob ich einen Garantieschein für den Erfolg dieser Aktie habe? Nein, aber ich bin mir doch sehr sicher, dass die Aktie von jetzt an wieder deutlich besser laufen wird wie die meisten Vergleichswerte im HUI-Goldminen-Index.

McEwen Mining ist ein klarer Outperformer

Quelle: Stockcharts.com

Sie fragen vielleicht, ob ich einen Garantieschein für den Erfolg dieser Aktie habe?

Nein, aber ich bin mir doch sehr sicher, dass die Aktie von jetzt an wieder deutlich besser laufen wird wie die meisten Vergleichswerte im HUI-Goldminen-Index.

Bei McEwen Mining steht meiner Ansicht nach in den kommenden drei bis fünf Jahren eine Kettenreaktion bevor, die an die Anfangsjahre von Goldcorp erinnert.

Hier sehe ich das Potenzial einer gigantischen Value-Kreation, in den kommenden drei, fünf und zehn Jahren.

Eigentlich müsste ich für die einzelnen Bausteine, die ich Ihnen in der nächsten “Weihnachtsausgabe” noch näher beschreiben möchte, fast schon Geld verlangen. Aber ich finde, Sie sollten 2018-2020 mit mir zusammen richtig viel Geld verdienen. Darum schenke ich mir die Veröffentlichung einer kostenpflichtigen Analyse und gebe Ihnen diesen Tipp für 2018 Gratis!

Es wäre also folgerichtig, dass Sie den Wert nun ab der heutigen Ausgabe in Ihre Investitionsliste aufnehmen.

Als Kaufniveau können Sie ein Limit zwischen 0 und 2.50 CA$ nehmen. Ja, ich schreibe absichtlich von 0 bis 2.50$, weil ich aktuell wirklich nicht weiß, wie stark der Wert (unberechtigt) noch fallen könnte, wenn die US-Steuer-Saison abläuft. In diesem Jahr dürften alle Anleger bei McEwen im Minus sein. Darum verkaufen viele Anleger die Aktie mit Verlust, verrechnen ihr Saldo und steigen dann im Januar wieder ein.

Rein von der Logik müsste zum Jahresende Schluss sein mit dem Kursverfall, weil dann alle, die den Wert von rund 5-6 CA$ bis jetzt gehalten haben, raus sein dürften und nur noch die echten Value-Füchse dabei sind, die auch die Projekte gut kennen.

Mit Black Fox kaufte man im Sommer eine Mine im Timmins Camp für Cash 7,5 Mio. mit einem Wert von 500 Mio. US$:

McEwen kennt das Camp und wird weiteres Erz erkunden und akquirieren, so dass man Black Fox als zentrale Verarbeitungsanlage wieder flott bekommen wird. Das ist aber, zusammen mit den bekannten mexikanischen Assets, die schon seit Jahren im Konzern enthalten sind, nur der Cash-Flow-Teil der Story.

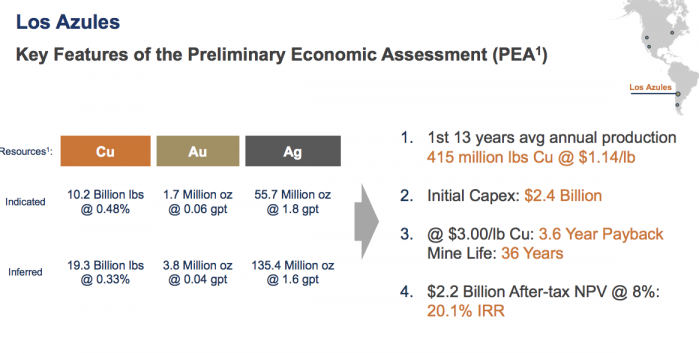

Das richtige Aufwärtspotenzial entsteht aus dem Los Azules Kupfer-Gold-Porphyr-Vorkommen.

Dieses Projekt ist ein Gigant und besitzt 30 Jahre Minenleben, im nun nach den Wahlen für Rohstoffe hochinteressanten Land namens Argentinien.

Argentinien hat m.E. mindestens zehn glänzende Jahre vor sich, vielleicht sogar mehr. Allein schon wegen dem Potenzial beim Lithium wird man dort die Bergbauindustrie jetzt frei arbeiten lassen. Daraus wird Rob McEwen Nutzen ziehen.

Kenner der Materie sollten mal einen Blick in die aktuelle PEA für das Los Azules-Projekt werfen. Es könnte nach Steuern 2,2 Mrd. US$ generieren, bei einem 8% Diskontsatz und würde sich mit einem internen Zinssatz (IRR) von 20% hervorragend rechnen.

McEwen macht noch andere Sachen. Der Laden besitzt eine 100.000 Unzen Goldproduktion in Mexiko, die durch die kanadische Black Fox Mine um 40.000 Unzen erweitert wird und das Gold Bar Projekt in Nevada könnte ebenfalls mal wieder einschlagen, wenn man sich weitere profilträchtige Gebiete dort sichert. Pi-Mal Daumen beziffere ich den aktuellen Wert von McEwen, anhand der laufenden Produktion, mit 700 Mio. CA$. Das entspricht exakt der gegenwärtigen Marktkapitalisierung.

Doch der Treibsatz für die Aktie ist das Riesenprojekt Los Azules und natürlich der Charme und die Ideen von Rob McEwen.

Da es Gold und Kupfer besitzt, kann sich jede Bewegung bei diesen Metallen massiv positiv auf die Aktie von McEwen niederschlagen. Denn diese besitzt gerade eine Marktkapitalisierung von rund 500 Mio. US$. Allein daraus wäre ein Kurspotenzial von +300% ablesbar. Nicht über ein bis zwei, aber absolut innerhalb von drei bis fünf Jahren.

Fazit

McEwen Mining ist eine Aktie, die eigentlich in keinem diversifizierten Gold-Depot fehlen darf. 2015 fiel der Kurs sogar kurzzeitig auf 1.50 CA$, bevor er auf 6 CA$ stieg. Der damalige Kurs hatte aber nicht den derzeitigen Argentinien-Anreiz. Damals konnte niemand ahnen, dass die “Kirchners” tatsächlich einmal so an Einfluss verlieren würden und der Kupferpreis lag inmitten der China-Krise ebenfalls am Boden.

Darum würde ich bei der Aktie nicht mehr auf ein Schnäppchen unter 2 CA$ hoffen, sondern besser jetzt schon eine Position eingehen und notfalls noch einmal kräftig nachkaufen.

Kaufen Sie die Aktie aber nur dann, wenn Sie an Rob McEwen überzeugt sind und die nächsten drei bis fünf Jahre nicht vorhaben sie wieder zu verkaufen, auch nicht mit Gewinn. Denn bei dieser Aktie werden Sie über den gesamten Goldpreiszyklus gut aufgehoben sein.

UPDATE

B2Gold (Toronto: BTO) – Aktueller Kurs: 3.40 CA$ Performance: +3%

Verkündet den erfolgreichen Minenstart von Fekola und die Aktie steigt “nur” 10 Cent – Immerhin!

Dass ich Ihnen die Aktie von B2Gold unbedingt noch im September, kurz vor dem kommerziellen Start der neuen Fekola Mine, als ein langfristiges Investment ans Herz gelegt habe, hatte einen besonders starken Grund, den ich Ihnen gerne nenne.

Meiner Meinung nach gibt es weltweit kein besseres Management-Team, vor allem von der technischen Seite, die den Start einer Mine derart reibungslos bewerkstelligen konnte.

Was die B2Gold-Manager in den abgelaufenen drei Monaten geleistet haben, verdient meinen allergrößten Respekt.

Das ursprünglich vor der vorgenommenen Kürzung im 2. Quartal in Aussicht stehende Produktionsziel wurde nach dem Anlauf der Fekola Produktion sogar noch übertroffen. Das heißt konzernweit wird das ursprüngliche Ziel von 595.000 Unzen 2017 übertroffen werden und eine Goldförderung zwischen 585.000 und 625.000 Unzen angepeilt. Sie erinnern sich bestimmt, noch im August wurde die Planung vorsorglich auf 530.000 Unzen heruntergenommen.

Im Zuge dieser Anpassungen fiel der Kurs von 3.90 CA$ auf 3.05 CA$.

Das hört sich komisch an. Denn man hätte die ursprüngliche Planung ja beibehalten können und ein drittklassiges Management hätte das wohl auch getan oder sogar die Planung erhöht und darauf spekuliert, dass der Markt die Produktionsanlaufrisiken übersieht und den Kurs nach oben treibt.

Dass es B2Gold umgekehrt gemacht hat, unterstreicht die konservative Planung.

Für 2018 liegt das Produktionsziel bei 925.000 bis 975.000 Goldunzen, ein Anstieg von knapp 60% gegenüber 2017, der sich ganz besonders positiv im Kapitalfluss bemerkbar machen wird: denn die Förderkosten liegen im Sektor-Vergleich im unteren Drittel der Spanne, so dass viele hundert Millionen US$ Kapitalrückfluss zu erwarten sind.

Würde der Markt rational regieren, dann müsste die Aktie jetzt eigentlich wieder in Richtung 4 CA$ steigen.

Dem ist leider nicht so, denn die Anleger haben noch kaum auf die Wiederanhebung reagiert und der Kurs dümpelt bei 3.30 CA$ herum.

Im Idealfall wird die Verschuldung in Windeseile zurückgeführt und ein Liquiditätspolster aufgebaut, die dem Management wieder Spielraum für die nächste Projektentwicklung oder Übernahme erlaubt.

Es gibt Schlimmeres und ich finde, dass B2Gold auf dem aktuellen Niveau sehr gut für ein auf Wachstum ausgerichtetes Depot geeignet ist.

Gewöhnlich gibt es für mich über eine Aktie, die trotz guter News kaum positiv reagiert, nichts zu sagen. Während der Fortsetzung des Gold-Bullenmarkts wäre das jüngste Kursplus bei B2Gold auch eher unscheinbar untergegangen. Trotzdem will ich mich heute nicht bei Ihnen beklagen. Denn ich muss schon die relative Stärke einer B2Gold bezeugen, da sich der Titel deutlich besser als andere Vertreter der gleichen Zunft verhält.

Fazit

Ich muss zugeben, dass ich früher – in meiner Anfangszeit als privater Investor – nur höchst selten auf die “relative Entwicklung” geschaut habe, da die absolute Kursentwicklung am Ende den Ausschlag gibt und ein Depot voller absoluter Gewinner ist immer auch ein relativer Sieger.

Trotzdem ist es gerade bei den größeren Goldminenaktien ein starker Vorteil, wenn die Aktie nicht nur absolut, sondern auch relativ überproportional steigt, weil das Index-Käufer, ETFs und Fonds magnetisch anzieht.

Das wird besonders erkennbar, wenn Sie sich den relativen Kursverlauf im Vergleich zum S&P 500 und zum HUI-Index anschauen. Sie werden es vielleicht nicht glauben, da in den Medien beinahe täglich ein neuer Börsenrekord gefeiert wird. Aber B2Gold hat den Gesamtmarkt (S&P 500) seit September geschlagen und den Senior-Goldminen-Index (HUI) sowieso.

Chart und relative Entwicklung von B2Gold

Quelle: Stockcharts.com

Northern Empire Resources (Toronto: NM) – Aktueller Kurs: 0.89 CA$ Performance: +5%

Neues Bohrprogramm und positiver Research-Report

Der Nevada-Entwickler mit seiner voll genehmigten Mine und der eingemotteten Produktionsanlage, die auf neues Erz wartet, hat an sein starkes Bohrprogramm angeknüpft. Nun wurde ein neues 15.000 Meter umfassendes Bohrprogramm angekündigt. Bis Ende 2017 will man noch um die relativ bekannte Sterling Mine herum bohren, die, aus meiner Überzeugung heraus, den Start einer 5-10 jährigen Goldproduktion mit 50-100 koz., ermöglichen könnte.

Doch die größte Fantasie kommt aus dem nördlichen Gebiet, das als “Crown-Projekt” bezeichnet wird und die Erzzonen Secret Pass, SNA und Daisy beinhaltet. Diese konnten schon im Herbst mit großartigen ersten Bohrerfolgen überzeugen und werden idealerweise über eine höhere Produktion und ein langes Minenleben der Sterling Mine entscheiden.

Daisy und Secret Pass brachten im Herbst 47 Meter mit 1,5 g/t sowie 82 Meter mit 1,25 g/t.

Ein weitere nette Geste war in dieser Woche der Research Report von MPartner. Diese sind von den Perspektiven von Northern Empire so angetan, dass sie in ihrem Bericht (den ich Ihnen auch gerne weiterleite, wenn Sie mir eine E-Mail schreiben) ein spektakuläres Kursziel von 1.60 CA$ ausrufen. Das entspricht einem Verdoppler bis nächstes Jahr.

Das halte ich im Übrigen für realistisch und werde die Aktie weiter behalten.

Bis nächste Woche!

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Der nächste Goldherz-Live-Chat Termin:

![]()

Am Mittwoch, 20. Dezember von 19:00 bis 20:00 Uhr!

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resources, E3 Metals, Golden Arrow Resources, Golden Ridge Resources, K92 Mining, LiCo Energy, Northern Empire Resources, Para Resources, Rise Resources, TerraX Minerals, Silver One Resources, Platinum Group Metals. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil. Somit besteht eindeutig und konkret ein Interessenkonflikt.

Darüber hinaus bestehen die folgenden weiteren, konkreten und eindeutigen Interessenkonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Dolly Varden Silver: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Zinc One Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- E3 Metals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Rise Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Kenadyr Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem zukünftig vermutlich Optionen an dem Unternehmen.

- Northern Empire Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Ridge Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- LiCo Energy: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt