Goldherz Report Ausgabe 5/2017 – Freitag, 3. Februar 2017

Liebe Leserinnen und Leser,

das übergeordnete Thema der heutigen Ausgabe lautet Zink!

das übergeordnete Thema der heutigen Ausgabe lautet Zink!

Wie Sie wissen ist der Goldherz-Report eigentlich auf Gold & Silber spezialisiert. Doch hin und wieder zieht es mich auch in andere Gegenden des Rohstoffmarktes, vor allem wenn die Rahmendaten so eindeutig sind wie beim Zink, das sind sie nämlich nur höchst selten. Meistens gibt es bei jedem Rohstoff eine Reihe von Positiv- und Negativfaktoren, die sich weitgehend ausgleichen. Doch beim Zink überwiegen seit mehr als einem Jahr die positiven Daten und dies dürfte noch eine ganze Weile lang so bleiben.

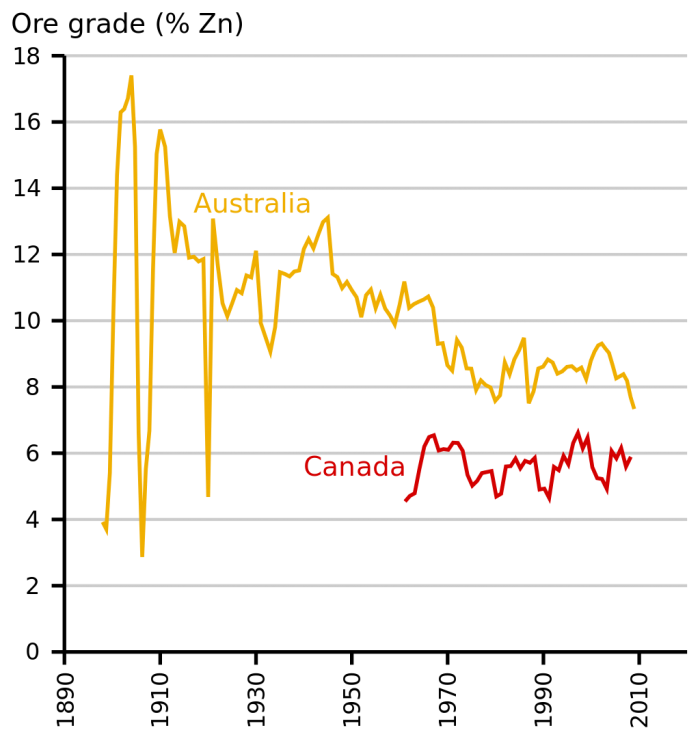

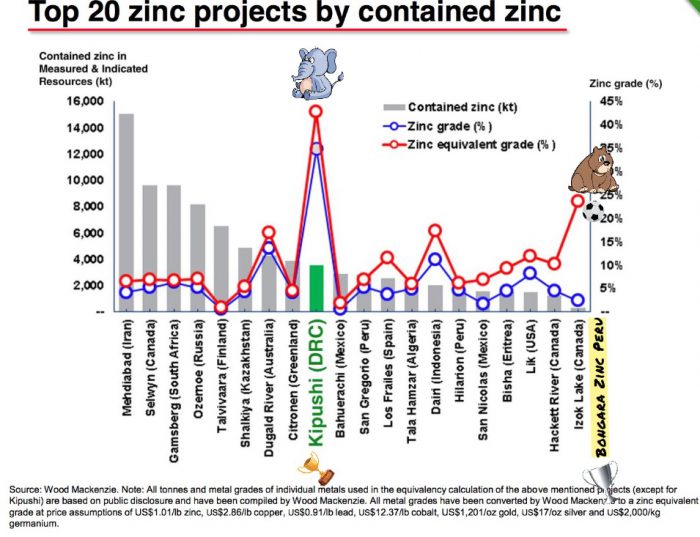

Die Ausgangslage ist einfach: Es gibt zu wenige abbaubare Zinkvorkommen, die >5% Zinkgehalt besitzten. >10% sind schon ein Novum und solche Grade werden meistens nur noch durch das zusammenzählen von Blei + Zink erreicht. Reine Zinkprojekte die >10-15% Zinkgehalt aufweisen gibt es weltweit kaum noch. Eines davon befindet sich in der D.R. Kongo und liegt in der Hand von Robert Friedlands Ivanhoe Mines (Toronto: IVN). Nur beträgt der Wert des Projektes etwa 1 Mrd. US$, aber Ivanhoe besitzt, aus vielerlei Gründen, heute schon eine 3 Mrd. US$ Marktkapitalisierung. Ein weiteres Projekt mit >20% Zink im weltweit drittgrößten Zinkproduktionsland Peru wurde nun von Zinc One Resources (Toronto: Z – ISIN: CA98959W1041) übernommen.

Die Marktkapitalisierung von Zinc One Resources liegt noch unter 60 Mio. US$. Ob das Projekt einmal 500 Mio. oder 1 Mrd. US$ Wert haben wird, muss sich noch zeigen. Doch die Ausgangslage ist schon einmal sehr interessant. Darum habe ich unmittelbar nach der Bekanntgabe der Übernahme dieses Projektes und der Übernahmemeldung (Pressemitteilung im engl. PDF) gestern eine Email mit diesem Extrablatt-Beitrag verfasst, so dass Sie frühzeitig über die Hintergründe informiert waren und rechtzeitig einsteigen konnten. Mit dem Kaufpreis von 0.84 CA$ haben wir es gut getroffen und ich glaube, dass der Kurs hier relativ schnell >1 CA$ steigen wird.

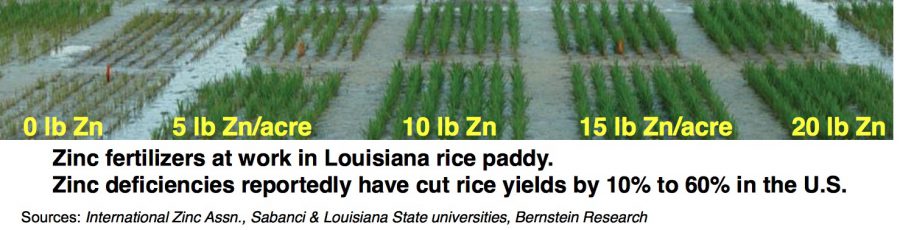

Zunächst möchte ich Ihnen diesen Augenöffner präsentieren:

Bekanntlich sind unsere Böden arm an Mineralien und nach jahrelanger Misswirtschaft ausgelaugt. Wussten Sie, dass Zink für erhebliche Ernteerträge sorgt? Mir war das so bisher gar nicht bewusst, auch wenn ich mich dunkel an den Biologieunterricht erinnere, dort stand dann doch mehr das tuscheln mit dem Sitznachbarn im Vordergrund. Bis ich dieses Bild über einen Feldversuch beim Reisanbau von Universitäten in Louisiana endeckte:

Auswirkungen von Zinkmangel auf den Ertrag von Reisfeldern

Quelle: Ivanhoe Mines Investorenpräsentation

Quelle: Ivanhoe Mines Investorenpräsentation

Dies ist ein beeindruckendes Beispiel über eines der potentiellen Anwendungsfelder von Zink. Wobei Zink selbstverständlich in wesentlich mehr industriellen Anwendungen wie der Metallverarbeitung benötigt wird.

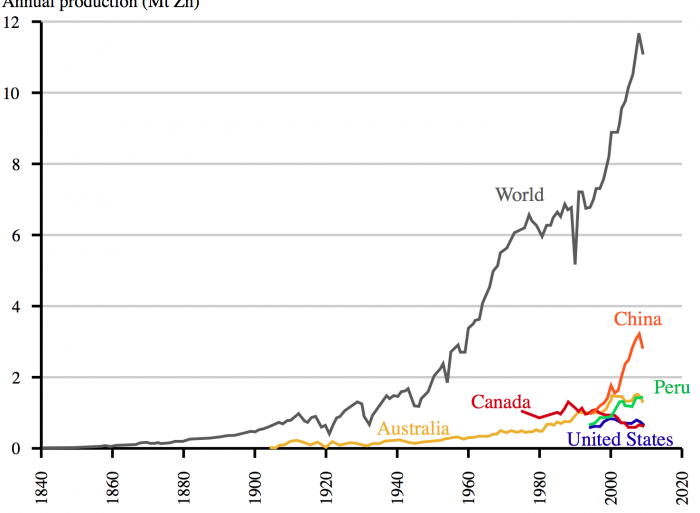

Zink ist jedenfalls ein richtiger Wachstumsmarkt (Weltproduktion)

Quelle: Wikipedia

Updates zu:

- Wesdome Gold Mines – Hervorragende Bohrergebnisse auf Eagle River ermöglichen einen hohen Gewinn beim Verkauf unserer Position!

- TerraX Minerals – Verdreifacht auf einen Schlag sein Projektgebiet in Richtung 400 Quadratkilometer.

NEWS-TICKER:

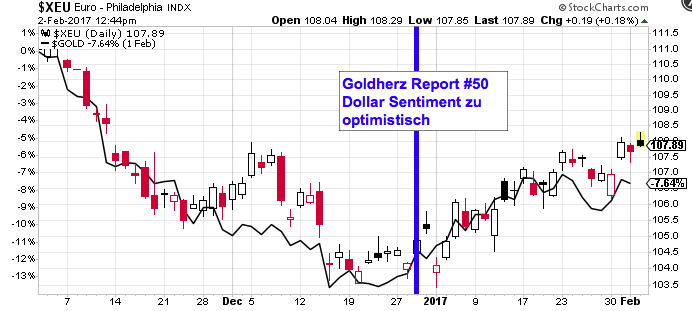

Der Dollar zittert – US-Dollar verzeichnet im Januar den stärkstem Monatsrückgang seit 10 Jahren:

Sie kennen meine Meinung zu diesem minderwertigen Spielgeld, das den Namen US-Dollar trägt. In der letzten Jahresausgabe #50/2016 habe ich das Sentiment angeführt, welches zeigte, dass zu viele Investoren dem Dollar vertrauen. In Ausgabe #1/2017 brachte ich im Strategieteil dann noch etwas mehr “Butter bei die Fische” und wies daraufhin, dass die USA eine Tradition haben Investoren mit höheren Zinsen anzulocken, um danach den Dollar abzuwerten. Es ist eben so, dass der größte Scheisshaufen die meisten Fliegen anlockt…

Aus Perspektive eines kurzfristig orientierten Traders war es einmal mehr eindeutig sich für Gold und gegen den US-Dollar zu entscheiden:

Quelle: Stockcharts.com

Wobei die Bewegung nicht nur beim bekannten Währungspaar EUR/USD läuft, sondern auch im Dollar-Index nachvollzogen werden kann. Dieser liegt seit Jahresbeginn mit 4% im Minus und auf dem tiefsten Stand seit November.

In der letzten Woche gab es einige unmissverständliche Signale, die zeigen, dass die Trump Administration lieber einen schwächeren US-Dollar sehen wollte. So ganz genau weiß man das nie, denn die Aussagen sind wie immer sehr widersprüchlich. An einem Tag will Donald Trump einen starken US-Dollar, weil dies die Stärke der USA unterstreicht, an anderen Tagen redet er die Währung runter, weil er sich damit eine Stärkung des Produktionssektors erhofft.

Doch die Rhetorik geht langsam gegen den US-Dollar. Trump Berater und Direktor des neuen Handelsrates, Peter Navarro, glaubt an eine Unterbewertung des Euros und sieht darin einen ungeheuerlichen Wettbewerbsvorteil für Deutschland in der Welt. Dass die Währungsrelation nur einen kleinen Teil des deutschen Exporterfolges ausmacht, scheint noch nicht zu dem Herrn durchgedrungen zu sein. Aber er ist da auf einer Linie mit Trump, der ständig Richtung China zeigt und deren Exporterfolg am schwachen Yuan festmacht.

Dass der Euro für Deutschland vielleicht einen Tick zu schwach ist will ich nicht bestreiten. Aber anhand der riesigen Probleme in der gesamten Eurozone zeigt sich weiterhin, dass der Euro für viele Länder (Spanien, Frankreich, Italien, Griechenland, Portugal) nach wie vor viel zu hoch bewertet ist. Doch ist dies ein Dilemma, das die USA nicht für uns lösen werden.

Nach der in den letzten Jahren stattgefunden US-Dollar Aufwertung wird es ohnehin höchste Zeit für einen Kurswechsel. Es sollte darum niemanden überraschen, wenn die US-Administration ständig auf die Währungsrelationen schaut und sich für einen schwächeren Dollar entschließt. Noch zweifeln Anleger weltweit, ob es der US-Regierung gelingen wird die Dollarstärke aufzuhalten, wo doch angeblich so viel für den US-Dollar spricht. Glauben Sie mir, bisher hat noch jede Regierung vermocht ihre Währung abzuwerten, wenn sie dies nur wirklich wollte. Wir dürfen gespannt sein!

Neuempfehlung Ausgabe 5/2017:

- KAUF:

Zinc One Recources (Toronto: Z – WKN: A2DK5Y) Kurs: 0.80 CA$ – Kaufkurs von 0.84 CA$ – Kaufen bis 1.00 CA$!

Aktuelle Aufträge und Positionen

Updates zu den Empfehlungen

Wesdome Gold Mines (Toronto: WDO) – Kurs: 2.65 CA$ – Performance: +36% – Anlageurteil: VERKAUFT

Gute Bohrergebnisse helfen beim gewinnbringenden Verkauf der Aktien

Meine Verkaufsempfehlung letzte Woche traf “zufälligerweise” zeitgleich mit der Veröffentlichung von sehr guten Bohrergebnissen auf dem Eagle River Projekt zusammen (engl. Pressemeldung). Bohrabschnitte von 20 Metern Länge und bis zu knapp 30 g/t Gold sind für dieses Projekt hervorragende Werte und bestätigen meine bisherige Ansicht, dass man hier eine hervorragende Chance für eine Laufzeitverlängerung und einen deutliche Steigerung der Reserven besitzt. Diese Bohrergebnisse waren die besten Resultate, die auf Eagle River jemals gefunden wurden und die Goldvererzung setzt sich in der Tiefe fort.

Doch wir wollen unser Kapital effizient nutzen und es gibt zurzeit so viele Investitionsmöglichkeiten, die vom Potenzial her deutlich bessere Gewinne ermöglichen dürften. Aktuell scheint mir die Aktie mit 340 Mio. CA$ Marktkapitalisierung noch einen Tick zu günstig und Kurse von 3-5.50 CA$ dürften noch erreicht werden. Doch ich wollte die Zahl der Empfehlungen etwas überschaubarer halten.

Fazit

In der letzten Handelswoche konnten Sie die Aktie zusammen mit meiner Verkaufsempfehlung zwischen 2.60-2.70 CA$ verkaufen und Sie konnten den erzielten Gewinn von +25% auf +36% steigern. Nach nur 6 Monaten Haltedauer, in welcher der Goldpreis die meiste Zeit über schwach war, ein fantastisches Ergebnis.

TerraX Minerals (Toronto: TXR) – Kurs: 0.89 CA$ – Performance: +147% Anlageurteil: KAUFEN

Meine extrem erfolgreiche Empfehlung des Goldexplorationswertes TerraX Minerals, welcher das Yellowknife Projekt mitsamt der historischen Mine sowie ein ehemaliges Goldcamp kontrolliert, erfuhr in den letzten Tagen einen starken Kursaufschwung. Dem Management gelang es das Goldgebiet deutlich zu vergrößern und Explorationsrechte in umliegenden Gebieten zu sichern. Die engl. Pressemeldung bezifferte die neuen Konzessionen mit einer Größe von 253 Quadratkilometern, die zusammenhängend und direkt an das “Yellowknife City Projekt” angrenzen.

Durch diese Maßnahme erweitert sich das Konzessionsgebiet von 123 auf 382 Quadratkilometer und vergrößert sich auf einen Schlag um Faktor 3!!!

Insgesamt wurden drei Blöcke erworben, welche den Umfang des bisherigen Kernprojektes in Richtung Osten und Norden entlang des mineralisierten “Green-Stone-Belts” erweitert. Die Geologie entspricht damit den ehemaligen “Con” und “Giant” Minen, welche >5 Mio. Goldunzen förderten.

Eine weitere Extension betrifft ein Gebiet, das die historischen Goldminen Ptarmigan, Tom, Burwash und Cassidy beherbergte, die 1 Mio. Goldunzen mit einem starken Goldgehalt von >30 g/t hervorbrachte.

Fazit

Mit der gesamten Kontrolle eines riesigen Goldgebietes, mit multiplen High-Grade Zonen erfüllt TerraX Minerals eine wichtige Voraussetzung, die eine wesentlich höhere Bewertung ermöglichen sollten. Es gibt kaum noch vergleichbare Goldexplorer, welche ein derartig potenzialträchtiges Gebiet allein kontrollieren und mit weniger als 100 Mio. US$ (es sind nur 69 Mio. US$) bewertet werden. Darum behalte ich meine Kaufempfehlung bei, obwohl Sie mit dieser Aktie schon deutlich über 100% Gewinn erzielen konnten. Dies tue ich nur höchst selten und ungern, aber ich sehe hier bewertungstechnisch und fundamental einfach keine andere Möglichkeit, als weiter steigende Kurse!

Ende Teil I

Neuempfehlung

Zinc One Resources (Toronto: Z – WKN: A2DK5Y) Kurs: 0.77 CA$

Internetseite von Zinc One

Kaufkurs: 0.84 CA$ – Kursziel: 1.75-2.25 CA$ Potenzial: >100%

Highlights der Empfehlung:

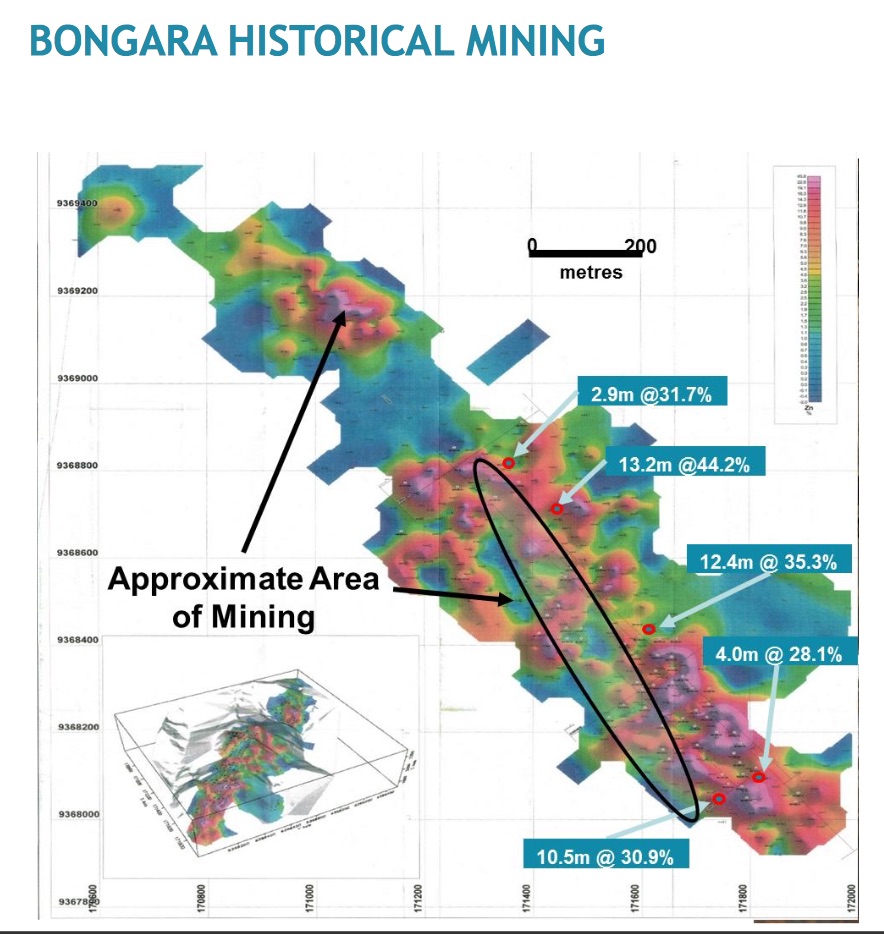

- Übernahme eines der reichsten Zinkvorkommen weltweit (>20% Zink) im Norden Perus, dem Bongarà Zink-Distrikt

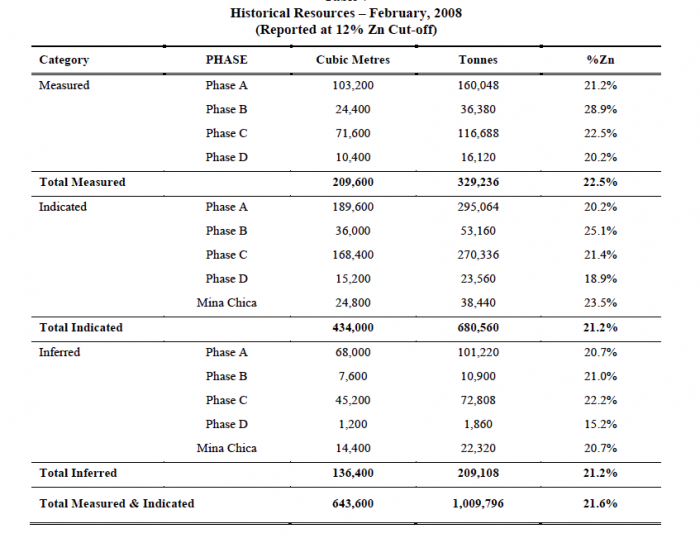

- Nur wenige Bohrmeter (ca. 10.000 m) konnten 1 Mio. Tonnen zinkhaltiges Erz nachweisen, das einen Wert von 600 Mio. US$ besitzt (in-situ).

- Das angrenzende Projekt mit identischer Geologie wurde mit 100.000 m Bohrungen erkundet und weist bei sehr ähnlichen Bohrabschnitten eine Ressource von 10-12 Mio. Tonnen mit ca. 15% Zink aus –> Wert ca. 4 Mrd. US$.

- Früher hingen die Borangà Projekte zusammen als Noranda Mitte der 70er Jahre erste Untersuchungen durchführte. Doch im Laufe des letzten Zinkbooms kaufte ein Zementhersteller die Konzessionen und betrieb einen kleinen Abbau an der Oberfläche auf dem heutigen Projekt, das nun zu Zinc One gehört. –> Bei Produktionsgraden von 23% Zink wurde eindeutig bewiesen, dass der Abbau funktioniert.

- Ausser dem Gebiet des ehemaligen Tagebaus wurden weitere große Zinkerzzonen identifiziert, die einen Abbau Übertage ermöglichen sowie erhebliches Explorationspotenzial Untertage aufweisen.

- Der zweitgrößte Zinkproduzent Perus will das Nachbarprojekt so schnell wie möglich in Produktion führen (PEA wird 2017 erwartet). Man wird danach wohl zügig mit dem Bau von wichtiger Infrastruktur beginnen und der Energieversorger wird den Bau einer Hochspannungsleitung in die Nähe des Abbaugebietes forcieren. Sobald diese Stromleitung steht, welche parallel zu einer asphaltierten Straße verlaufen soll, dürfte sich diese Region zu einer Kernregion für den Zinksektor Perus entwickeln.

- Zinc One stehen nach der Übernahme dieses Spitzenprojektes nun alle Optionen frei:

- Eigenentwicklung bis zum Produzenten.

- Joint-Venture mit einem Bergbaukonzern.

- Übernahmeziel für einen internationalen Konzern oder die peruanische “Milpo”, welche mit Sicherheit an einem wiedervereinigten Projekt ineressiert wären.

- Der Aktienkurs von Zinc One Resources ist angesichts der großen Projektpotenzials <1 CA$ viel zu günstig. Ein Kurs von bis zu 3 CA$ dürfte bei entsprechenden Bohrdaten, welche eine Erweiterung der Ressource ermöglichen würde, realistisch sein.

Jeder Rohstoffzyklus im Bergbau führt eine neue Generation von großen Minenprojekten ins Produktionsstadium. Nur ganz wenige Projekte besitzen eine so ausreichend hohe Konzentration, dass sie für die Erfüllung der Basisnachfrage taugen.

10-20% Produktionsgehalt bei Zink ist in der Welt ein absolutes Novum, wenn man dies mit den durchschnittlichen Zink-Graden in Kanada und Australien vergleicht. Solche hohen Konzentrationen wurden zuletzt vor mehr als 100 Jahren erreicht als die ersten Zinkminen Australiens anfingen.

Quelle: Wikipedia

Minengrößen wie Robert Friedland von Ivanhoe Mines (Toronto: IVN) haben die großartigen Möglichkeiten längst erkannt. Dieser sicherte sich zum Beispiel während des Bärenmarktes 68% am Kipushi Projekt in der Demokratischen Republik Kongo. Dieses ist das zurzeit wohl höchstgradige Zinkprojekt der Welt, mit rund 35% Zinkgehalt.

Keith Neumeyer – einer der Kern-Initiatoren von Zinc One Resources (wie auch von Silver One) und einer der wenigen Minenfinanziers, welcher eines Tages selbst einem Friedland einmal das Wasser reichen könnte schreibt über das Projekt:

“Wir haben es bei dieser neuen Firma mit einem sehr erfahrenen Managementteam zu tun, welches die Entwicklung eines der wahrscheinlich besten Zinkprojekte auf diesem Planeten übernimmt”. Also, sofern niemand schnellstens Raumschiffe erfindet, die mal eben schnell auf Meteoriten landen können, offerieren solche Zinkprojekte die beste Produktionsperspektive weltweit.

Zinc One Resources würde mit dem Bongarà Zink Projekt in einer globalen Aufstellung sicher ebenfalls hervorstechen. Vergleicht man die besten Zinkprojekte der Welt, dann müsste Bongara am primären Zinkgehalt gemessen und anhand der potenziellen Größe zurzeit vielleicht sogar den 2. Platz weltweit erreichen. Darum habe ich die folgende Grafik aus der Ivanhoe Präsentation einmal selbst ergänzt.

Quelle: Ivanhoe Mines Investorenpräsentation (+eigene Bearbeitung)

Nun habe ich nicht den nächstbesten Zinkproduzenten in Peru hervorgekramt so wie es ein gewöhnlicher Börsenbriefschreiber tun würde, sondern ich habe mich nach einem strategischen Zinkvorkommen umgesehen und bin in den Bergen der Anden fündig geworden.

Was die Möglichkeiten des Abbaus betrifft, sehe ich einige Herausforderungen, die aber machbar sind. Heute schon wird der Bergbausektor in den Anden Perus und Boliviens von zahlreichen Projekten vereinnahmt wie San Vicente (Pan American Silver) Santander (Trevali Mining) und natürlich Yanacocha bzw. deren Erweiterung Conga (Newmont Mining). Wobei letztere sich sogar in 4.000 Metern Höhe befindet, während Bongarà noch vergleichsweise komfortabel auf etwa 2.000 Höhenmetern liegt.

Nur einige hundert Meter weiter nördlich, in 1.500-3.000 Metern Höhenlage befindet sich in Bongarà noch ein weiteres potenzielles Weltvorkommen an Zink sowie höchstwahrscheinlich Blei und Silber. Das bisher größte Projekt grenzt demnach direkt an das Zinc One Vorkommen und wird im wesentlichen vom teilprivatisierten und zweitgrößten Zinkproduzenten Perus vorangetrieben, der Compania Minera Milpo (Lima: MIL). Diese investierte in den letzten Jahren >60 Mio. US$ in das Projekt und befindet sich mittlerweile in der Endphase der Explorationsphase und wird voraussichtlich noch dieses Jahr seine Machbarkeitsanalyse (PEA) vorlegen, mit der man schnell den “Entwicklerstatus” erreichen wird.

Die bisherigen Eckdaten sind derart vorteilhaft, dass es sich tatsächlich nur noch um die letzte Frage dreht, ab wann dieses Projekt in Produktion gehen wird. Denn die Zinkgrade liegen im Schnitt zwischen 10-20% und die dicksten Zinkadern haben sogar 20-40% Zinkgehalt und dies nahe an der Oberfläche oder in geringer Tiefe.

Dort entsteht, dank einer neuen Infrastruktur-Initiative und dem Bau einer Straße sowie eines Wasserkraftwerkes zur Gewinnung von Elektrizität, ein neues Zinkabbaugebiet auf Weltniveau, das Produktionsgrade von bis zu 20% aufweisen wird und dies in einer Industrie, die seit Jahren unter stark rückläufigen Graden leidet, die selten >6% reichen.

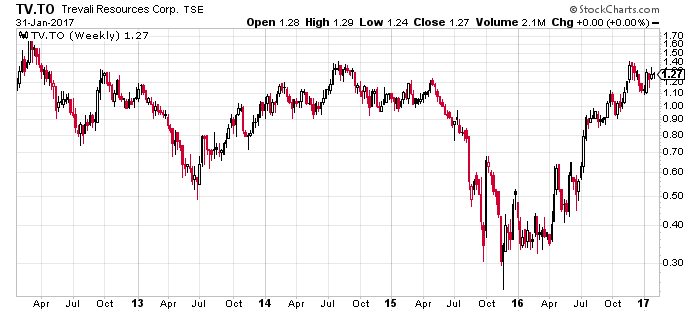

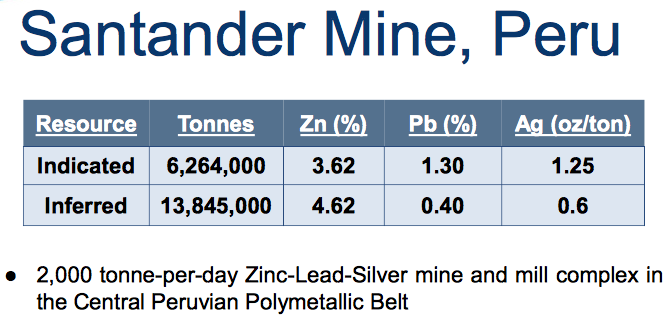

Dass die Zinkproduktion in Peru eine sehr profitable Angelegenheit ist, bewies bisher eindrucksvoll Trevali Mining (Toronto: TV – Marktkapitalisierung: 506 Mio. CA$) mit seiner Santander Mine, die mit einer Tageskapazität von 2.000 Tonnen Erz mit einem primären Zinkgehalt von 4-5% abbaut.

Der Aktienkurs von Travali Mining konnte den schwierigsten Teil des Rohstoffbärenmarktes seit 2012 schon wieder vollkommen ausbügeln und stieg von den Tiefs im Herbst 2015 um +320%.

Quelle: Stockcharts.com

Die Förderkosten liegen bei der Santander Mine im Bereich von günstigen 37 US$/t (Cash-Costs). Bei diesem Zinkgehalt und LME-Zinkpreis von aktuell 2.800 US$/t besitzt Santander einen Wert seines Erzes von 128 US$/t. Das ist schon sehr einträglich. 10-20% Zinkgehalt wie bei Zinc One Resources entsprechen jedoch einem Wert des Erzes von 280-560 US$/t. Bei ähnlichen Förderkosten wäre die Profitmarge drei- bis sechsmal höher…!

Quelle: Trevali Mining Unternehmenspräsentation

Zinkgehalt der Bongará Zinkmine (2007)

Quelle: Unternehmenspräsentation Forrester Metals

Die bisherige Hauptzone wurde von einzelnen Bohrungen mit hochgradigen Zinkgehalten bestätigt. Mehrere kleine Tagebauarbeiten des Produzenten Cementos Pacasmayo fanden auf einem vergleichsweise kleinen Gebiet statt, das als “Mina Grande” bezeichnet wird. Für diese ehemals im Tagebau ausgebeuteten Zonen wurde 2008 die bisher jüngste Ressourcenschätzung veröffentlicht, welche 1 Mio. Tonnen Erz mit einem durchschnittlichen Zinkgehalt von 21.6% bestätigten (Nicht NI 43 101 konform). Diese Erzzone besitzt das Potenzial für einen immens größeren Tagebau (Erzzone: 1,5 km x 400 m). Wobei die Mineralisierung (reines Zinkoxid) in einer Tiefe zwischen 20-60 Metern auftritt und sich höchstwahrscheinlich Untertage mit Sulfidzonen fortsetzt. Das Explorationspotenzial mit einem Wort umschrieben: Gigantisch!

Hierbei ist festzustellen, dass dieses an der Oberfläche leicht abbaubare Zinkoxid schon >200.000 Tonnen reinstem Zink entspricht, welches zurzeit einen “in-situ” Wert von 600 Mio. US$ aufweist. Allein auf dieser Grundlage wäre die Aktie von Zinc One Resources unterbewertet.

Aber diese Erzzone wurde auf Basis eines sehr geringen Explorationsaufwandes definiert, das teils auf wenigen Bohrungen beruht, die Mitte der 80er Jahre niedergebracht wurden.

Historische Ressource der Mina Grande Mine

Quelle: Technical Report

Unter dem Hinweis auf das benachbarte Projektgebiet, in welches über die letzten Jahre >100.000 Meter Bohrungen erbracht wurden und dies bereits ein Zinkvorkommen im Milliardenwert (>4 Mrd. US$) definiert, dürfte das künftige und nach oben offene Explorationspotenzial enorm sein.

Dass 20% Zinkgehalt unter allen Möglichkeiten eine profitable Geschichte ist wurde 2007 vom besagten Zementproduzenten erkannt, der jährlich 100.000 Tonnen Gestein abbauen wollte und auf dem Projektgebiet schließlich knapp 150.000 Tonnen mit durchschnittlich 23% Zinkgehalt förderte. Dieses Erz wurde unbearbeitet per LKW 500 Kilometer weit zur nächsten Verarbeitungsanlage transportiert und dann gewinnbringend verkauft.

Auf Dauer ist eine solche Lösung aber nicht sinnvoll, da man ja 80% Geröll transportiert und noch hohe Gebühren für Verarbeitung bezahlen muss. Doch bei 20% Zinkgehalt und einem Wert von damals 700 US$ pro Tonne Gestein (heute trotz Zinkpreisrückgang rund 500 US$/t) lohnte sich dies dennoch.

Forrester Metals hat auch schon einmal die Option einer Kleinproduktion mit einem Umfang von bis zu 20.000 Tonnen Zink jährlich angeschnitten. Auf diese Weise ließe sich innerhalb von ein bis zwei Jahren die Produktion wiederaufnehmen und könnte einen Jahresumsatz von 50 Mio. US$ erreichen.

Doch Zinc One Resources dürfte mit Sicherheit größere Brötchen backen wollen und können.

Bongara Projekt und die Produktionsmöglichkeiten

Der Schlüssel für den Erfolg liegt nun in der Infrastruktur. Diese Infrastruktur welche für eine größere Mine nötig wäre befindet sich im Aufbau.

Vor einer Woche kündigte die Regierung, im Zentrum steht der neue wirtschaftsfreundliche Präsident, in diesem Zusammenhang weitreichende Infrastrukturprojekte im Umfang von 25 Mrd. US$ über die nächsten an. Im Fokus stehen dabei der Straßenbau und Elektrizitätsversorgung (v.a. Wasserwerke).

Die am nächsten von Bongarà gelegene Stromversorgung ist das Olmos Wasserkraftwerk des Limón Staudamms. Dies ist ein weltweit einmaliges Megaprojekt und beinhaltet einen 5 m breiten und 20 km langen Tunnel der durch die brasilianische Firma Odebrecht gebohrt wurde, der Wasser vom Atlantik zum Pazifik bringt und ausser der Stromerzeugung, welche am Ende bis zu 4.000 GW betragen könnte, eine Bewässerung der umliegenden Felder ermöglicht.

Das Stromkraftwerk ist in seiner aktuellen Planungsstufe von 100 MW schnell auf 650 MW ausbaubar und die Hochspannungsleitungen werden bald parallel zu einer asphaltierten Straße bis auf wenige Kilometer nah an das Projektgebiet von Boranga heranreichen.

Die Infrastrukturentwicklung dürfte zudem ein Anliegen der auf dem Nachbarprojekt tätigen Milpo sein, welche das angrenzende und geologisch praktisch identische Konzessionsgebiet entwickelt und von seinem Projekt mit einem “in-situ” Wert von 3 Mrd. US$ eine jährliche Produktion von 100.000 Tonnen Zink jährlich anpeilt (Umsatzpotenzial: 280 Mio. US$).

Weil dieses Projekt schon einen Schritt weiter in der Entwicklung ist, wird Zinc One, als 100% Eigentümer der direkt angrenzenden Liegenschaft auch von dieser Entwicklung profitieren und der Projektwert sollte im Zuge der Entwicklung der gesamten Region massiv aufwerten.

Mit der Entstehung eines neuen weltbekannten Zinkabbaugebietes dürfte vielleicht sogar der Abschluss eines Joint-Ventures mit einem Minenkonzern möglich sein. Mitte der 70er Jahre tummelte sich auf dem Gebiet einmal der kanadische Noranda Konzern und auch die australische Billiton (jetzt BHP) hat sich dort Ende der 90er Jahre ebenfalls einmal umgesehen. Wobei die Infrastruktur damals noch unvorhersehbar war, was sich nun verbessert hat.

Weitere Projekte in Peru

Mit der Übernahme von Boranga, das ich mit Abstand als das wichtigste Projekt sehe, kommen zusammen mit der übernommenen Forrester und dessen Vorgänger, welche 2006-2008 ihr gesamtes Kapital in einigen unrühmlichen Uranprojekten versenkte, weitere Projekte hinzu. Wobei sich das Boranga Projekt erst seit Oktober im Besitz von Forester befindet. Zinc One Resources kann nun auch diese interessanten Projekte nach eigener Einschätzung weiterentwickeln oder verkaufen. Der Vollständigkeit halber zähle ich diese auf, zumal einige davon aus Explorationsperspektive sicher nicht uninteressant und auf jeden Fall werthaltig sind.

Quelle: Unternehmenspräsentation Forrester

- Esquilache: Diese Liegenschaft liegt nur 28 km südlich und auf dem gleichen Trend wie Chucapaca mit >4 Mio. Goldunzen und >30 Mio. Silberunzen (Minas Buenaventura) und besitzt hochgradige Zonen von Silber, Blei und Zink. Eine ehemalige auf dem Projekt befindliche Mine befand sich in den 50er Jahren in Produktion. (Potenzial: Sehr gut)

- Las Princesas: Liegt nur 3 km östlich von Barrick Gold und dessen Laguna Norte Mine mit 7 Mio. Unzen Gold. Es besteht eine gewisse Wahrscheinlichkeit für ein weiters Kupfer-Goldprojekt. Bisher fand man eher Blei, Zink und Silber – Eine Explorationsbohrung erreichte 100 m mit 39 g/t Silber, 0.2 g/t Gold sowie 1.6% Zink! (Potenzial: Hochinteressant)

- Azulcocha: Eine ehemalige Produktionsstätte und multiple Metallvorkommen. (Potenzial: Gering)

- Pucara: Ein weiteres Gold-Kupferpotenzial, welches sich noch erst beweisen muss. (Potenzial: Spannend aber zurzeit zu unbedeutend)

Fazit

Keine Frage, Zinc One Resources konnte sich zu Beginn ihrer Aktienhistorie ein sehr günstiges Projekt sichern und kann damit von Beginn an, analog zur Silver One Resources (Toronto: SVE), einen erheblichen Managementerfolg verbuchen, der bestimmt auch dem Kerninvestor und einem der Initiatoren, Keith Neumeyer, anzurechnen ist. Dieser wird die Entwicklung mit Sicherheit energisch voran treiben und mit Sicherheit das Managementteam um den langjährig erfahrenen CEO Jim Walchuk tatkräftig unterstützen. Dass nach der mit Aktien erfolgten Übernahme noch einige Kredite der übernommenen Gesellschaft mit Aktien bedient werden sowie eine Privatplatzierung bei 0.60 CA$ durchgeführt wird, hält den Aktienkurs nun auf vergleichsweise günstigen 0.80 CA$ und damit deutlich unter dem Niveau von 1 CA$, bis zu welchem Niveau ich angesichts dieses Projektpotenzials absolute Kaufkurse sehe.

Ende Teil II

Anlagestrategie

Zink steht wieder im Aufwärtstrend

Dass ich mich heute so auf Zink fokussiere, hängt selbstverständlich mit den hervorragenden Aussichten dieses Basismetalls zusammen. Zink wird in einer Vielzahl von industriellen Anwendungen benötigt, gehört weltweit zu dem Metall mit dem solidesten Nachfragewachstum, das jedoch von der Förderseite her nur sehr wenig beachtet wird. Viele Bergbaukonzerne fokussieren sich nun einmal lieber auf riesige Kupferprojekte (mit 0.5% Kupfergehalt) bei denen man mengenmäßig mehr verkaufen kann und überlassen die Zinkförderung den “kleineren Spezialisten des Rohstoffsegments”.

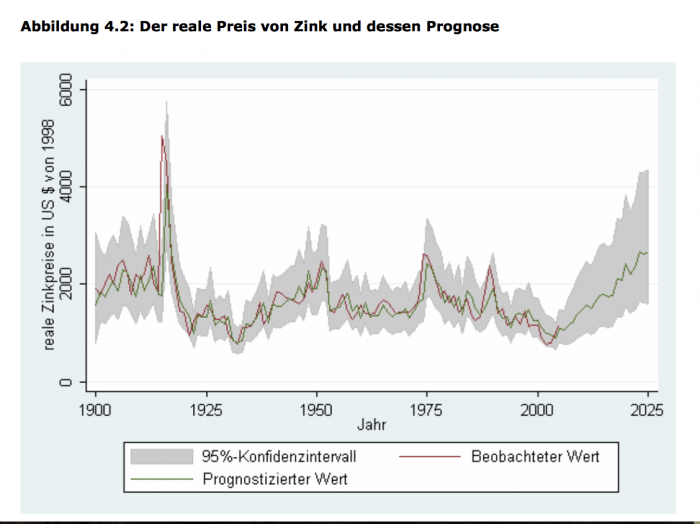

Die letzten Jahre waren für den Bergbausektor sehr schwierig und es fanden keine Investitionen mehr in die Förderausbau statt. Zu Zinkpreisen von <2.000 US$/t lohnte sich dies nicht und selbst die jetzigen Preise von knapp 3.000 US$/t liegen noch immer deutlich unter dem Hoch von 2007.

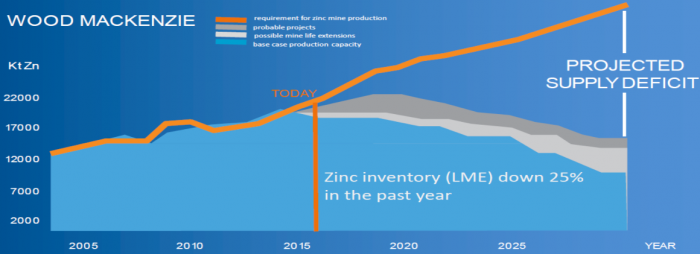

Zink war 2016 der Star unter den Basismetallen. In den letzten drei Jahren wurden auch so viele Zinkminen geschlossen wie selten zuvor. Insgesamt segneten mehrere weltbedeutende Minen wie Brunswick oder Century Mine das zeitliche und die Förderrate bei Unternehmen wie Vedanta oder Nyrstar wurde außerdem drastisch zurückgefahren. So verließen uns ca. 15% des ehemaligen Weltmarktangebotes. Der Preissprung beim Zink, der 2016 schließlich eingetroffen ist, war insofern seit Anfang 2015 absehbar.

Das gegenwärtige Förderpotenzial der bestehenden Minen und deren Förderprognosen bis 2025 lassen eine erhebliche Unterdeckung der Zinkproduktion und damit sicherlich steigende Preise erwarten.

Die Gründe für Zinkinvestitionen sind zurzeit für jeden rohstoffinteressierten Investor überzeugend und wahrscheinlich haben Sie auch in der Presse davon gehört, dass sich ein Angebotsdefizit beim Zink entwickelt: Das Handelsblatt berichtete darüber: << Morgan Stanley prognostiziert, dass bis zum Jahr 2017 mehr als 1,2 Millionen Tonnen des jährlichen Minen-Angebots aus der Produktion herausfallen. Das ist mehr als das, was die USA in einem Jahr nutzen. >> Quelle: Handelsblatt

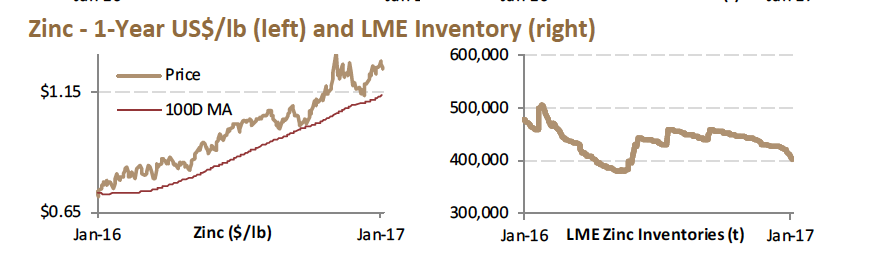

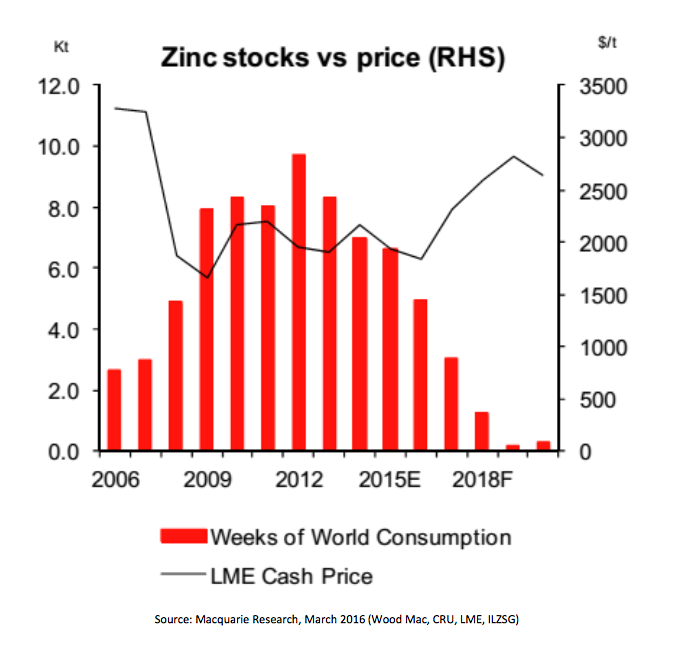

Entwicklung der Zinkpreise und Lagerbestände 2016

Peru ist schon heute der drittgrößte Zinkproduzent weltweit und profitiert darum jetzt massiv von der Steigerung der Zinkpreise (+70% in 2016). Dies ermöglicht noch weiteres großartiges Wachstumspotenzial für Steigerungen seiner Produktion. Das Angebot hinkt seit Jahren hinter der Nachfrage her und 2015 sowie 2016 wurden einige bedeutende Minen (u.a. Century in Australien mit 500.000 Tonnen Produktion pro Jahr) geschlossen. Daraus entwickelte sich still und leise ein großes Angebotsdefizit, das spätestens seit 2015 offensichtlich besteht.

Präsentation: Wood Mackenzie

Der Zinkpreis müsste eigentlich längst explodieren. Dass der Anstieg noch in geordneten Bahnen verläuft wird durch die Auflösung der über die Jahre hinweg aufgebauten Lagerbestände verhindert. Doch Lager sind irgendwann leer und der Markt braucht dringend neue Zinkvorkommen. In den letzten Jahren bestand, trotz des verhaltenen wirtschaftlichen Wachstums und VOR dem Baubeginn riesiger Infrastrukturprojekte (Chinas neue Seidenstraße, Trump-Projekte, …) ein jährliches Angebotsdefizit von mehr als 100.000 Tonnen Zink, das voraussichtlich in Richtung 500.000 Tonnen steigt, wenn nichts unternommen wird. Dementsprechend haben sich die offiziellen Lagerbestände abgebaut. 2012 konnte die weltweite Nachfrage >10 Wochen aus reinem Lagerbestand gedeckt werden. Aktuell sind dies nur noch wenige Tage.

Zinklagerbestand

Quelle: Macquarie Bank Research

Quelle: Macquarie Bank Research

Ein unerwarteter Produktionsausfall bei einem Weltproduzenten, würde den gesamten Zinkmarkt in helle Aufregung versetzen. Die fundamentale Ausgangslage für Zinkinvestitionen war demnach selten so gut wie heute.

Experten des Bundes, im Auftrag der Bundesanstalt für Geowissenschaften und Rohstoffe, rechneten bereits vor rund 10 Jahren damit, dass der Zinkpreis Mitte der 2020er Jahre auf bis zu 6.470 US$/t steigen könnte. Die Vergangenheit hat zudem gezeigt, dass die Zinkpreise extrem schnell an die obere Bandbreite laufen können, wenn erstmal eine Unterdeckung vorherrscht. Zuletzt war dies Ende 2006 der Fall als der Zinkpreis einen Höchstkurs von 4.400 US$/Tonne erzielte. Die folgende Grafik zeigt die reale Zinkpreiserwartung bis 2025, welche um die Inflationsrate adjustiert wurde und noch nicht die Spitze von 2006/07 beinhaltet.

Statistische Zinkpreisprognose des Bundes bgr.bund.de

Ein so starker Zinkpreis dürfte die nötigen Impulse setzten, bevor eine signifikante neue Förderung den Weltmarkt erreicht. Bis dahin werden ausgesuchte Zink-Juniors voraussichtlich unter ihresgleichen bleiben. Das sorgt für heftige Aktienkursgewinne und geringen Wettbewerb.

Größere Unternehmen neigen ohnehin dazu sich erst im späteren Zyklusverlauf an den fertig explorierten Projekten zu beteiligen. Das Management dort will sich auch jeden Schritt zunächst von ihren Aktionären und dem Aufsichtsrat genehmigen lassen und reagieren darum nur verzögert auf die gegenwärtige Marktlage. Schließlich hat man den Aktionären 2015 erst Produktionskürzungen schmackhaft machen müssen. Wie soll man jetzt schon wieder auf Expansion umschalten. Auf die eine Milliarde mehr oder weniger kommt es bei den Konzernen ohnehin nicht an, wenn sichergestellt ist, dass die Zinkvorkommen ergiebig genug sind. Deshalb werden eine Reihe von Zink-Juniorproduzenten und Explorer spätestens in drei bis fünf Jahren wieder auf den Speiseplan der Senior-Produzenten kommen. Deshalb möchte ich mich lieber jetzt positionieren.

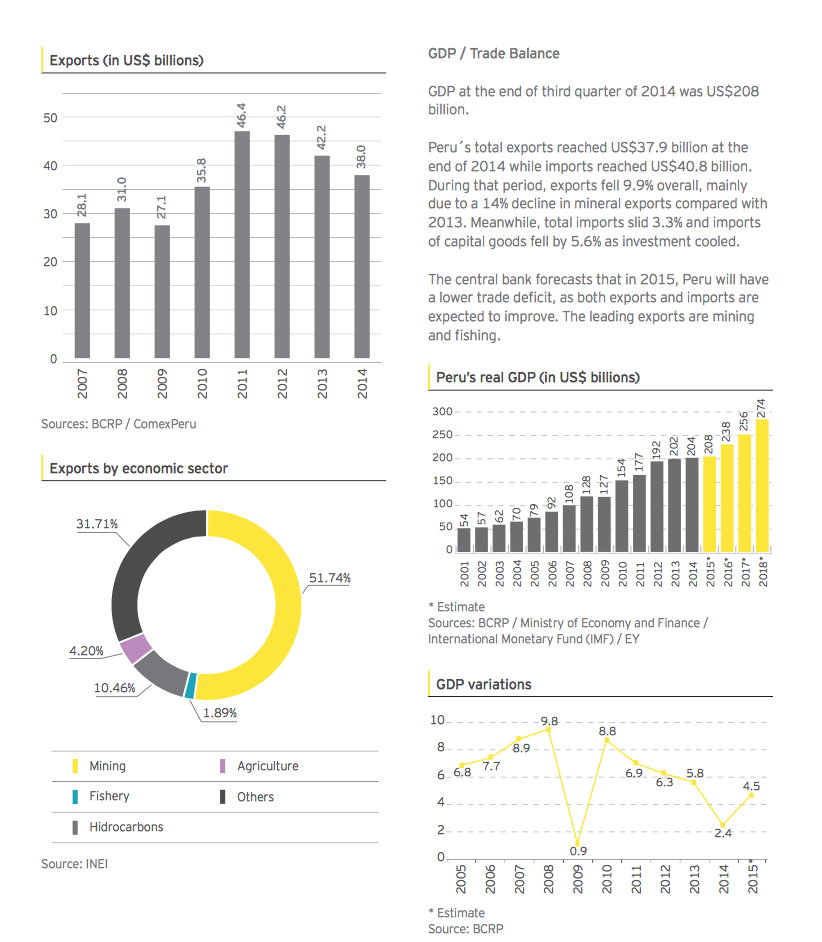

Peru ist primär ein Bergbauland

Ohne den Bergbausektor würde in Peru nichts laufen. Der Bergbau ist für >50% der Exporte und Investitionen zuständig. 5-10 Mrd. US$ strömen jedes Jahr nach Peru. Wobei die Telekommunikation gefolgt vom Bergbau und die zugehörige Energieerzeugung den größten Anteil der Investitionen haben.

In den letzten 15 Jahren (Siehe Perus Mining & Investment Guide 2016 – PDF) stieg das reale BIP Perus von lediglich 50 Mrd. US$ (2.000 US$ pro Kopf) auf >200 Mrd. US$ (>6.000 US$ pro Kopf). Damit dürfte Peru eines der wenigen Entwicklungsländer der Erde sein, welche in den letzten 15 Jahren eine reale Wohlstandsverbesserung von 200% erfahren durften – trotz der bösen ausbeuterischen Minenindustrie…! Das Land wächst -trotz der gefallenen Rohstoffpreise – mit 5-6% Jahresrate. Ein Aufschwung bei den Metallen würde das Wachstum Perus sofort wieder auf 10% pro Jahr bringen und einen Boom auslösen.

Quelle: Peru Mining & Investment Guide 2016

Ein Musterbeispiel wie der Aufbau von Infrastruktur des Landes in der Realität und allein durch den Bergbausektor sowie mit Privatinvestoren funktioniert, ist die chinesisch-australische Gesellschaft MMG Ltd. Diese investierte vor allem mit Geldern aus China bislang 10 Mrd. US$ in den Bau der Kupfermine Las Bambas, die eine Jahresproduktion von 500.000 Tonnen erreichen dürfte und bis zu 2 Mrd. US$ Umsatz realisieren wird.

Youtube Impressionen der kurzfristig anstehenden Infrastrukturmaßnahmen Perus

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

P.S.: Übrigens: Spätestens zum Jahresende will Peru das Michiquillay Kupfer-Gold-Projekt (0.7% Kupfer + 0.5 g/t Gold = Erzwert von ca. 60 US$/t) per Auktion verkaufen und rechnet einem Kaufpreis von etwa 700 Mio. US$. Darum wird man ab jetzt sicher alles unternehmen, damit die gute Stimmung bei den Mineninvestoren erhalten bleibt. Dies ist ein entscheidendes Argument für Mineninvestitionen in Peru.

Nächster Goldherz-Live-Chat am Donnerstag (nicht am Montag) 09. Februar von 19:00 bis 20:00 Uhr im Live-Chat von Sharedeals.de![]()

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, K92 Mining, Margaret Lake Diamonds, Para Resources, TerraX Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Margaret Lake Diamonds: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Dolly Varden Silver: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Zinc One Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)