Goldherz Report Ausgabe 42/2016 – Donnerstag, 2. November 2016

Liebe Leserinnen und Leser,

der Goldherz-Chat am Montag hat Ihnen hoffentlich genau so viel Freude bereitet wie mir, gerne werde ich dies ab nun wöchentlich wiederholen. Den Termin für den nächsten Chat erfahren Sie immer am Ende der aktuellen Ausgabe. Wenn möglich bitte ich Sie Ihre Fragen im Live-Chat zu stellen, dann erhalten Sie sofort meine Antwort.

Die Beantwortung von Emails kann naturgemäß etwas länger dauern, auch wenn ich mich bemühe diese ebenfalls zeitnah und innerhalb von drei Tagen zu beantworten.

Was die Märkte anbelangt, so sehe ich eine globale “Risiko-Weg” Welle. So ähnlich wie im Frühjahr als die Aktien fielen und Gold stieg. Nur diesmal – und das ist für Goldherz Leser auch keine Überraschung mehr – sind es die Bondmärkte, welche die Verlustwelle anführen. Steigende Renditen – wenngleich in geordneten und von den Zentralbanken weltweit abgestimmten Bahnen – führen zur Rückzahlung von billigen Wertpapier- und Spekulationskrediten.

Diese Bewegungen sind noch zu gering, um die Märkte in ernsthafte Schwierigkeiten oder gar eine neue Finanzkrise zu befördern. Doch die Gefahren nehmen zu, was wiederum positiv für Absicherungsgeschäfte in Gold, Silber und anderen Edelmetallen ist. Vom Pegelstand her (siehe Chart Goldman Financial Conditions Index) stehen wir aber noch unterhalb der Hochs von Herbst 2015. Es ist also noch ein deutliches Korrekturpotenzial vorhanden.

Quelle: The Daily Shot Newsletter

Sprich Aufwärtschancen bei Gold/Silber!

Gold stieg seit Ende letzter Woche um +3%, von 1.273 US$ auf >1.300 US$ und Silber sogar um +7%, von 17,40 auf 18,70 US$. Sie sehen, dass Silber die Edelmetalle anführt und prozentual die doppelte Performance von Gold generiert. Mein heißer Aktien-Favorit, um diese Bewegung beim Silber voll mitzunehmen ist die Silver One Resources – Symbol: SVE – WKN: A2AQ9Y. Diese hat nun auch – siehe Update – mit der Expolaration auf zwei ihrer Konzessionsgebiete begonnen und ich bin ja besonders von La Frazada überzeugt und bin gespannt, welche Resultate uns hier bald erwarten werden.

Das Zünglein an der Wage für die weitere Entwicklung sind die Wahlen in der nächsten Woche.

Sie wissen es längst: Nächste Woche, in der Nacht von Dienstag auf Mittwoch, sind die US-Wahlen anberaumt. Sicher vorhersagen kann auch ich Ihnen ist zum aktuellen Zeitpunkt gar nichts mehr.

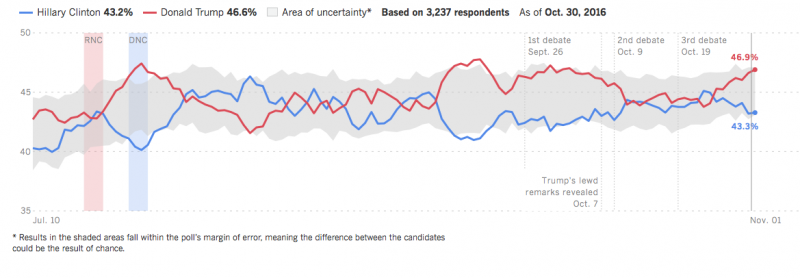

Eine der besten Vorhersagen lieferte bei der letzten Wahl die Los Angeles Times und deren Daten überraschen schon ein wenig, da sie einen Wahlausgang vorhersagen, den bei den Medien sonst nur wenige auf dem Schirm haben. In der Woche bis zum 30. Oktober lag in deren Schätzung Donald Trump mit 47% vor Hillary Clinton mit 43%. Alle anderen Medien sehen eher Clinton leicht – zwischen 1-5 Prozent in Führung. Wobei jeweils eine Fehlerquote von 2-3% zu berücksichtigen ist. Kurzum: Genaues weiß man nicht und wir werden uns bis zur Wahlnacht am nächsten Mittwoch gedulden müssen.

Meine persönliche Einschätzung ist die, dass ich glaube, dass Donald Trump knapp gewinnen wird. Besonders in der Altersgruppe der >65 jährigen Senioren führt Trump deutlich vor Clinton und die US-Wähler werden auch immer älter, so dass diese Gruppe durchaus wichtig ist und in den letzten Wochen stieg die Zustimmung für Trump insgesamt noch weiter an, so dass wir schon von einem Trend ausgehen müssen.

Die LA-Times sieht Trump im Vorteil

Quelle: LA-Times Internetseite

Meine persönliche Meinung, obwohl für mich ansonsten politische Entwicklungen in den USA eher nebensächlich sind:

Wird Clinton gewählt, dann stehen die Zeichen voraussichtlich auf Krieg im Nahen Osten, das wurde von ihr mehrfach so angekündigt. Trump will seinerseits die Notenpresse anwerfen und die Chinesen zwingen weniger zu exportieren.

Beide Präsidentschaftskandidaten verfolgen keine ehrenhafte Ziele und ich befürchte, dass am Ende wieder einmal Europa der Leidtragende sein wird und wir müssen die Suppe dann erst einmal auslöffeln.

Hier sage ich ehrlich, dass mir die bittere Pille von Clinton überhaupt nicht schmeckt. Denn ich befürchte, dass wir unter erneuten Flüchtlingswellen und Diskrepanzen mit dem für die deutsche Wirtschaft wichtigen Russland leiden werden.

Trump dürfte dagegen eher in den USA für Veränderungen sorgen, die uns aber weniger oder nur indirekt etwas angehen.

Da sage ich auch einmal ehrlich: Lieber ein kalter Krieg zwischen den USA und China als ein heißer Krieg in Syrien oder eine direkte/indirekte Konfrontation mit Russland.

Es läuft schlussendlich dennoch darauf hinaus, dass beide Präsidenten gebremst werden sollten und von ihren vor der Wahl geäußerten Plänen abgehalten werden müssen. Selbst Clinton wird meines Erachtens noch nicht am 9. November den 3. Weltkrieg ausrufen, sondern erst einmal eine scheinheilige “Verständigung” mit den kriegsführenden Parteien suchen, die dann voraussichtlich – wie so oft – im Sande verläuft.

Ob die Märkte sofort nach dem Wahlausgang heftig reagieren werden bleibt abzuwarten, ist aber eher unwahrscheinlich.

Für Gold und Silber sind die US-Wahlen, egal wie sie ausgehen, ein positiver Faktor. Somit haben wir als Anleger einige Sorgen weniger wie als friedfertige Menschen.

Aktuelle Aufträge und Positionen

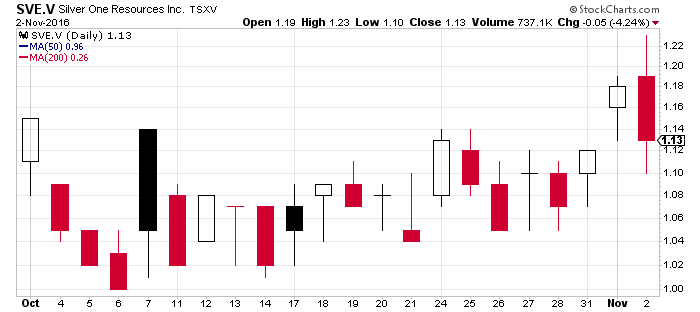

Silver One Resources (Toronto: SVE) – Kurs: 1.18 CA$ – Performance: +18% – Anlageurteil: KAUFEN

Silber führt die Edelmetallhausse wieder zweifellos an und sprichwörtlich, die Karre aus dem Dreck. Die jüngsten Bewegungen beim Silberpreis überzeugt durch knackige relative Stärke. In der letzten Woche hatte ich Ihnen in der Anlagestrategie geschrieben, dass ich nicht erwarte, dass Silber die Kursspanne von 16.50-17.50 US$ unterbieten würde. Zur aktuellen Stunde steht Silber schon wieder bei 18,50 US$.

Der gute Markus Bussler vom Magazin Der Aktionär brachte die Lage beim Silber ebenfalls in der letzten Woche und dabei prägnant, eindeutig und unmissverständlich auf den Punkt:

Quelle: Der Aktionär TV Screenshot

Ein kurzes “BUY” oder “SELL” reicht im Grunde auch aus für unsere Zwecke 😉 Und da ich weiß, dass Herr Bussler auch hier mitliest, grüße ich ihn an dieser Stelle einmal ganz herzlich und wünsche Ihm weiterhin gutes Gelingen.

Doch als Zugpferd für Silberaktien bin ich absolut sicher und überzeugt von der Silver One Resources. Die Aktie legte, im Zuge des seit letzter Woche gestiegenen Silberpreises, um satte +18% zu.

Nun weiß ich nicht, ob Herr Bussler schon mal irgendwann meinen Silberfavoriten, die Silver One Resources besprochen hat? Bei K92 Mining (Symbol: KNT) gehen seine Überlegungen durchaus in eine ähnlich positive Richtung wie bei mir.

Aber kurzfristig sehe ich bei Silver One nun den Ausbruch aus der Kursspanne von 1.05-1.10 auf die nächste Ebene bei mindestens 1.50 CA$. Auch schön am Chart zu sehen. Die Korrektur beim Silber hat Silver One gut verarbeitet und zieht nun wieder los auf neue Hochs. Ein extrem starkes Zeichen.

Silver One Resources bricht langsam aus der Handelsspanne aus:

Quelle: Stockcharts.com

Im nächsten Jahr könnte Silber locker die Marke von 25 US$ erreichen und wenn dies geschieht, wird Silver One Resources voll mit nach oben ziehen.

Seit Silver One seine letzte Pressemeldung, zum Start der Explorationsarbeiten veröffentlichte, was am 27.10. geschah – Siehe: Pressemeldung engl. Sprache – steigt die Aktie unmissverständlich an.

Auf La Frazada liegen ja – nach nur einem ganz kleinem Bohrprogramm von früher <10.000 Metern – schon 10 Mio. Silberunzen mit traumhaften Graden von etwa 250 g/t. Hier sollte enormes Explorationspotenzial vorhanden sein, dass sich mit überschaubarem Aufwand realisieren lässt.

Dieses Potenzial wird soweit vom CEO öffentlich kommuniziert: “Die beiden Projekte La Frazada und Penasco Quemado waren früher in Produktion befindliche und ergiebige Silberminen, die noch nie auf ihr gesamtes Potenzial untersucht wurden”.

Anfang der 90er Jahre kaufte eine US-amerikanische Gesellschaft einen 25% Anteil am Projekt und war seinerzeit lediglich am Zink (2,5% Anteil) interessiert, welches man den ganzen Weg von Mexiko nach Oklahoma transportierte. Silber war damals eher das Nebenprodukt. Jetzt wird Silber die Entwicklung anführen, wobei Zink und Blei (2,5% und 0,9%) weiter eine bedeutsame Rolle spielen, um die erwarteten Förderkosten klein zu halten.

Silver One CEO Greg Crowe befindet sich augenblicklich bei einer Veranstaltung in Zürich und wird auch London sowie München nicht aussparen, bei seinem aktuellen Europabesuch. Damit werden weitere institutionelle Anleger angesprochen, denen das großartige Potenzial der ehemals produzierenden, historisch mit zu den größten Silberlagerstätten gehörenden Projekten sehr wahrscheinlich einleuchten wird.

Fazit

Bei Silver One Resources reichen schon einige wenige Kaufaufträge von Großinvestoren aus, um den Kurs deutlich steigen zu lassen. Dies hat der Aktienkurs in der letzten Woche einmal mehr unter Beweis gestellt.

Darum rechne ich nun auch mit einem weiteren, schrittweisen Anstieg. Der Handel um 1 CA$ wurde nun deutlich nach oben verlassen. Bis 1.25 CA$ sehe ich jedoch hervorragende Einstiegsmöglichkeiten für alle Leser, die bisher noch nicht engagiert sind.

Vom Timing und Kurspotenzial aus betrachtet, ist SVE ein toller Kauf!

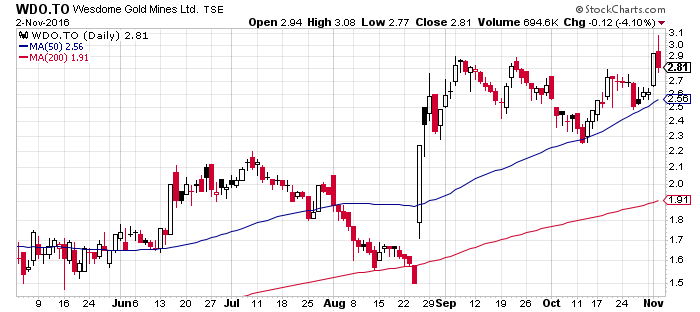

Wesdome Gold Mines (Sydney: WDO) – Kurs: 2.93 CA$ – Performance: +50% – Anlageurteil: HALTEN

Ein kurzes Update zu meiner “Sommer-Nebenempfehlung” vom Juli. Dabei möchte ich betonen, dass ich äußerst zufrieden mit der Entwicklung des Aktienkurses bin. Ehrlich, hätte ich damals den Goldpreisverlauf exakt vorhergesehen, dann hätte ich diese Empfehlung mit Sicherheit nicht ausgesprochen, weil mir die Unsicherheiten zu groß erschienen wären und ich vermutet hätte, dass wir jetzt im Herbst wesentlich günstiger an die Aktien kommen.

Ja, manchmal ist es eben besser, nicht alles zu wisse…Sonst hätten Sie jetzt keine 50% Gewinn im Depot. Auch wenn Sie die Aktie, nach meiner Empfehlung, sogar für Ausverkaufspreise von 1.50 CA$ bekommen konnten, bin ich dennoch glücklich, dass ich ohne Stoppkurs an dieser Aktie festgehalten habe.

Kursverlauf von Wesdome Gold Mines über die letzten 6 Monate:

Quelle: Stockcharts.com

Die Hintergrunde für den extrem starken Kurs, dem der schwache Goldpreis seit einigen Wochen nichts mehr anhaben konnte, habe ich soweit in Ausgabe #34 besprochen. Kurzversion: Man fand in einer alten, stillgelegten Mine, unterhalb des abgebauten Erzzone eine neue Vererzung, mit erheblichen Goldgehalten, welche eine erneute Minenproduktion realistisch macht. Die Spekulation reicht, meines Erachtens, bis hin zu einer Verdoppelung der aktuellen Jahresproduktion.

Mitte Oktober zeigte man besser als erwartete Produktionszahlen der bestehenden Projekte: Lesen Sie die engl. Pressemeldung hier im PDF. Eagle River produzierte im 3. Quartal 15.667 Unzen Gold und steigerte die Produktionsrate somit um 30% im Vergleich zum 2. Quartal.

Starke operative Produktionsschwankungen sind bei diesem Projekt leider immer möglich. Das liegt auch an der relativ kleinen Verarbeitungskapazität von etwa 870 TPD (Tonnen pro Tag), die kaum Flexibilität zulässt und sehr gute Grade benötigt.

Dafür ist der Eagle River Komplex ein sehr ergiebiges Abbaugebiet. Die Untertage-Mine ist schon seit fast 30 Jahren und nahezu ununterbrochen in Produktion. Gewöhnlich sind kleine Goldminen oft schon nach 10-15 Jahren ausgebeutet. Die Lebensdauer dieses Projektes birgt zudem weiteres positives Überraschungspotenzial.

Fazit

Sobald ich einmal mehr Zeit habe, werde ich für Wesdome gerne einmal ein Kursziel formulieren. Aktuell sind die fundamentalen Entwicklungen sehr positiv. Doch es ist dennoch schwer hier einen Zielkurs zu bestimmen, weil noch relativ viele (positive) unbekannte Faktoren vorhanden sind.

Darum begnüge ich mich zunächst mit meinen 50% Gewinn und lasse die Aktie erst einmal noch weiter laufen. Vor Frühjahr 2017 brennt hier höchstwahrscheinlich nichts mehr an. Bis dahin gebe ich der Aktie weiterhin die Möglichkeit, um sich zu entwickeln.

Für einen Kauf sind Kurse >2.50 CA$ leider zu spät. Doch eine solide Halteposition ist die Aktie allemal.

Petropavlovsk (London: POG) – Kurs: 8.55 p- Performance: +25% – Anlageurteil: Spekulativ Kaufen

Mein Update zur Petropavlovsk in der letzten Ausgabe kam gerade noch rechtzeitig. Denn am 31. Oktober gab das Management bekannt, dass die russische Sberbank, welche 75% der Kredite an Petropavlovsk vergeben hat, zu einem Aufschub und einer Anpassung der Kreditrückzahlungsbedingungen bereit wäre. Die Verhandlungen ziehen sich bei solchen Dingen natürlich endlos in die Länge. Doch für Oktober bis Dezember hat die Sberbank ihre Kreditverlängerung schon mal erteilt und man wird dann wohl bis zum Jahresende eine langfristige Lösung unterzeichnen.

Die Aktie von Petropavlovsk reagierte darauf positiv, was nicht zuletzt an den sehr guten Halbjahreszahlen lag und verzeichnete seit letzter Woche ein Kursplus von +13%.

Fazit

Sollten Sie der Petropavlovsk Empfehlung, zum Jahresanfang gefolgt und mit der Kursentwicklung eher unzufrieden sein, dann haben Sie jetzt eine gute Möglichkeit, um solide Gewinne zu realisieren und ggf. in einen meiner aktuellen oder den nächsten Top-Favoriten umzusteigen.

So lange das positive Momentum anhält werde ich die Aktie weiter auf der Empfehlungsliste behalten und über 9p die Einschätzung von spekulativ Kaufen auf spekulativ Halten abändern.

Ende Teil I

Anlagestrategie

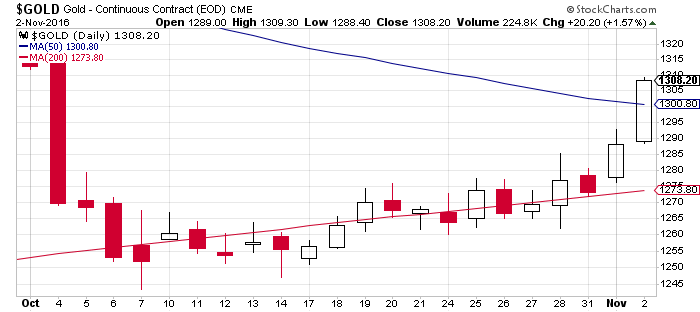

Gold und Silber wieder im Aufwind!

Immer wenn an den Märkten etwas mit großer Sicherheit erwartet wird, so ist dies oftmals ein Anzeichen dafür, dass es doch anders kommt.

Der Goldpreis der letzten fünf Handelstage ist ein Beweis dafür:

Quelle: Stockcharts.com

Beim Gold schien die Großwetterlage ab Juni klar für steigende Kurse zu sprechen – selbst wenn ich hier leise widersprach – und vor zwei oder drei Wochen las ich wieder vermehrt von den höheren Risiken und wie schlimm es werden könnte, falls der Goldpreis unter die 1.200 US$ Marke fallen würde, was sicher bald passieren könnte. Auch gegen diese schwächere Goldpreiserwartung übte ich leichten Widerstand, obwohl ich zwischen 1.200 und 1.300 US$ keinesfalls eine sichere Prognose wagen würde.

Trotzdem bin ich überzeugt, dass der Goldpreis bis 2018 über 1.550 und voraussichtlich sogar auf 1.600 bis 1.700 US$ steigen wird. Das wären rund 25% Gewinn in eineinhalb bis zwei Jahren.

Das hört sich nicht so wahnsinnig spektakulär an. Aber ich meine, für viele Minengesellschaften ist der Preisunterschied von >200 US$, ein Unterschied wie Tag und Nacht. Darum sind auch locker 100% Kursanstiege bei ausgesuchten Minenaktien möglich, sobald sich dieses Szenario entwickelt.

Erinnern wir uns an den Jahresbeginn 2016!!! Da waren innerhalb von wenigen Monaten Kursgewinne von >100% möglich und der Goldpreis stieg ebenfalls nur rund 200 US$…

Unabhängig davon wie sich die kurzfristige Entwicklung präsentiert, ist es ratsam und gewinnträchtig, wenn Sie sich für diese nächste große Bewegung beim Goldpreis positionieren. Selbstverständlich am besten indem Sie mit Minenaktien Geld verdienen!

Alle Edelmetalle, egal ob Gold, Silber, Platin, Palladium haben die ersten, größeren Korrekturbewegungen hinter sich gebracht und befinden sich wieder in der Stabilisierungsphase. Von einem Aufwärtstrend zu sprechen ist noch verfrüht, doch die Wahrscheinlichkeit steigt, dass wir die Tiefs für dieses Jahr erst einmal gesehen haben.

Gleichwohl erwarte ich eine volatile Bodenbildung, die immer wieder einmal von tagesaktuellen und heftigen Rückschlägen begleitet wird.

Schwache Tage bleiben Kauftage.

Unterstützung für diese optimistische These kommt von mehreren Faktoren:

- Den US-Wahlen wie eingangs beschrieben!

- Das in der letzten Ausgabe erwartete US-Wachstum wurde um knapp ein halbes Prozent überboten = gut für die Inflationserwartungen.

- Japans Zentralbank stimuliert die Märkte und schwächt den Yen

- Brasilien senkte den Leitzins um ein viertel Prozent auf jetzt 14%!

Der USD/BRL legt deshalb wieder zu und generell verzeichnen die meisten Rohstoffländer Lateinamerikas und auch Russland wieder stabile Kapitalzuflüsse, so wie wir es von der wirtschaftlichen Wachstumsphase aus den Jahren 2003 bis 2007 her gut kannten. Die jetzige Situation ist selbstverständlich wesentlich komplexer und differenzierter zu betrachten als damals. Trotzdem signalisieren die großen Marken eher eine Erholung bei den Rohstoffen und insbesondere beim Gold und Silber.

Darum stehe ich nun kurz davor, dass ich meine geübte Zurückhaltung, insbesondere gegenüber den Basismetallen wie Kupfer, Zink und Blei aufgebe und entsprechend eine strategische Anpassung meiner Rohstoffstrategie vornehmen möchte. Zunächst in Form von kombinierten Gold/Silber und Basismetall-Vorkommen (Gold/Kupfer – Silber/Blei/Zink) aber in Zukunft könnte ich mir auch sehr gut vorstellen, dass mal ein reiner Basismetall-Wert im Goldherz-Depot landet.

Aus Timing- und Kurspotenzial-Gesichtspunkten war meine bisherige vollkommene Konzentration auf Gold/Silber sicher 100% richtig und ich habe auch etwas Mühe jetzt schon umzuschwenken, wo noch weitere konjunkturelle Risiken vorhanden sind.

Aber die Realitäten – Erholung der Weltkonjunktur und tiefe Zinsen – zwingen mich mindestens dazu meine bisherige Zurückhaltung zu überdenken.

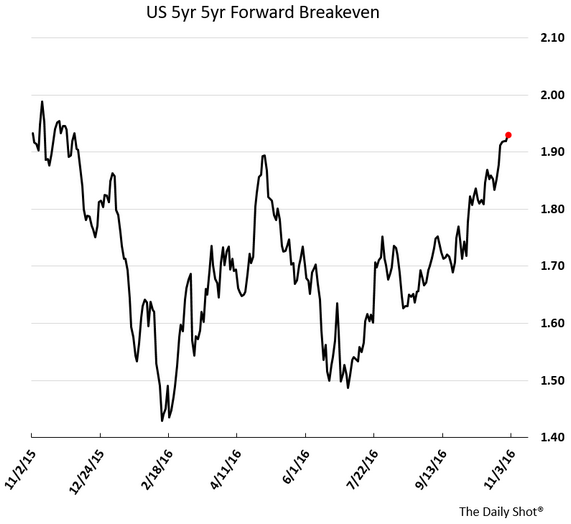

Inflationstrend wird deutlicher

Vor einigen Monaten, ich glaube es war Mai oder Juni, hatte ich Sie schon einmal darauf hingewiesen, dass die Inflation eher steigt, vor allem in den USA. Darum ist es nun an der Zeit, dass ich diese These noch einmal überprüfe und anhand der Wachstumszahlen (+2,9% beim BIP) ist dieser Trend weiterhin intakt. Die Inflationserwartungen gehen schon sehr deutlich nach oben und haben fast ein halbes Prozent dazugewonnen. Die FED ist also “behind the curve” wie man es in Fachkreisen sagt, sie hinkt mit ihren Leitzinsen damit der Inflationserwartung hinterher. Darum macht es auch gar nichts, falls die FED im Dezember oder davor noch einmal den Leitzins um 0,25% erhöht. Dieser Effekt wird von den Inflationszahlen längst aufgehoben und darum bleiben die Realzinsen unten und der Goldpreis- und alle Rohstoffpreise unterstützt.

Inflationserwartung der Marktteilnehmer:

Quelle: The Daily Shot Newsletter

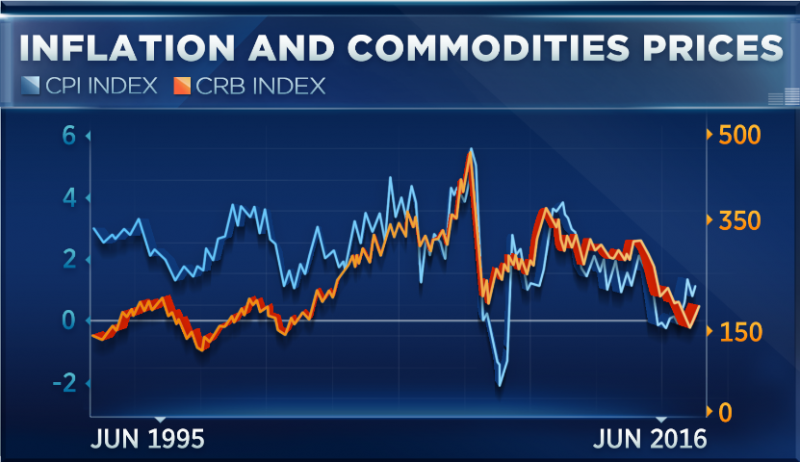

Aktuell sehen Sie in den aktuellen Zahlen nur wenig Inflation, doch der CRB Index ist der Vorläufer für Inflationserwartungen:

Quelle: CNBC TV Screenshot

Anhand der Fernsehgrafik vom Sender CNBC sehen Sie, es gibt eine sehr deutliche Korrelation zwischen CRB Index und Inflation. Immer wenn der CRB Index (orange Linie) nach oben dreht, folgt diesem Trend die Inflationsrate, spätestens 18 Monate nachdem der CRB seinen Boden gebildet hat.

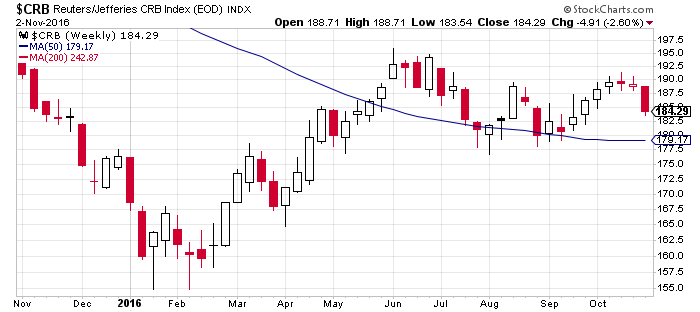

Der CRB Index ist ein Rohstoffindex, der vor allem Öl, Agrarrohstoffe und Metalle enthält. Wobei die Komponenten Öl und Agrar deutlich stärker gewichtet sind. In den letzten Monaten zeigte der CRB eine schöne Erholung und die war bis Juni sogar Fünfteilig. Das spricht in der Regel (Elliott Waves) für eine Fortsetzung des Aufwärtstrends. Seitdem haben wir wahrscheinlich eine Korrektur, die gem. Lehrbuch als W-X-Y Korrektur einzustufen ist: Klicken Sie hier, wenn Sie mehr darüber erfahren wollen, wie diese Wellen gezählt werden.

So lange das Tief unter 155 nicht unterschritten wird und irgendwann die 195 Punkte überschritten werden, können wir sicher von einem neuen Bullenmarkt der Rohstoffe ausgehen. Aktuell sind 170-185 eine mögliche Basis, von der wir dann sehr bald nach oben drehen könnten.

CRB Index Wochenchart der letzten 12 Monate

Quelle: Stockcharts.com

Fazit

In der letzten Woche hielt ich im Fazit fest, dass ich für Gold optimistisch gestimmt bin und über 1.275 US$ mit Folgegewinnen rechne. Dies ist nun mit dem Ausbruch über 1.300 US$ eindrucksvoll geglückt. Das konnte man mit einem Stopp von weniger als 3% hervorragend handeln. Nun könnte man die Stopps für kurzfristige Positionen leicht von 1.235 auf 1.250 US$ anheben und dem weiteren Handelsverlauf ruhig zusehen.

Für meine Strategie, die ja auf das Tief von Dezember/Januar und einer langfristigen Bewegung >1.500 US$ Gold und >25 US$ beim Silber baute, besteht ohnehin kein Bedarf für Anpassungen oder Optimierungen.

Wir sind einfach dabei und erfreuen uns an den wieder stärkeren Kursen und den Gewinnen in unserem Depot.

Bis zur nächsten Wochenausgabe!

Es grüßt Sie Ihr,

Günther Goldherz, Chefredakteur

Nächster Goldherz-Live-Chat am Montag 7. November von 17:00 bis 18:00 Uhr im Live-Chat von Sharedeals.de![]()

Offenlegung von Interessenskonflikten & Risikohinweis, Haftungsausschluss

Hinweis auf mögliche Interessenskonflikte gemäß Paragraph 34b WpHG i.V.m. FinAnV: Ein Interessenkonflikt besteht darin, dass die bull markets media GmbH bzw. Redakteure, Mitarbeiter, Eigentümer oder anderweitig mit der bull markets media GmbH verbundene natürliche und juristische Personen Positionen in den folgenden besprochenen Finanzinstrumenten halten und diese Positionen jederzeit weiter aufstocken oder verkaufen können: Canarc Resource, Golden Arrow Resources, I-Minerals, K92 Mining, Margaret Lake Diamonds, Para Resources, Perseus Mining, TerraX Minerals, Treasury Metals, Wealth Minerals, Silver One Resources. Ein erhöhtes Interesse an den besprochenen Finanzinstrumenten, steigende Kurse und eine höhere Handelsliquidität sind bei einem geplanten Verkauf von Vorteil.

Darüber hinaus bestehen die folgenden weiteren Interessenkonflikte:

- I-Minerals: Mit dem Herausgeber geschäftlich verbundene Parteien halten Aktienoptionen des Unternehmens, die jederzeit ausgeübt werden können.

- Para Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Wealth Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet.

- Golden Arrow Resources: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- TerraX Minerals: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- K92 Mining: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

- Margaret Lake Diamonds: Die bull markets media GmbH wurde als Herausgeber für die Berichterstattung über das Unternehmen vergütet und hält zudem Aktien/Warrants an dem Unternehmen.

Risikohinweis: In diesem Newsletter werden ausschließlich Aktienanlagen besprochen. Aktienanlagen bergen ein hohes Verlustrisiko, welches im schlimmsten Fall den Totalverlust des eingesetzten Kapitals bedeuten kann. Dies gilt insbesondere für Aktienwerte mit niedriger Marktkapitalisierung (kleiner 100 Mio. EUR), welche in diesem Newsletter ebenfalls regelmäßig besprochen werden.

Wir weisen ausdrücklich darauf hin, dass es sich bei in diesem Newsletter veröffentlichten Beiträgen um journalistische Beiträge und Meinungsäußerungen, keinesfalls aber um Finanzanalysen im Sinne des deutschen Kapitalmarktrechts handelt. Das Studium dieses Newsletters ersetzt daher keine individuelle Anlageberatung. Wir raten daher ausdrücklich dazu, sich vor einem Investment in die hier vorgestellten Aktien von einem Anlage- oder Vermögensberater in Bezug auf die individuelle Angemessenheit dieses Investments beraten zu lassen. Darüber hinaus sollten Anleger auf keinen Fall ihr gesamtes Kapital auf wenige Aktien konzentrieren oder sogar einen Kredit für die Aktienanlage aufnehmen.

Haftungsausschluss: Den Artikeln, Empfehlungen, Charts und Tabellen liegen Informationen zugrunde, welche die Redakteure für verlässlich halten. Eine Garantie für die Richtigkeit kann die Redaktion jedoch leider nicht übernehmen. Jeglicher Haftungsanspruch – insbesondere für aus einer Aktienanlage entstandene Vermögensschäden – muss daher grundsätzlich abgelehnt werden.

Bitte lesen Sie unbedingt unseren vollständigen Disclaimer.

Impressum

Der Börsenbrief „Der Goldherz Report“ ist ein Produkt der

bull markets media GmbH

Alexanderstrasse 7

10178 Berlin

Email: [email protected]

Webseite: www.goldherzreport.de

Amtsgericht Berlin (Charlottenburg), Register-Nr.: HRB 171343

Geschäftsführer & Herausgeber v.i.S.d.P.: Alexander Schornstein, Andre Doerk

Redaktion: Günther Goldherz (Pseudonym – Name des Redakteurs ist dem Herausgeber bekannt)