viele Goldanleger sind gestresst und sehen sich kurz vor einer Resignation.

Dabei ist noch nicht einmal viel Negatives passiert.

Die Edelmetallpreise haben 2021 einfach nicht das geliefert, was sich Anleger von ihnen versprochen hatten. Nicht mehr, nicht weniger.

In einem Umfeld, das von unglaublicher Gier und Manie geprägt ist, die jeden Realitätssinn verblenden, welche Renditen realistisch und langfristig möglich sind, war Gold eben für viele Anleger nicht die erste Wahl und viele Notenbanken dürften dieses Jahr auch immer wieder geheimnisvoll die Edelmetallmärkte manipuliert haben. Was auch immer der Grund für das schlechte Abschneiden von Gold und Silber war, es wird sich genauso plötzlich umkehren, wie es immer der Fall war, und darum haben auch die Emotionen bei Anlageentscheidungen nichts verloren.

So ist es bei den Rohstoffen immer klüger, antizyklisch zu handeln.

Paul Wong von Sprott Securities findet darum im jüngsten Monatsbericht auch die passenden Worte:

„Die gute Nachricht ist, dass sich die makroökonomischen Risiken und der Gegenwind in erheblichem Maße auftürmen. Wir sind zuversichtlich, dass die seit einem Jahr andauernde Korrektur des Goldpreises bald zu Ende sein wird.”

Makro-Risiken und Goldpreisentwicklung im Vergleich zum Aktienmarkt (S&P 500):

In der Eurozone wurde nun sogar ein Anstieg von +21% bei den Produzentenpreisen im Vergleich zum Vorjahr gemessen. Es war der höchste Zuwachs seit 50 Jahren. Es wird Monate dauern, bis dieser Preisschock sich in die Endverbraucherpreise durchgefressen hat.

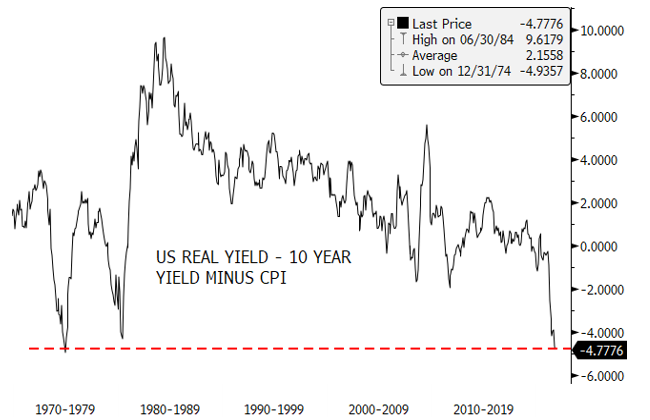

US-Realverzinsung auf dem tiefsten Negativ-Rekordstand seit 50 Jahren:

Die meisten Anleger verlassen sich noch immer blind auf die Glaubwürdigkeit der Zentralbanken und sehen keinen Grund, Gold oder Silber zu kaufen.

Doch hinter den Kulissen – berichtete mir ein guter Bekannter aus erster Hand – haben Mitarbeiter der Zentralbank selbst große Sorgen, die Kontrolle zu verlieren. Sie befürchten sogar Aufstände, ausgelöst durch die Inflation. Darum entscheiden immer mehr Gremien innerhalb der Notenbanken, die Goldbestände signifikant zu erhöhen, wie zuletzt in Singapur, wie Bloomberg berichtete:

„Singapur hat seine Goldreserven Anfang des Jahres um rund 20% aufgestockt. Die Zentralbank erklärte, sie wolle damit die Widerstandsfähigkeit ihres Portfolios sicherstellen.”

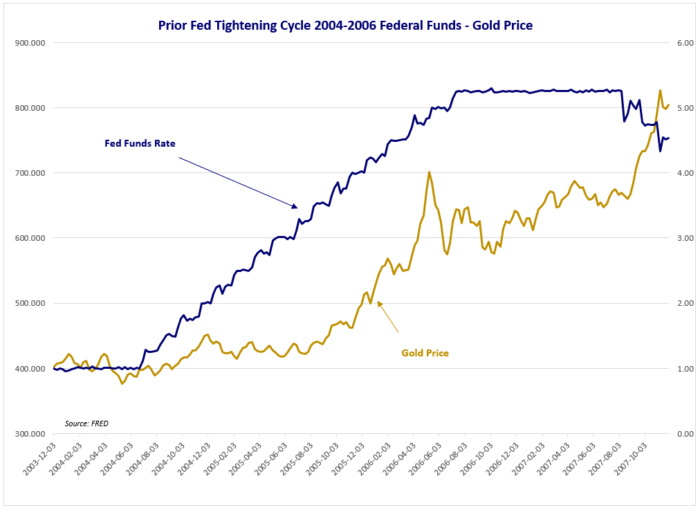

Weiterhin hält sich der Mythos, dass steigende Zinsen schlecht für Gold wären. Tatsächlich gibt es dafür keinen Anhaltspunkt, schon gar nicht in der jüngsten Historie.

Mythos Zinserhöhungen:

Insbesondere wenn die Zinsen steigen – müssen Sie Gold halten!

Als die US-Notenbank im Dezember 2015 die Zinsen erstmals seit 2006 um lächerliche 0,25% erhöhte, folgte auf den vorangegangenen Bärenmarkt bei den Edelmetallen im Jahr 2016 einer der stärksten Goldpreisanstiege um +30% von 1.050 auf 1.380 US$ sowie eine +50% Silberpreis-Rally von 14 auf 21 US$ pro Unze.

Als die US-Notenbank 2004-2007 die Zinsen von 1 auf 5% erhöhte, verdoppelte sich der Goldpreis von 400 auf 800 US$:

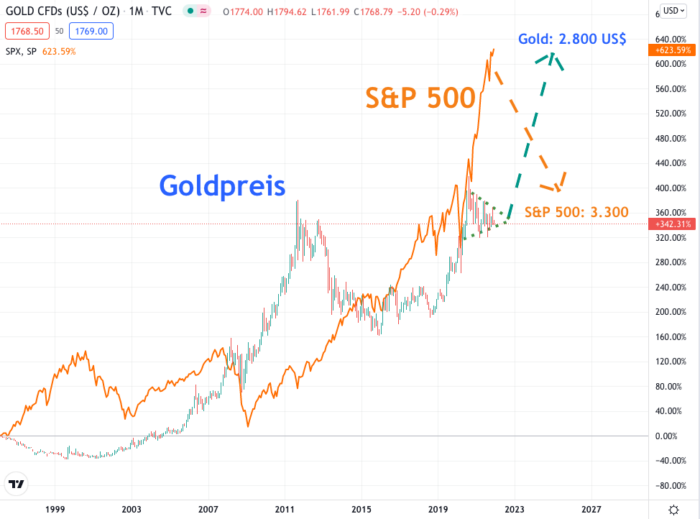

Weiterhin gehe ich von einer Umkehr der realen Renditen an den Weltbörsen und insbesondere jener astronomischen Renditen des US-Aktienmarktes aus, der völlig überhöht steht.

Aktuell ist der US-Aktienmarkt speziell überhitzt, mit einem Marktwert von 47 Billionen US$ oder 8 Billionen US$ mehr als vor einem Jahr.

Die Bank of America stellte jüngst fest, dass die Aktien in diesem Jahr weltweit eine magere Rendite von +1,6% erzielt haben, wenn man die 300 größten Wachstumswerte in den USA ausschließt. Innerhalb der US-Aktien konzentrieren sich 50% der Renditen mittlerweile auf eine Handvoll Titel (Microsoft, Alphabet, Tesla, Apple, Nvidia).

Diese fünf größten Werte in den USA, allesamt Technologiewerte, sind laut einer Analyse von Crescat Capital momentan im Verhältnis zum BIP um 54% überbewerteter als die fünf größten Aktien auf dem Höhepunkt der Technologieblase im Jahr 2000.

Dass diese bei den aktuell immer höheren Inflationsraten zusammenbrechen müssen, ist eigentlich garantiert.

Auslöser für Kursrückgänge bei Aktien könnte die US-Notenbankpolitik sein

Mittlerweile redet die US-Notenbank von einer schnelleren Rückführung ihres Anleihenkaufprogramms.

Das schreckte auch die führenden Köpfe der Europäischen Zentralbank auf, die urplötzlich von ihrer Erwartung weiterhin tiefer Zinsen bis in alle Ewigkeit abgerückt sind.

Nun erwarten sie durchaus Zinsschritte, um den Anschluss an die US-Notenbank nicht zu verlieren. Diese muss dem Markt signalisieren, dass ihr die Inflationsrate nicht völlig egal ist, sonst riskiert sie einen nicht wiederherstellbaren Vertrauensverlust an den Anleihenmärkten. Im Zweifelsfall dürfte die Fed eher mit -30% tieferen Aktienkursen leben können, als mit dem Ende des Vertrauens in den US-Dollar und die Anleihen.

Die große Rotation hat erst begonnen

Wir reden hierbei vor allem von einer Normalisierung der überhöhten Kursniveaus, jenseits von 20x EV/EBITDA-Bewertungen, wie sie viele Werte aufweisen: Microsoft 25x, Nvidia 63x, Alphabet 17x, Apple 23x, Tesla 89x (!).

Bei Crescat bezeichnet man dieses breit angelegte makroökonomische Thema als die Große Rotation:

“Aber auch die Inflation wird wahrscheinlich länger und mit höherer Rate anhalten, da die strukturellen Engpässe im Rohstoffsektor der Wirtschaft auf jahrelang rückläufige Trends bei den Kapitalinvestitionen zurückzuführen sind. Gleichzeitig deutet die angespannte Lage auf dem Arbeitsmarkt auf eine künftige Lohn-Preis-Spirale hin, die sich über Jahre hinziehen könnte. Aufgrund dieser Faktoren sind wir der Meinung, dass die Anleger bereit sind, aus der Blase der Large-Cap-Wachstumswerte, der Mega-Cap-Technologiewerte und der extrem niedrig verzinsten langlaufenden festverzinslichen Wertpapiere auszusteigen und sich Aktien und Rohstoffen zuzuwenden, die ein hohes mittelfristiges Wachstum, niedrige Bewertungen und Inflationsschutz bieten.”

KGV der 10 größten Aktien des US-Marktes:

Die “Meme”-Traum-Renditewelt bricht in sich zusammen

Immer mehr „Selbstläufer“ brechen in sich zusammen. Die Aktien von Gamestop (New York: GME) sind in den letzten 3 Wochen um -38% eingebrochen und notieren -70% unter dem Höchstniveau des „Meme-Hypes“. Darunter sind Aktien zu verstehen, die allein mit lustigen Bildchen im Internet beworben werden.

Es zeigt sich langsam, dass die Kaufkraft der Privatanleger doch nicht unendlich groß ist und Aktien ohne ein Bewertungsfundament tatsächlich um >50% oder sogar >90% in kurzer Zeit einbrechen können, ohne dass jemand etwas dagegen zu tun vermag.

Insbesondere könnte eine solche Rotation auch den Kurs der am meisten überbewerteten Aktie der Welt – TESLA (NASDAQ: TSLA) oder – Gott bewahre – den Bitcoin – belasten und wieder für eine gewisse Zuwendung zum Gold führen.

Wie die Strategen von Goldman Sachs zweideutig betonen:

„Genauso wie wir argumentieren, dass Silber das Gold des armen Mannes ist, wird Gold vielleicht die Kryptowährung des armen Mannes.“

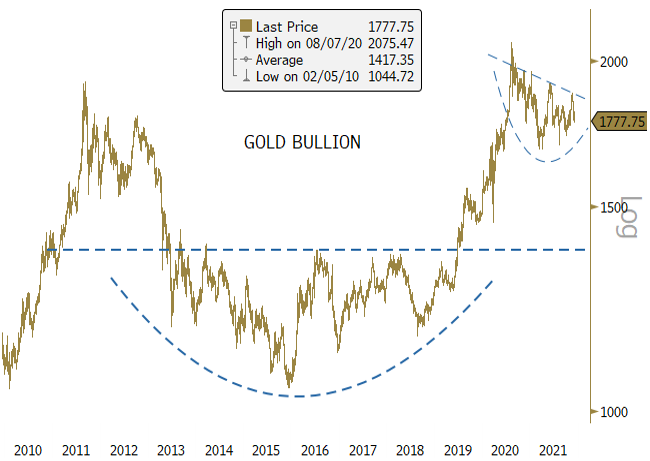

Gold vor einem Ausbruch aus mehrmonatiger Korrekturphase:

- Der Anlagestratege mit Total Return Fokus: Florian Homm erhöhte seine bereits überdurchschnittlich hohe Gold- & Silbergewichtung um +50% auf 16% seines Long-Depotanteils und damit zählt es mit zu den höchsten Strategiegewichten innerhalb seiner Anlagestrategie.

Er erwartet langfristig beim Gold sogar ein Kursziel von 5.000 US$.

Dieses lässt sich meines Erachtens sehr gut aus einem Vergleich zwischen Gold und Aktien langfristig ableiten. Beim Silber folgt er – aus welchem Grund auch immer – meinem Kursziel von 50 US$ pro Silberunze.

Der Goldpreis könnte im Zuge einer vermeintlichen Strategiewende der US-Notenbank mit einer Kombination aus dem Stopp von Anleihenrückkäufen und homöopathischen Zinserhöhungen tatsächlich noch bis 1.550 US$ oder um bis zu 200 US$ fallen.

Die Frage ist eher, ob Sie diese Spekulation eingehen wollen, angesichts von immer stärker werdenden Faktoren, die den Goldpreis urplötzlich befeuern und auf >2.000 US$ katapultieren könnten.

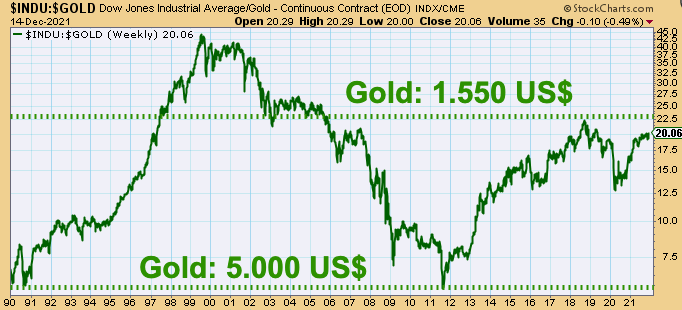

Über die nächsten 5-10 Jahre halte ich sogar Goldpreisniveaus von 5.000-10.000 US$ pro Unze für realistisch. Hierzu müsste nur der Dow Jones konstant bleiben, während das Dow-Goldpreis-Verhältnis wieder auf das Tief von 2011 und darunter sinken würde.

Das entspricht beim aktuellen Risiko von maximal 200 US$ einem Chance-Risikoverhältnis von 1:16. Langfristige C/R-Verhältnisse über 1:10 sind höchst selten!

Das Dow-Jones-zu-Goldpreis-Verhältnis spricht für Gold: 5.000 US$ pro Unze

Goldman Sachs machte Gold & Platin zu zwei von 10 Top-Rohstofftrades für den Start ins Jahr 2022:

Russland hat seine US-Dollarbestände praktisch komplett verkauft

Zum aktuellen Edelmetallmarkt habe ich vor allem eines zu sagen: Hier ist eine massive Manipulation im Gange, die nicht ewig anhalten wird.

Sobald sich die Staatschefs weltweit auf neue Wechselkursmechanismen verständigen – auf die China und Russland drängen werden – ist es mit dem Spuk der Goldmanipulation endgültig vorbei.

Exportnationen wie Russland und China sind schon heute auf diesem Weg, indem sie praktisch keine US-Anleihen mehr akzeptieren, stattdessen ihre Goldbestände immer weiter ausbauen und hierfür ihre Export-Dollareinnahmen verwenden.

Aktuell teilt Russland seine Währungsreserven ausschließlich zu 40% in Euro, 30% in Yuan sowie 20% in Gold ein.

Russland erzielt erhebliche Deviseneinnahmen aus Ölexporten. Es hat eine Währungsreserve von zuletzt umgerechnet 489 Mrd. US$ (obwohl man fast keine US-Dollaranlagen mehr besitzt) aufgebaut, von denen mehr als 150 Mrd. US$ bis 2010 in US-Anleihen investiert waren. Diese wurden in den letzten Jahren praktisch komplett verkauft und gleichzeitig die Goldreserven auf zuletzt 132 Mrd. US$ erhöht. (Quelle: Bank of Russia)

China arbeitet ebenfalls an der Ablösung des US-Dollars als Weltleitwährung

Xi Junyang, Professor an der Shanghai University of Finance and Economics, erklärte gegenüber der Global Times, dass China angesichts der unbeständigen Beziehungen zwischen China und den USA weiterhin US-Schuldtitel verkaufen könnte:

„Es besteht das politische Risiko, dass der US-Dollar zu einer Waffe wird, wenn die Regierung Biden den konfrontativen Ansatz des Vorgängers Donald Trump inmitten der angespannten Beziehungen zwischen China und den USA fortsetzt. Angesichts der Volatilität auf dem Markt kann ein übermäßiger Besitz von US-Schulden ein Risiko für die finanzielle Sicherheit darstellen.“

Mein Rat: Halten Sie 2022-2023 Edelmetallanlagen wie Gold & Silber

Ich gehe davon aus, dass sich Gold & Silber als die bekanntesten Edelmetalle dem kommenden Abwärts- und Korrekturtrend der meisten Börsen entziehen werden. Darum werden sich entsprechende Anlagen in den physischen ETFs lohnen.

Einige Optionen sind der Sprott Physical Gold Trust (ISIN: CA85207H1047) oder der bekannte Xetra Gold ETC (ISIN: DE000A0S9GB0) sowie als Silberanlage den Sprott Physical Silver Trust (ISIN: CA85207K1075).

In den kommenden 24 Monaten ist folgende Marktentwicklung ähnlich wie nach der Jahrtausendwende wahrscheinlich:

95% Wertverlust von NASDAQ-Aktien vs. Goldminen-Aktien?

Die Aktien von Goldminen dürften dabei vor einer ähnlich fabelhaften Entwicklung wie zur Jahrtausendwende stehen, als sie über einen Zeitraum von 12 Jahren deutlich besser liefen als der Markt. Wer damals an NASDAQ-Wachstumswerten festhielt und keine Goldminen-Aktien kaufte, verlor relativ -95% seines Anlagevermögens.

Die besten Gold-Aktien habe ich im PLUS für Sie vorbereitet

Zurzeit setze ich in meinem PLUS-Vermögensaufbaudepot auf die besten und günstigsten Gold-Junior-Produzenten der Welt, die praktisch niemand kennt.

Meine favorisierter Gold-Produzent weist für das nächste Jahr ein erwartetes EV/EBITDA von 1,6 (KGV von 3) auf! Das ist die günstigste Bewertung, die ich bei Goldminenaktien jemals erlebt habe. Wenn Sie heute in diesen Wert investieren, sichern Sie sich +100% bis +275% Renditepotenzial auf Sicht der kommenden 1-2 Jahre!

Zudem habe ich diese Woche in meiner PLUS Ausgabe 50/2021 einen weiteren margenstarken Goldproduzenten besprochen, dessen neues Projekt 2024 in Produktion geht und voraussichtlich 1,7 Mrd. US$ an freien Kapitalzuflüssen erzielen wird, während Anleger heute nur eine Marktkapitalisierung von 300 Mio. US$ bezahlen müssen und weiter von einer monatlichen Dividendenauszahlung profitieren, die sich auf eine jährliche Dividendenrendite von 3,6% summiert.

Sie können die Aktie heute für unter 5 CA$ kaufen und +262% verdienen!

Der Gold-Aktienanalyst von Canaccord sieht hier riesiges Kurspotenzial von 10 CA$ oder +100% Rendite:

„Das Unternehmen produziert derzeit ~200koz/Jahr und wir glauben, dass das neue Projekt Potenzial hat, die Produktion in den nächsten Jahren mehr als zu verdoppeln und gleichzeitig seine Produktionsbasis zu diversifizieren. Wir nehmen darum die Produktionserwartungen in unsere Finanzprognosen auf, da die PEA von 2021 die technische Machbarkeit des Projekts bestätigt und das Unternehmen rasch auf den Baubeginn zusteuert.”

Die Analysten von Red Cloud Securities sehen bei der Aktie sogar einen fairen Wert von 18 CA$ pro Aktie, was +262% Kurspotenzial ermöglicht.

Erfahren Sie den Namen meiner Favoriten noch heute im PLUS:

Abonnieren Sie mein Premium-Produkt Goldherz PLUS

Bis nächste Woche,

Ihr

Liebe Leserin, lieber Leser,

Liebe Leserin, lieber Leser,